Vier optiestrategieën voor extra rendement in 2021

Geld verdienen op de beurs gaat niet vanzelf. Beleggers die in het nieuwe jaar extra rendement op hun vermogen willen behalen doen er naar mijn mening verstandig aan om wat extra tijd te investeren in het vergaren van kennis over opties. Om daarbij te helpen besteed ik in dit artikel aandacht aan vier optiestrategieën voor 2021. De gedekt geschreven calloptie op aandelen die u reeds in portefeuille heeft, is hiervan in de praktijk waarschijnlijk het eenvoudigst te begrijpen en toe te passen.

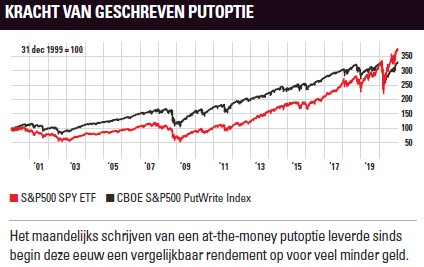

Dat het schrijven van opties interessant kan zijn, blijkt wel uit de bovenstaande grafiek van de CBOE S&P500 PutWrite Index. Deze index toont aan dat het maandelijks schrijven van een at-the-money putoptie op de S&P500 sinds 2000 een rendement oplevert dat vergelijkbaar is met dat van een directe belegging in de S&P500 SPY ETF. Het grote verschil is echter dat de schrijver van de putoptie slechts 20% van zijn kapitaal daarvoor hoeft te gebruiken en de overige 80% cash op de rekening kan laten staan of deels aan het werk kan zetten om de markt te verslaan.

Vier optiestrategieën voor 2021

Alvorens de verschillende strategieën te bespreken, wil ik u erop wijzen dat in dit artikel wordt verondersteld dat u over enige basiskennis beschikt over de werking van opties. Beschikt u nog over onvoldoende kennis dan wil ik u aanraden eerst onze online training over opties te volgen.

Gedekt geschreven calloptie

Bij de aandelen in uw portefeuille waarvan u het komende jaar een wat gematigder koersverloop verwacht en die u wellicht voornamelijk bezit voor het dividend, kan het gedekt schrijven van een calloptie een aantrekkelijke strategie zijn om wat extra rendement te behalen. Alvorens u dat doet, is het echter wel van belang te beseffen dat u daarmee een leveringsverplichting aangaat en dat één calloptie betrekking heeft op 100 aandelen. Bezit u 200 aandelen, dan zou u in de praktijk dus twee gedekte callopties kunnen schrijven.

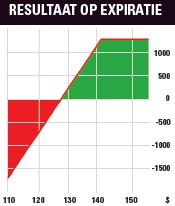

Als u dat doet, legt u in feite op voorhand vast dat u op een bepaald koersniveau afscheid wilt nemen van uw aandelen. In ruil voor de verplichting ontvangt u de optiepremie. Het is verstandig om op voorhand uit te rekenen wat uw behaalde rendement zal zijn indien u wordt aangewezen. Dit is in de grafiek door het gedekt schrijven van de 140-calloptie voor $4 bij een beurskoers van $131 een maximaal rendement van 9,9% in 45 dagen. Daar dient u wel tevreden mee te zijn. Stijgt de beurskoers namelijk fors, dan plukt u daar niet optimaal de vruchten van aangezien de maximale winst op voorhand vastligt. De gedekte geschreven calloptie is dan ook zeker geen interessante strategie voor aandelen waarvan u denkt dat ze in waarde kunnen verdubbelen.

Toch heeft de strategie verschillende voordelen die u kunnen helpen extra rendement te behalen. Zo verdient u niet alleen geld als de beurskoers stijgt, maar ook als deze zijwaarts beweegt. Staat de beurskoers op expiratie niet boven de uitoefenprijs van de optie, dan hoeft u niet aan uw verplichting te voldoen en behoudt u de volledige premie. Dit is een mooie extraatje naast het dividend, dat voor de expiratie van de optie valt.  Daarnaast zorgt de gedekt geschreven call bij een daling voor een klein beetje bescherming. Welke looptijd u selecteert is een persoonlijke keuze die afhankelijk is van hoe actief u wilt zijn. Persoonlijk ben ik een voorstander van het gedekt schrijven van opties met een looptijd tussen de één en twee maanden omdat opties aan het einde van hun looptijd het snelst hun tijdswaarde verliezen. Relatief gezien leveren kortlopende opties ook meer op dan langlopende opties. Elke anderhalve maand circa $4 opstrijken door het schrijven van een calloptie met een looptijd van 45 dagen levert meer op dan $16 ontvangen voor het schrijven van een calloptie met een looptijd van een jaar.

Daarnaast zorgt de gedekt geschreven call bij een daling voor een klein beetje bescherming. Welke looptijd u selecteert is een persoonlijke keuze die afhankelijk is van hoe actief u wilt zijn. Persoonlijk ben ik een voorstander van het gedekt schrijven van opties met een looptijd tussen de één en twee maanden omdat opties aan het einde van hun looptijd het snelst hun tijdswaarde verliezen. Relatief gezien leveren kortlopende opties ook meer op dan langlopende opties. Elke anderhalve maand circa $4 opstrijken door het schrijven van een calloptie met een looptijd van 45 dagen levert meer op dan $16 ontvangen voor het schrijven van een calloptie met een looptijd van een jaar.

Geschreven putoptie

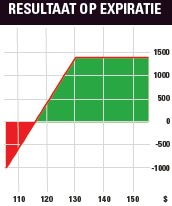

Een interessante strategie voor beleggers die aandelen willen aanschaffen met korting is de geschreven putoptie. Als u een putoptie schrijft, gaat u een afnameverplichting aan. U moet dan gedurende de looptijd van de optie de aandelen afnemen tegen een vaste prijs. Dit noemen we de uitoefenprijs. Een voordeel van deze strategie is dat u als belegger direct geld ontvangt. Om een putoptie te kunnen schrijven, dient u op uw effectenrekening echter wel margin aan te houden. Die kunt u zien als een soort onderpand die de bank noodzakelijk acht, omdat gedurende de looptijd onduidelijk is wat in de toekomst de financiële consequenties van de geschreven put zullen zijn. Belangrijk is dat u altijd alleen putopties schrijft naar gelang het aantal aandelen u wenst te kopen en dat u voldoende geld op uw rekening reserveert om de aandelen daadwerkelijk aan te schaffen. Net als bij de geschreven calloptie heeft een geschreven putoptie betrekking op 100 aandelen. Indien u 200 aandelen Apple wenst aan te schaffen, schrijft u dan ook maximaal twee putopties.

Bij het kopen met korting worden in de praktijk opties geschreven met een uitoefenprijs die zo dicht mogelijk bij de beurskoers ligt. Dit doen we om meer premie te ontvangen. Want hoe dichter de uitoefenprijs bij de huidige koers in de buurt ligt, hoe meer tijdswaarde een optie bezit. De keuze voor een bepaalde looptijd hangt wederom af van uw persoonlijke voorkeur en van hoe actief u wilt zijn. Als ik de aandelen wil aanschaffen met korting, kies ik over het algemeen voor een looptijd tussen de drie en zes maanden omdat ik dan in de praktijk wat meer premie ontvang en de korting wat hoger is als ik word aangewezen.

Alvorens u daadwerkelijk aan de slag gaat met het schrijven van putopties, is het verstandig om u altijd een goed beeld te vormen van de omvang van uw positie en van het risico. Koopt u 100 aandelen van $130, dan heeft uw aandelenpositie een omvang van $13.000.  Het maximale risico bedraagt dan $13.000 in het geval het desbetreffende bedrijf, waarvan u mede-eigenaar bent geworden, failliet gaat. Schrijft u één putoptie met een uitoefenprijs van $130 en ontvangt u daarvoor $1400 aan premie, dan is het maximale risico dat u loopt $11.600, zijnde $13.000 door de afnameplicht minus de $1400 van de ontvangen premie voor het schrijven van de optie. Het mooie aan deze strategie is hierdoor dat u een positief rendement kunt behalen bij een koersstijging, een zijwaartse beweging en lichte daling van het aandeel.

Het maximale risico bedraagt dan $13.000 in het geval het desbetreffende bedrijf, waarvan u mede-eigenaar bent geworden, failliet gaat. Schrijft u één putoptie met een uitoefenprijs van $130 en ontvangt u daarvoor $1400 aan premie, dan is het maximale risico dat u loopt $11.600, zijnde $13.000 door de afnameplicht minus de $1400 van de ontvangen premie voor het schrijven van de optie. Het mooie aan deze strategie is hierdoor dat u een positief rendement kunt behalen bij een koersstijging, een zijwaartse beweging en lichte daling van het aandeel.

Short strangle

De short strangle is mijn favoriete strategie, maar deze is wel enkel geschikt voor de geoefende optiebelegger. Alvorens u een short strangle overweegt, is het belangrijk dat u begrijpt wat u doet en dient u een goed beeld te hebben van de risico’s.

De short strangle is met name interessant voor opties waar relatief gezien veel premie in zit, wat betekent dat de impliciete volatiliteit (IV) van de opties hoog is. Bij gespecialiseerde brokers als Lynx Beleggen en Mexem is deze informatie eenvoudig te vinden. U kunt daar in het handelsplatform een grafiek oproepen die het verloop van de IV toont over een periode van twaalf maanden. Daarbij kunt u als vuistregel het hoogste en laagste niveau bij elkaar optellen en dit delen door twee. Als in deze twaalf maanden de IV op zijn hoogst op 80 stond en op zijn laagst aan 20, dan is het gemiddelde 50. Daaruit kunt u aflezen dat als de huidige IV boven de 50 staat, er relatief gezien veel premie in de opties zit en het aantrekkelijk is om ze te schrijven.

In de praktijk bestaat de strategie uit twee opties. U schrijft tegelijkertijd een out-of-the money call en put met dezelfde looptijd. Bij voorkeur schrijf ik de 30 delta call en de 30 delta put. Daarmee open ik een neutrale positie die optimaal profiteert van een zijwaartse beweging van het aandeel. Daarnaast profiteer ik als de IV afneemt. Het voordeel van deze strategie is de hoge statistische kans op succes, die bij de genoemde delta’s tussen de 70 en 90% ligt. Het risico doet zich voelen bij forse bewegingen naar boven en beneden. Met name een overnamebod kan flink pijn doen.

Persoonlijk open ik bij voorkeur short strangles met 45 dagen looptijd. Om de positie te managen zijn duidelijke regels aan te raden. Zo tracht ik altijd winst te nemen als ik 50% van de eerder ontvangen premie kan behouden. Ook sluit ik de positie rond de 21 dagen looptijd bij winst.  Bij verlies rond de 21 dagen rol ik de opties door naar de volgende maand, omdat het risico op een fors verlies aanzienlijk toeneemt in de laatste drie weken. Zodra de beurskoers in de buurt komt van één van de uitoefenprijzen kom ik ook in actie. Stijgt de beurskoers naar de geschreven call, dan rol ik de put omhoog. Daalt de beurskoers naar de geschreven put dan rol ik de geschreven call naar beneden. Daarmee wordt de totale delta verkleind, en daarmee het risico. Een andere mogelijkheid is wederom het doorrollen naar de volgende maand. U ontvangt dan extra premie en tijd om alsnog goed te zitten.

Bij verlies rond de 21 dagen rol ik de opties door naar de volgende maand, omdat het risico op een fors verlies aanzienlijk toeneemt in de laatste drie weken. Zodra de beurskoers in de buurt komt van één van de uitoefenprijzen kom ik ook in actie. Stijgt de beurskoers naar de geschreven call, dan rol ik de put omhoog. Daalt de beurskoers naar de geschreven put dan rol ik de geschreven call naar beneden. Daarmee wordt de totale delta verkleind, en daarmee het risico. Een andere mogelijkheid is wederom het doorrollen naar de volgende maand. U ontvangt dan extra premie en tijd om alsnog goed te zitten.

Iron condor

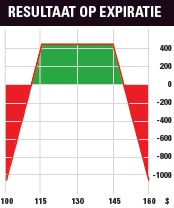

Een variant op de short strangle is de iron condor. De basisgedachte hiervan is, net als bij de short strangle, dat u met een neutrale strategie wilt profiteren van de relatief hoge premies die op een bepaald moment in opties zitten. Een verschil met de short strangle is dat u met een iron condor op voorhand het risico verlaagt voor forse bewegingen omhoog en omlaag. In de praktijk is dit te bewerkstelligen door rond de short strangle een calloptie en een putoptie te kopen. U heeft dan in feite aan de binnenkant van uw optiecombinatie een short strangle en aan de buitenkant een long strangle. Daarmee is de short strangle veranderd in een iron condor.

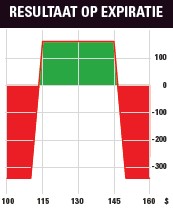

In de grafiek kunt u zien hoe deze strategie er in de praktijk uit komt te zien. Net als bij de short strangle zijn de 115-put en de 145-call geschreven. De 110-put is daarnaast ter dekking aan de onderkant gekocht en de 150-call ter dekking aan de bovenkant. Bij beide is het verschil tussen de uitoefenprijzen $5 en daarmee weet u op voorhand wat uw maximale verlies is bij een onverwachte extreme koersbeweging.

Het interessante aan deze strategie is dat u net als bij de short strangle een hoge statistische kans op succes heeft (tussen 70 en 90%), maar daarbij dient u er wel rekening mee te houden dat u een stuk minder premie ontvangt en uiteindelijk dus kan verdienen. Daarvoor krijgt u terug dat de margin een stuk lager is en dat het risico aanzienlijk wordt verlaagd. Persoonlijk open ik ook deze strategie bij voorkeur met een looptijd van 45 dagen. Om de positie te managen gebruik ik vervolgens dezelfde regels als bij de short strangle. In de praktijk betekent dit de positie sluiten bij 50% winst.

Laat ik dit verduidelijken met een voorbeeld. Als ik $1,60 ontvang bij opening en gedurende de looptijd de combinatie kan terugkopen voor $0,80, dan sluit ik de positie. Ook hier geldt dat ik de optiecombinatie sluit bij 21 dagen looptijd als deze winstgevend is.  Mocht de combinatie verlieslatend zijn, dan rol ik de gehele combinatie door naar de volgende maand. Daarmee geef ik de combinatie extra tijd om alsnog winstgevend te worden. Nadert de beurskoers de uitoefenprijs van een van de geschreven opties, dan kan ik overwegen de geschreven callspread of geschreven putspread naar boven dan wel beneden te rollen.

Mocht de combinatie verlieslatend zijn, dan rol ik de gehele combinatie door naar de volgende maand. Daarmee geef ik de combinatie extra tijd om alsnog winstgevend te worden. Nadert de beurskoers de uitoefenprijs van een van de geschreven opties, dan kan ik overwegen de geschreven callspread of geschreven putspread naar boven dan wel beneden te rollen.

Het grote voordeel van de iron condor is dat u kunt profiteren van een zijwaartse beweging in het aandeel en een afname van de IV, en dat u winst kunt maken binnen een brede range.