Nutsaandelen | Tegenwind biedt nieuwe instapmogelijkheden

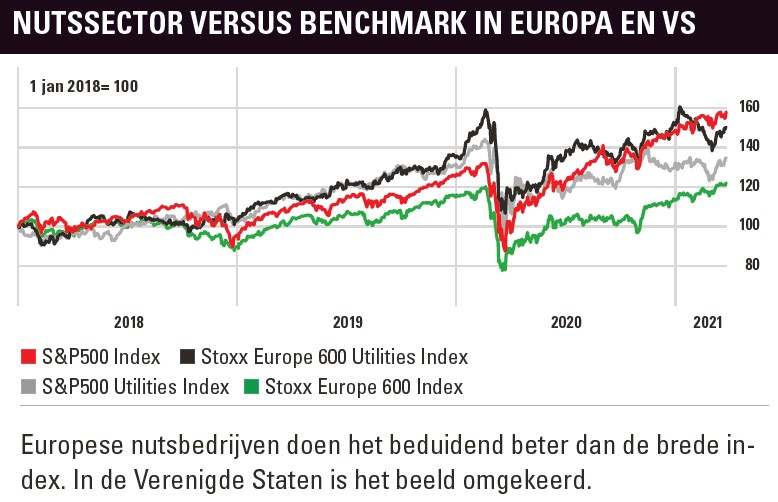

De jaren 2018 tot en met 2020 waren niet heel erg lucratief voor beleggers in Europese aandelen. Inclusief herbelegd dividend leverde de Stoxx Europe 600 Index over deze periode een rendement van 13,3% op. De ‘saaie’ nutssector presteerde veel beter, met een rendement van maar liefst 51,4%.

Dit jaar is echter alles anders. De Stoxx Europe 600 Index staat op een keurig rendement van 6,7%, maar nutsaandelen blijven daar ver bij achter. Zelfs inclusief herbelegd dividend staat de Stoxx Europe 600 Utilities Index dit jaar op een verlies van bijna 1%. Alleen de vastgoedsector presteert dit jaar nóg slechter.

Dat de (Europese) nutsbedrijven zo achterblijven heeft meerdere redenen. De uitrol van coronavaccins wakkert de hoop op heropening van de economie aan. Sectoren die van die heropening kunnen profiteren – zoals Auto’s, Financials, Reizen & Vrije Tijd en Mijnbouw – zijn nu meer in trek dan de nutssector. De koersen van enkele duurzame nutsbedrijven waren bovendien wel erg hard opgelopen, zodat een correctie misschien ook niet zo vreemd was.

Daarnaast is de stijging van de lange rente ongunstig voor de nutsaandelen. Volgens Bank of America Merrill Lynch (BofAML) leidt een stijging van de dertigjarige rente van een half procentpunt tot een 8% lager koersdoel voor de duurzame nutsbedrijven die de bank volgt. Een hogere lange rente zorgt voor stijging van de financieringslasten. Investeringsprojecten van nutsbedrijven hebben een lange looptijd en een stijging van de financieringslasten drukt de huidige waarde van de verwachte kasstroom van deze projecten.

Volgens Deutsche Bank wordt de invloed van de lange rente op het rendement van nutsbedrijven echter wat overschat. De bank ziet een veel groter verband tussen winstgroei en rendement van de nutssector dan tussen lange rente en rendement. Toch is weglopen van nutsaandelen bij stijgende rente dé Pavlov-reactie van beleggers.

Het Spaanse Iberdrola is een uitstekend alternatief voor Enel. Iberdrola boekte afgelopen jaar een 4,2% hogere nettowinst van €3,6 mrd en verhoogde het dividend met 5% tot €0,42. In 2025 moet het dividend tot €0,56 zijn gestegen, al gebruiken de Spanjaarden niet het woord ‘garantie’ in deze prognose. Met een k/w voor 2021 van 19,2 en een dividendrendement van 3,8% is Iberdrola net wat duurder dan Enel (15,6 en 4,5%). Als gevolg van deze waarderingsverschillen blijft het aandeel Enel nipt de sectorfavoriet, voor het niettemin ook aantrekkelijke Iberdrola.

Veilingen voor de nutssector

Voor de op winstgerichte nutsbedrijven is er nog een andere ongunstige ontwikkeling zichtbaar: er is steeds meer concurrentie bij de ontwikkeling van windenergieprojecten, niet alleen tussen nutsbedrijven onderling, maar ook van olieconcerns die steeds meer op zoek zijn naar duurzame energieprojecten. In 2010 waren bij de veiling van Britse offshore (zee)kavels voor windparken de nutsbedrijven nog de grote winnaars. Volgens Deutsche Bank was Equinor destijds het enige deelnemende olieconcern en won het bedrijf slechts 10% van de geveilde capaciteit. Bij de nieuwe Britse veiling eerder dit jaar wonnen consortia waarin olieconcerns een belangrijke rol speelden, zo’n 55% van de geveilde capaciteit.

Het was de eerste grote Britse kavelveiling in ruim tien jaar, waardoor de biedingen aan de hoge kant waren, aldus Deutsche Bank. In de veiling werden opties op leasecontracten voor windkavels aangeboden. Deze opties lopen maximaal tien jaar. Binnen deze periode moeten de winnaars van de veilingen hun projecten ontwikkelen en laten goedkeuren. Bij goedkeuring wordt de optie omgezet in een leasecontract voor zestig jaar.

Bij de veiling in februari werden onverwacht hoge prijzen betaald, vooral door een consortium van oliereus BP en het Duitse stroombedrijf EnBW. Dit consortium betaalde volgens Deutsche Bank omgerekend een jaarlijkse ‘optiepremie’ van £460 mln. Dat was aanmerkelijk meer dan de £250 mln die RWE volgens berekeningen van de bank betaalde.

Rendement

Toenemende concurrentie voor dergelijke windenergieprojecten drukt de opbrengsten ervan. De afgelopen tien jaar zijn de rendementen op offshore windprojecten gedaald van jaarlijks gemiddeld 15-16% tot 8-9%, berekende Morgan Stanley, en de trend blijft dalend. Dat heeft volgens de bank ook te maken met de groei van de markt, waardoor nieuwe projecten minder riskant zijn en de rendementseisen wat omlaag kunnen. Ook dalen de kosten, zijn nieuwe windturbines efficiënter en zijn door de daling van de lange rente de financieringslasten afgenomen.

Om de klimaatdoelen te bereiken, zullen de investeringen in duurzame energie bovendien verder moeten stijgen. Deutsche Bank verwacht dat tot 2050 alleen al €3 bln in offshore windprojecten wordt geïnvesteerd. Tot en met 2027 worden er offshore-windprojecten met een capaciteit van in totaal 120 gigawatt geveild, berekende Morgan Stanley. Om hun eigen doelstellingen voor 2030 te behalen moeten de nutsbedrijven 19 gigawatt aan veilingen winnen en de olieconcerns 17 gigawatt. Er zijn dus meer dan voldoende projecten voor iedereen beschikbaar, concludeert de bank.

Interessante aandelen uit de nutssector

De koerscorrectie biedt nieuwe instapmogelijkheden bij verschillende nutsbedrijven. Niet alleen in Europa, maar ook in de VS, waar de regering-Biden veel meer dan de vorige regering inzet op duurzame energie-initiatieven. Naast mijn sectorfavoriet Enel zijn er nog andere interessante nutsbedrijven die inzetten op verduurzaming van de elektriciteitsopwekking. Een van de meest duurzame en in het oog springende aandelen is offshore-windspecialist Ørsted. Maar ondanks een koersdaling van 25% vanaf de top dit jaar noteert dit Deense bedrijf nog tegen een koers-winstverhouding van bijna 44 voor 2021.

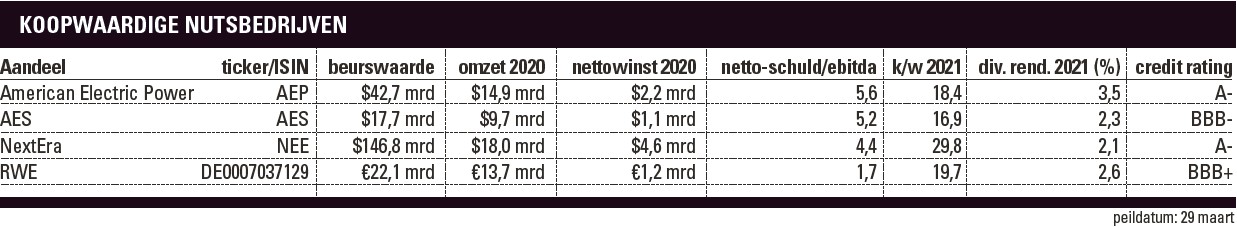

Het Amerikaanse NextEra Energy bezit een ‘traditioneel’ elektriciteitsbedrijf in Florida, maar heeft met de divisie Energy Resources ook de grootste producent van duurzame energie in de VS in portefeuille. De duurzame productiecapaciteit van deze divisie bedraagt maar liefst 26 gigawatt, het grootste deel op basis van windenergie. De Amerikanen willen in de periode 2021-2024 nog eens 23-30 aan nieuwe capaciteit voor duurzame stroomopwekking bouwen. Nu al is Energy Resources goed voor 43% van de totale winst per aandeel. NextEra Energy gaat voor 2021-2023 uit van een jaarlijks gemiddelde groei van de winst per aandeel van 6-8%. Het dividend per aandeel kan met 10% zelfs nog iets sneller groeien.

NextEra Energy is koopwaardig, maar er komt misschien nog een beter instapmoment bij. Want hoewel het aandeel dit jaar vanaf de top 15% is gedaald, is de koers-winstverhouding voor het lopende jaar een toch nog pittige 29,5.

RWE

Een alternatief is het aandeel RWE, dat met Ørsted, Iberdrola en SSE tot de grootste Europese offshore-windenergiepartijen behoort. RWE draagt echter nog wel een vervuilende last uit het verleden met zich mee. De Duitsers verwachten namelijk ook dit jaar nog zo’n 30% van de ebitda – operationele winst voor afschrijvingen en amortisatie immateriële activa – met de ‘traditionele’ steenkool- en kernenergiecentrales te behalen. Wel zijn deze activiteiten al ‘apart’ gezet en werkt RWE aan afsplitsing ervan. In de tussentijd zal het bedrijf de capaciteit van steen- en bruinkoolcentrales afbouwen van 10,8 gigawatt in 2020 tot 8 gigawatt in 2023.

RWE blijft fors investeren in duurzame stroomopwekking, waarvan de capaciteit moet stijgen van 9,4 gigawatt in 2020 tot 13 gigawatt eind 2022 via zowel zonne-energie als on- en offshore-windenergieprojecten. De pijplijn van duurzame ontwikkelingsprojecten voor de lange termijn is uitgebreid van 22 naar 34 gigawatt.

De balans van RWE biedt voldoende ruimte voor groeiende investeringen. De verhouding tussen netto schuldpositie en ebitda is slechts 1,7. Daardoor kan ook het dividend nog groeien. Over 2020 wil RWE een ruim 6% hoger dividend van €0,85 per aandeel uitkeren en over 2021 voorzien de Duitsers een dividend van €0,90.

In een vergelijkbare situatie als RWE bevindt zich het aandeel American Electric Power. AEP produceert en distribueert stroom in voorna

American Electric Power

melijk het midden-westen van de VS. In 2005 bestond maar liefst 70% van de productiecapaciteit van stroom uit steenkoolcentrales. Dat zal dit jaar dalen tot 44% en moet in 2030 tot 22% zijn teruggebracht. Om dat te bereiken moet in 2030 6,5 gigawatt van de huidige steenkoolcapaciteit van 12,1 gigawatt zijn afgebouwd. Dat gat – en meer – moet worden opgevuld door een uitbreiding van 12 gigawatt van duurzame stroomopwekking.

Daardoor moet het aandeel van ‘duurzaam’ stijgen van 18% dit jaar tot 43% in 2030. Daar moeten ook het aandeel American Electric Power van gaan profiteren. AEP mikt op een jaarlijkse groei van de winst per aandeel en het dividend van 5-7%. Samen met een dividendrendement van 3% moet dat leiden tot een totaalrendement van 8-10% voor beleggers.

AES

Ten slotte doorloopt ook de Amerikaanse holding AES een traject zoals RWE en AEP. AES produceert en distribueert stroom in vooral Noord- en Zuid-Amerika, maar beheert ook infrastructuur voor vloeibaar aardgas. Daarnaast beheert AES samen Siemens de joint-venture Fluence, die actief is in energie-opslag. Verder heeft AES een belang in Uplight, een bedrijf dat software voor energiebeheer maakt. AES behaalde afgelopen jaar zo’n 30% van de winst voor belasting uit steenkoolcentrales. Dat moet in 2025 terug naar 10-15% en de winst uit duurzaam opgewekte stroom moet stijgen van de huidige 32% naar 55 tot 60% in 2025.

Bijna twee derde van het investeringsbudget van $4,8 mrd voor de periode 2021-2025 gaat dan ook naar de bouw van 15-20 gigawatt aan duurzame stroomopwekking. Dat moet voor deze periode leiden tot een jaarlijkse gemiddelde groei van de winst per aandeel met 7-9%. Voor het dividend per aandeel voorziet AES in dit tijdvak een jaarlijks gemiddelde groei van 4-6%.

Nutsbedrijven als Enel, RWE, AEP, NextEra en AES zijn verre van perfect, maar ze zijn in ieder geval op de goede – duurzame – weg en bieden een combinatie van dividendinkomen en meer duurzame groei. Deze aandelen zijn daarom aantrekkelijk.

De auteur heeft posities in Enel, RWE, AES en AEP.

Prijsstijgingen van de emissierechten werken snel door in de stroomprijzen op de open markt. Hoe sterk dit effect is, hangt echter af van de broeikasintensiteit van de elektriciteitscentrales die leidend zijn in de prijsstelling in een land, verklaart Moody’s. In landen waar steenkoolcentrales leidend zijn – zoals Duitsland en Polen – in de invloed het grootst. Voor de winstgevendheid van nutsbedrijven met een relatief groot aandeel van steenkool in de stroomopwekking – zoals RWE – zijn duurdere emissierechten uiteraard ongunstig. Sommige bedrijven hebben al maatregelen genomen. RWE heeft bijvoorbeeld de CO2-prijzen tot 2030 afgedekt, aldus Moody’s.