Hoogdividend | Vier (nieuwe) aankopen en een record

Dividendbeleggers hebben zwaar geleden onder de coronacrisis, verzuchtten kwantitatieve beleggingsstrategen van Société Générale in een recent rapport. De strategen onderzochten de rendementen van vijftig beleggingsfondsen en zes ETF’s die het behalen van een bovengemiddeld hoog dividendrendement als specifieke doelstelling hebben. Geen van deze beleggingsproducten wist over de afgelopen drie jaar de MSCI World Index te verslaan. De coronacrisis speelde hier uiteraard een rol in, maar ook vóór de virusuitbraak bleven de hoogdividendfondsen al achter bij de wereldindex.

Dat valt goed te verklaren, stelt Société Générale. Om het hoge dividendrendement te kunnen behalen, werden deze fondsen de afgelopen jaren namelijk in de richting geduwd van sectoren en regio’s die bovengemiddeld blootgesteld waren aan afnemende economische groei en de pandemie. Denk aan de sectoren Olie & Gas, Vastgoed, Telecom, Nuts en Financials. Denk ook aan de regio Europa, waar deze sectoren een forse weging hebben en waar tijdens de coronacrisis veel forser in het dividend is gesneden dan in de VS. De hoogdividendfondsen en -ETF’s hadden daarentegen – net als de Hoogdividendportefeuille – een relatief lage blootstelling aan de sterk presterende Amerikaanse aandelenmarkt en Amerikaanse technologie-aandelen.

Inkomen

Een hoogdividendstrategie heeft echter als hoofddoelstelling het genereren van een aantrekkelijk inkomen. Dat geldt ook voor de Hoogdividendportefeuille. Ook in dat opzicht gooide de coronacrisis roet in het eten. Niet alleen kwamen de dividendverlagingen onverwacht, en in sommige gevallen zelfs kort na de dividendaankondiging, ook besloten doorgaans betrouwbare ‘uitkeerders’ de dividendbetalingen op te schorten, stelt Société Générale.

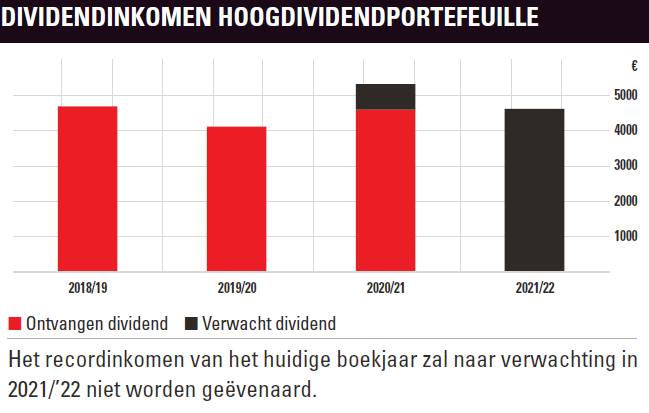

Ook de Hoogdividendportefeuille kreeg daarmee te maken. De portefeuille is eind juni 2018 gestart en heeft dus een gebroken boekjaar dat eindigt op 30 juni. In het ‘corona-boekjaar’ dat eind juni 2020 afliep, werden we getroffen door opschorting van het dividend door Bouygues en NN Group en door dividendverlagingen van Orange en Royal Dutch Shell. Daardoor bleef het dividendinkomen in het jaar 2019/’20 steken op bijna €4126 (zie grafiek). Dat was €174 minder dan onze prognose van juni 2019.

Maar waar het boekjaar 2019/’20 iets onder verwachting was, komt het lopende boekjaar 2020/’21 juist ver boven verwachting uit. Met nog ruim een maand te gaan, koerst de Hoogdividendportefeuille af op een ongekend hoog dividendinkomen van €5336. Daarvan is bijna €4611 al uitgekeerd; de resterende ruim €725 komt de komende weken binnen. De belangrijkste betalingen die we in juni nog verwachten zijn het slotdividend van BAE Systems (€117,40), NN Group (€210,21) en Orange (€104,40).

Dat het dividendinkomen zo ongebruikelijk hoog is – en hoger dan ik had verwacht – heeft verschillende redenen. Om te beginnen hebben we ruim €273 ontvangen uit de afsplitsing van Viatris van Pfizer, vorig jaar november. De aandelen Viatris hebben we verkocht. Daarnaast hebben Bouygues (€229,50) en NN Group (€323,18) het dividend dat zij in het voorjaar van 2020 hadden opgeschort, in september 2020 alsnog uitbetaald. Die verlate betaling viel daardoor in het huidige, eind juni aflopende boekjaar. Orange compenseert bovendien de dividendverlaging van €0,20 van vorig jaar en keert medio juni €0,50 in plaats van de gebruikelijke €0,30 per aandeel uit.

Doelstelling

Nu we zeker zijn van het dividendinkomen voor 2020/’21, kunnen we gaan plannen voor het dividendinkomen voor het boekjaar 2021/’22, dat eind juni start. Op basis van mijn dividendtaxaties reken ik op een inkomen van bijna €4483. Op een portefeuillewaarde van ongeveer €106.000 levert dat een verwacht dividendrendement op van 4,2%. Dat is iets boven onze doelstelling van 4%, en alleszins redelijk.

Toch zien we mogelijkheden om via enkele mutaties een nog hoger dividendinkomen te behalen. Bij enkele aandelen uit de portefeuille is het dividendrendement namelijk wel wat ver gedaald. Zo biedt Procter & Gamble zelfs op het recent verhoogde dividend nog slechts een dividendrendement van 2,5%. Ook bij farmaceut Roche is het dividendrendement van nog geen 3% nu aan de lage kant. We hebben daarom besloten beide aandelen te verkopen. Wel met enige pijn in het hart, want zowel Procter & Gamble als Roche zijn prima aandelen met een sterke balans en zeer solide dividend. Maar met de opbrengst kunnen we sectorgenoten met een hoger dividendrendement aankopen.

Daarnaast wordt ook de volledige positie in Bouygues verkocht. Het Franse conglomeraat – met activiteiten in bouw, telecom en media – maakte vorige week bekend zijn televisie-activiteiten uit te breiden. Dat loopt via een wat complex samengaan van Bouygues’ tv-dochter TF1 met delen van M6, een Franse tv-dochter van de RTL Group. Bouygues krijgt via TF1 een belang van 30% in de nieuwe onderneming. Het fusieproces vraagt echter nogal wat tijd, en Bouygues verwacht dat de allesbehalve eenvoudige transactie pas eind 2022 wordt afgerond. We hebben een vervanger gevonden die wat eenvoudiger te doorgronden is, met een vergelijkbaar dividendrendement en een iets hogere verwachte dividendgroei. Tot slot brengen we de positie in de hard opgelopen zwaargewichten Aperam en Enel met respectievelijk een kleine €1380 en €1805 terug.

Nieuwe aandelen voor een hoog dividend

De totale verkoopopbrengst van ruim €20.000 geeft ruimte om een extra positie te openen, waardoor de Hoogdividendportefeuille weer twintig aandelen telt. Alle vervangers hebben we uiteraard langs onze selectiecriteria gelegd (zie kader).

AbbVie

Farmaceut Roche vervangen we door het aandeel AbbVie, een aandeel waarvoor ik eind februari al een koopadvies gaf. AbbVie, de Amerikaanse branchegenoot van Roche, betaalt dit jaar een ruim 10% hoger dividend van $1,30 per kwartaal, wat overeenkomt met een dividendrendement van 4,5%. AbbVie verliest in 2023 de patentbescherming voor reumamedicijn Humira, dat goed is voor ruim 40% van de omzet.

De farmaceut heeft hier onder meer op ingespeeld door Botox-producent Allergan over te nemen, waarmee de schuldpositie is opgelopen tot $87 mrd. Maar zoals ik in februari al schreef, is het cashflowgenererend vermogen van AbbVie dusdanig groot dat de verhouding tussen netto schuldpositie en ebitda (operationele winst voor afschrijvingen en amortisatie goodwill) eind dit jaar tot een acceptabele 2,5 gedaald moet zijn.

Unilever

Procter & Gamble wordt vervangen door het aandeel Unilever, dat €0,4268 per kwartaal aan dividend uitkeert. Dit komt neer op een dividendrendement van 3,4%. Dat is minder dan de 4%-grens van de portefeuille, maar aanmerkelijk meer dan de 2,5% (in euro’s) van Procter & Gamble. De verhouding tussen netto schuldpositie en ebitda van Unilever bedraagt ongeveer 2 en de vrije kasstroom – operationele kasstroom verminderd met investeringsuitgaven – is ruim voldoende om de dividendbetalingen te bekostigen.

KPN

Bouygues wordt vervangen door KPN. Het telecombedrijf wil €0,136 aan dividend over 2021 uitkeren, goed voor een dividendrendement van 4,8%. Het dividend moet bovendien in elk van de komende jaren met 3-5% groeien. De voor dit jaar verwachte vrije kasstroom van €765 mln is meer dan voldoende om de door mij verwachte dividendbetaling van €570 mln mee te financieren.

Ook vertoont het rendement op het ingezette kapitaal een stijgende trend. KPN wil daarnaast de verhouding tussen netto schuldpositie en ebitda onder de voor mij acceptabele grens van 2,5 houden. De houdbaarheid van dividend zou vanaf eind 2023 en verder nog beter moeten zijn omdat de investeringen in glasvezelnetwerken zullen dalen.

Om de sectorsamenstelling van de portefeuille in balans te houden, hebben we zo veel mogelijk geprobeerd sectorgenoten voor verkochte posities te vinden en niet de wegingen in sectoren als Energie, Financials en Nuts verder te vergroten. Dus AbbVie voor Roche, Unilever voor Procter & Gamble en KPN voor Bouygues. AbbVie is afkomstig van de watchlist van vorig jaar, maar veel andere aandelen van die watchlist zijn óf zo hard opgelopen dat het dividendrendement te ver is teruggevallen, of ze hebben het dividend recent verlaagd. Van de lijst van vorig jaar houden we zeker nog Iberdrola, LyondellBasell, Solvay, Danone en Gilead Sciences in de gaten. Nieuw op de lijst is de Britse supermarktketen Tesco.

BASF

De afbouw van de posities in Aperam en Enel maakt het mogelijk om nog een nieuwe aankoop te doen. Dat wordt ‘oude bekende’ BASF, dat vorig jaar ten onrechte door mij uit de portefeuille is verwijderd. Het leek mij destijds hoogst onwaarschijnlijk dat BASF aan zijn dividend van €3,30 per aandeel over 2020 zou vasthouden. De operationele kasstroom daalde in 2020 met maar liefst 28% tot €5,4 mrd. Toch hield BASF wel degelijk vast aan het dividend en keerde de onderneming in totaal €3 mrd aan dividend over 2020 uit.

De chemiereus is het jaar goed gestart en verhoogde bij de presentatie van de eerstekwartaalcijfers de verwachting voor de operationele winst met 19% tot €5,0 mrd tot €5,8 mrd. Groei van het dividend verwacht ik niet, maar de uitkering van €3,30 – waar ik nu aanmerkelijk meer vertrouwen in heb dan augustus vorig jaar – levert de belegger van het aandeel BASF een aantrekkelijk dividendrendement van 4,9% op.

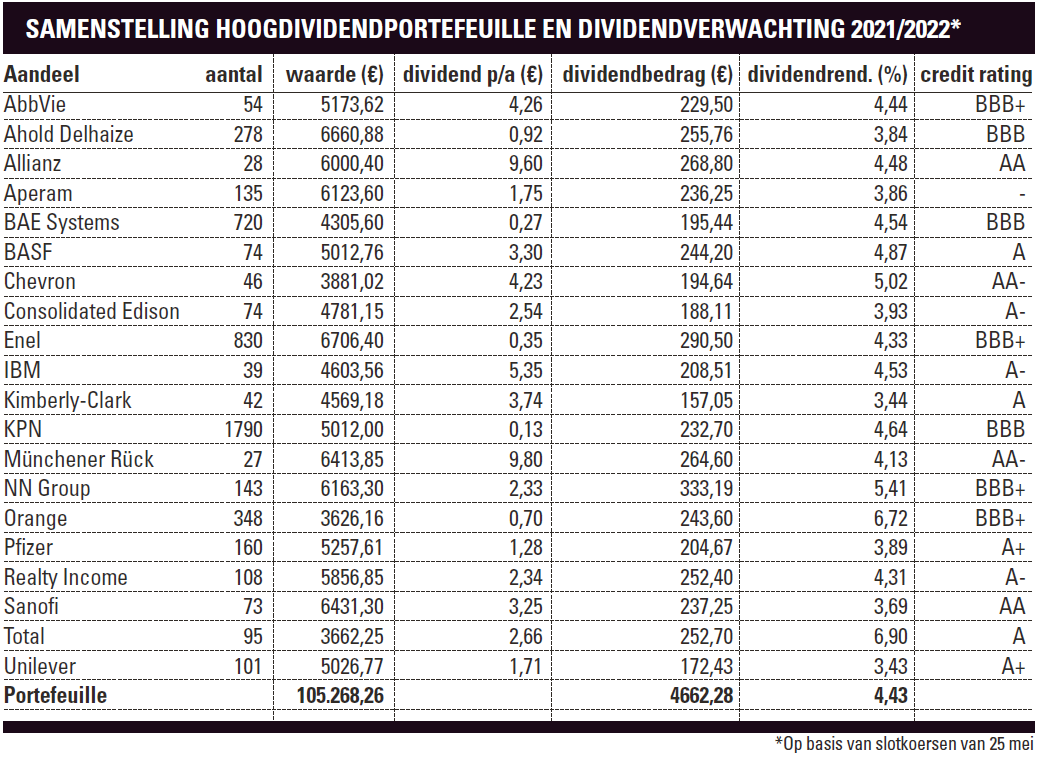

In onderstaande tabel is de nieuwe samenstelling van de Hoogdividendportefeuille terug te vinden, inclusief de credit rating. Die ligt voor alle aandelen – met uitzondering van Aperam, dat geen rating heeft – op het niveau van solide bedrijfsobligaties. Met de per dinsdag 25 mei doorgevoerde mutaties – van €5000 per positie – verwachten we ook komend boekjaar weer een dividendrendement van meer dan 4% en een dividendinkomen van ruim €4660 te behalen.