Hoe acuut is het gevaar van een beurskrach?

De European Securities and Markets Authority (EMSA) waarschuwt in het tweede Trends, Risk and Vulnerabilities Report van 2021 voor een stevige marktcorrectie. De aanhoudende stijging van de waarderingen in alle activaklassen, de koersschommelingen op de cryptomarkten en het toenemende risico op grote tegenvallers roepen vragen op bij de Europese toezichthouder. Dit gebeurt terwijl de economie ongelijkmatig herstelt, de rentes laag zijn en de risicobereidheid van beleggers almaar lijkt toe te nemen.

Irrationele exuberantie

Een waarschuwing betekent uiteraard niet dat we ons aan de vooravond van een beurskrach bevinden. Alan Greenspan, de befaamde voorzitter van de Federal Reserve, filosofeerde op 5 december 1996 tijdens een jaarlijks galadiner van de American Enterprise Instituut in een toespraak openlijk over het risico dat irrationele exuberantie – de beurzen waren te ver vooruitgelopen op de reële economie – de zeepbel op de aandelenmarkten verder zou kunnen opblazen. Onder beleggers ontstond paniek, maar die duurde niet lang. Na enkele dagen was de rust weergekeerd.

Beleggers die de waarschuwing van Greenspan in de wind sloegen, deden daar goed aan, want het feest op de beurzen zou nog ruim drie jaar duren. De gevleugelde woorden ‘irrationele exuberantie’ kregen in maart 2000 evenwel een extra dimensie. Die maand bracht Nobelprijswinnaar Robert Shiller een boek uit met dezelfde titel, kreeg technologiebeurs Nasdaq de rekening van de irrationele uitbundigheid voorgeschoteld, knapte de dotcom-bubbel en was de reputatie van Shiller in steen gebeiteld.

Herhaalt de geschiedenis zich?

Nu 25 jaar later maakt men zich bij de EMSA zorgen over de aandelenmarkten. Centrale-bankiers hoeven zich in principe geen zorgen te maken over uiteenspattende zeepbellen, zolang de economie en de prijsstabiliteit niet worden bedreigd. De beurskrach van 1987 had nauwelijks negatieve gevolgen voor de economie. Maar hoe weten we of irrationele uitbundigheid de activaprijzen te hoog heeft opgedreven, waarna ze het onderwerp worden van een langdurige malaise? En hoe kunnen centrale-bankiers met hun monetaire politiek daarop anticiperen? De Europese beurswaakhond meent dat het risico op een correctie vooral toeneemt door de overwaardering op de aandelenmarkten.

Een blik op de koers-winstverhouding (k/w) van de S&P500 leert dat de Amerikaanse aandelenmarkten duur zijn, bijna net zo duur als aan de vooravond van de roemruchte dotcom-crash. Om een en ander in historisch perspectief te plaatsen, kunt u echter beter kijken naar de cyclische k/w. Deze k/w gaat niet uit van de huidige nettowinst, maar van de gemiddelde nettowinst in de afgelopen tien jaar gecorrigeerd voor inflatie, de zogeheten Shiller k/w. Deze cyclische k/w staat nu op 38,3. Dat is bijna twee keer zo veel als het meerjarig gemiddelde, doch 13% lager dan bij het abrupte einde van het sprookje met internetaandelen, de dotcom-crash.

Geruisloos hoger

Wie met de kennis van toen naar de huidige bullmarkt kijkt, ziet dat de rente nu extreem laag is. Als u bij de cyclische k/w rekening houdt met de rente, dan valt het allemaal wel mee met de zorgwekkende overwaardering van de Amerikaanse aandelenmarkten. Dat neemt niet weg dat het risico op een correctie toeneemt.

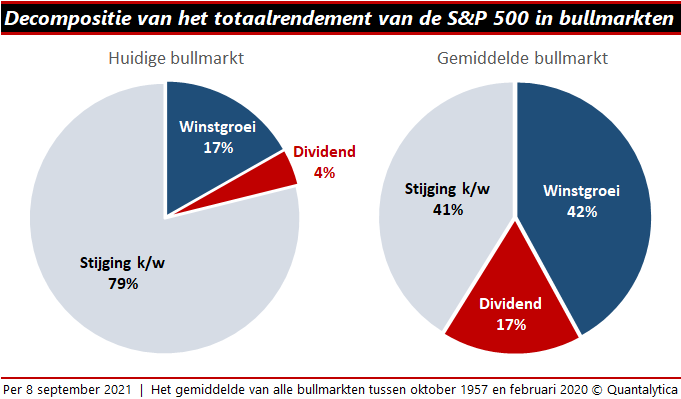

Na de verschroeiende lente en de zorgeloze zomer op de aandelenmarkten rijst de vraag of er in het najaar nog ruimte voor een rally is. De vraag stellen is hem beantwoorden. De grafiek met de ontleding van het totaalrendement leert dat de huidige bullmarkt voornamelijk door speculatie tot stand komt, niet door winstgroei of door dividend. Dat maakt dat aandelen kwetsbaar zijn voor slecht nieuws, maar een waarschuwing is niet hetzelfde als acuut gevaar. De huidige hausse berust op twee pijlers: de extreem lage rente en de opwaartse herzieningen van de bedrijfswinsten.