Over risk-on of risk-off | De risicobereidheid van FANG+

Historisch gezien is september op Wall Street de slechtste maand van het jaar om in aandelen te beleggen. Sinds de introductie in 1957 boekte de S&P500 (de eerste S&P-index begon weliswaar in 1928, maar telde slechts 90 aandelen) in de maand september een gemiddeld verlies van -0,6%, tegen een gemiddelde winst van 0,8% in de overige maanden. Sterker nog, september is de enige verliesmaand van het jaar.

Het is zo bezien geen al te grote verrassing dat de index met de 500 belangrijkste bedrijven voor de Amerikaanse economie begin deze maand voor de laatste keer sloot op een hoogste stand ooit. Het was het 54ste slotrecord van 2021 en in deze coronabull de 74ste.

De langste bullmarkt (2009-2020) in de moderne geschiedenis van de S&P500 deed er gemeten vanaf het dieptepunt van de berenmarkt vier jaar over voordat de index een nieuwe all time high neerzette, de huidige slechts een dikke vier maanden.

Kort na het uitbreken van de coronapandemie maakte de S&P500, net als andere internationale beurzen, nog een snoekduik van 34%, maar mede dankzij de vele miljarden uit fiscale en monetaire steunoperaties noteren aandelen hoger dan ooit. De Amsterdamse AEX doorboorde zelfs voor het eerst in zijn 37-jarige geschiedenis de muur van 800 punten, maar dat terzijde.

Sectorrotatie

Aanvankelijk koesterden beleggers de hoop dat de coronacrash het tijdperk van value zou inluiden. In de vorige bullmarkt keken overtuigde beleggers in waarde-aandelen met lede ogen naar de snelle koersontwikkeling van groeibedrijven. De rotatie van groei naar waarde is een belangrijk thema op de aandelenmarkten. Groeibedrijven zijn namelijk extra gebaat bij goedkope financiering en lage rentes.

Tussen september 2020 en maart dit jaar was er inderdaad sprake van een periode waarin waarde-aandelen duidelijk beter presteerden dan groeiaandelen. Voor Europese aandelen was dat van november vorig jaar tot mei 2021. Echter, op beide continenten nemen groeiaandelen sindsdien opnieuw het voortouw.

Er zijn natuurlijk ook rustige dagen in een bullmarkt. Het dieptepunt van de coronacrash ligt nog maar anderhalf jaar achter ons en nu al zijn de koersen in prijs verdubbeld. Bij een dergelijke snelle stijging is het op zich logisch dat beleggers een pauze inlassen. Zeker als je bedenkt dat groeiaandelen kwetsbaar zijn voor stijgende rentes. Rentestijgingen zijn vaak een antwoord op inflatie, een aanhoudende stijging van het algemene prijspeil gebaseerd op het aandeel van individuele goederen in het totaal van onze consumptieve bestedingen.

Op dit moment is er wel enige bezorgdheid over de afbouw van de coronasteunmaatregelen en de snel stijgende inflatie. Maar vooralsnog is er bij beleggers geen sprake van opgekropte verkoopdruk. De recente koersdalingen van de S&P500 mogen geen naam hebben. Het lijkt wel alsof de Amerikaanse aandelenmarkten na het hoogterecord van begin september in de risk-off-modus zitten, maar de risicobereidheid van beleggers is (nog) niet omgeslagen. Een blik op de prestaties van laagvolatiele aandelen en aandelen met een hoge marktgevoeligheid leert dat aandelen met hoge bèta’s in de huidige correctie minder hard dalen dan de aandelen met een lage standaarddeviatie. Bij risk-off is juist het tegenovergestelde het geval.

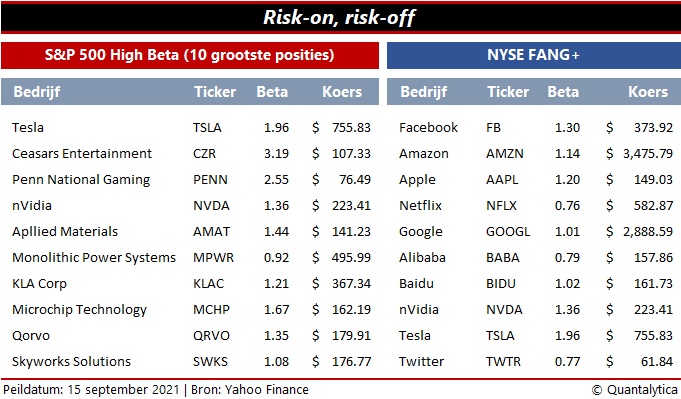

Risk-on, risk-off

Dat de trend nog steeds risk-on is, blijkt ook uit het koersverloop van de FANG+-index. Deze verzamelindex bestaat uit de tien meest liquide aandelen van innovatieve bedrijven op het gebied van e-commerce, internettechnologie en (sociale) media. Naast de FANG-aandelen (Facebook, Amazon, Apple, Netflix en Google-moeder Alphabet) zijn dit Alibaba, Baidu, Nvidia, Tesla en Twitter.

Als de risicobereidheid van beleggers omslaat naar risk-off, dan zal dat zeker tot uitdrukking komen in het koersverloop van de FANG+-index en bij aandelen met hoge bèta’s. Een stevige dip bij de hippe FANG-aandelen is extra relevante informatie. Ze namen de voorbije jaren bij elke correctie het voortouw bij het beursherstel.