Na de kredietcrisis nam de interesse van fondsbeheerders voor ‘smart beta’ sterk toe. Logisch, want de resultaten van factorstrategieën zijn beter dan die van de markt, terwijl het risico veelal lager ligt. Maar hoe goed waren populaire smart beta-strategieën in de afgelopen tien jaar?

Hoewel het al sinds jaren twintig van de vorige eeuw bekend was dat waarde beter rendeert dan groei en smallcaps beter dan largecaps, gingen beurswetenschappers pas in de jaren zeventig nadrukkelijk op zoek naar de verklarende variabele achter het succes van waarde-aandelen en de aandelen van kleine en middelgrote ondernemingen.

In 1993 stelden Eugene Fama en Kenneth French dat de meeste aandelenrendementen verklaard kunnen worden door drie factoren: marktrisico (bèta), waarde (onderwaardering) en bedrijfsgrootte (smallcaps presteren doorgaans beter dan largecaps). Voor obligaties identificeerden zij twee factoren: looptijd en het risico op faillissement. Uit de praktijk van vermogensbeheer was echter bekend dat het momentum van individuele aandelen ook een verklarende variabele is. Dus duurde het niet lang of Mark Carhart introduceerde in 1997 zijn vierfactormodel, dat momentum als stijlfactor incorporeert.

Jarenlang waren groei, momentum, bedrijfsomvang (smallcaps) en waarde de bekendste stijlfactoren, maar het zijn de facto risicobronnen. En over risico gesproken: de theorie wil dat de markten efficiënt zijn. Als dat daadwerkelijk het geval is, dan geldt: hoe groter het risico, hoe hoger het rendement. Niettemin behalen laagvolatiele aandelen doorgaans hogere rendementen dan aandelen met grote koersschommelingen.

Het zogenoemde volatiliteitseffect werd tot aan de kredietcrisis van 2008 door de financiële wereld meer dan 25 jaar genegeerd. Sinds die tijd kan ook een andere stijlfactor op meer belangstelling rekenen, en die factor is kwaliteit. Er wordt wel eens gezegd dat kwaliteit zijn prijs heeft, maar dat behoeft wel enige nuancering. Want hoewel aandelen met een hoge winstgevendheid inderdaad vaak wat duurder zijn, bogen deze kwaliteitsaandelen wel op de gunstige eigenschap dat zij minder rijk aan risico zijn.

Noors staatsfonds

Factorbeleggen is sinds de kredietcrisis een actueel onderwerp bij pensioenfondsen. Uit een studie van het Noorse staatsfonds, dat beheerd wordt door de Norges Bank en de grootste belegger ter wereld is, blijkt dat het rendement van de beleggingsportefeuille de resultante is geweest van ‘bets’ op bepaalde factoren waar gangbare diversificatiestrategieën in de crisis niet bleken te werken.

Bij factorbeleggen wordt op een gestructureerde wijze belegd op basis van academisch vastgestelde anomalieën. Het specifieke gebruik van wetenschappelijke inzichten bij het samenstellen van aandelenportefeuilles staat ook bekend als ‘evidence-based’ beleggen, ‘structured alpha’ of ‘smart beta’.

In de loop der jaren hebben allerlei wetenschappers meer dan zeshonderd factoren geïdentificeerd. Naast bedrijfsomvang en waarde, zijn dividend, groei, momentum, lage volatiliteit en kwaliteit (winstgevendheid) de voornaamste. De verschillende stijlkenmerken kunnen ook worden gecombineerd, doorgaans door twee tot drie factoren te nemen met een onderlinge weging. Zo ontstaan multifactorproducten met een strategische verdeling van vermogenstitels die voor uw (risico)profiel relevant zijn.

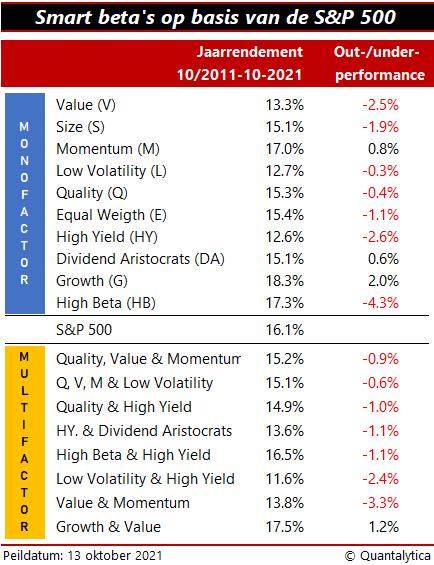

Factorstrategieën verslaan op termijn, zeker in termen van risico, de op marktwaarde gewogen indices door een betere spreiding en een consistente keuze voor aandelen met bepaalde karakteristieken. Maar wat was de afgelopen tien jaar de beste factor?

In de tien jaar tot aan 13 oktober 2021 was groei de factor der factoren, ook na correctie voor risico. Bij de Big Five van smart beta (waarde, omvang, momentum, lage volatiliteit en kwaliteit) is er geen duidelijke winnaar aan te wijzen, maar wel twee duidelijke achterblijvers. Laagvolatiele aandelen en waarde-aandelen konden in de voorbije tien jaar het rendement van de markt niet bijbenen.

Slimmere smart beta

De aanpak met verschillende factorstrategieën belooft slimmere smart beta’s. De implementatie van deze strategieën resulteerde bij de multifactorbenadering in de afgelopen tien jaar niet in een outperformance, maar ook niet in een schokkende underperformance.

Rest de vraag: waarom bleven de rendementen van smart beta-strategieën achter bij de brede markt? De grote boosdoeners hier zijn de centrale banken en de techsector. Technologiebedrijven profiteerden optimaal van de extreem lage rentestanden, terwijl de aandelen zelf weinig stijlkenmerken delen met andere aandelen.