De term stagflatie duikt steeds vaker op. Zo’n combinatie van economische stagnatie en structureel stijgende prijzen zagen we voor het laatst in de jaren zeventig. Hoe reëel is dit schrikbeeld in deze tijd?

Op dit moment is hoge inflatie de voornaamste zorg van beleggers. De stijging van het gemiddelde prijspeil is niet alleen het gevolg van de sterk gestegen prijzen voor gas, olie en elektriciteit, maar wordt ook veroorzaakt door nijpende tekorten in aanvoer en productie. En dat net op een moment dat de wereldeconomie herstellende is van de coronapandemie.

Omdat de inflatie vooral wordt gedreven door de hogere prijzen voor energie, verwacht een groot aantal economen dat als de prijzen stabiliseren, ook de inflatie zal gaan dalen. Ze zeggen eigenlijk dat beleggers door de prijsschok heen moeten kijken. Ook al omdat de coronapandemie een atypische crisis is, met een atypisch herstel.

Veel bedrijven hebben zich verkeken op de kracht van dat herstel. Door de razendsnelle opleving van de mondiale economie ontstond er wereldwijd een enorm tekort aan grondstoffen. Tijdens de pandemie werden nauwelijks voorraden aangevuld, met lege magazijnen tot gevolg. Knelpunten bij toeleveranciers en aanhoudende prijsstijgingen drijven de kosten en levertijden van afgewerkte eindproducten op.

Uiteindelijk wordt 80 tot 90% van de kosteninflatie doorberekend. De laatste tijd hebben bedrijven hun prijzen steeds meer verhoogd. Werknemers hebben het daarentegen moeilijk om hun looneisen kracht bij te zetten. De macht van de vakbonden is de laatste jaren afgenomen. Hogere lonen drijven weliswaar de inflatie op, maar als het salaris de prijsstijgingen niet compenseert, leveren werknemers koopkracht in. Hierdoor hebben zij met hun ‘vast’ loon minder te besteden en lopen bedrijven omzet mis.

Hoe groot is de kans op stagflatie?

Voor het eerst sinds de jaren tachtig wordt er openlijk gespeculeerd op een periode van stagflatie. De wereldwijde economische groei is al aan het aftoppen. Als de inflatiezorgen doorsijpelen naar de financiële markten en het stagnatiescenario werkelijkheid wordt, wachten beleggers moeilijke tijden. Stagflatie is geen pretje. Het combineert het slechtste van de economische Bermudadriehoek: oprukkende inflatie, stagnerende groei en oplopende werkeloosheid.

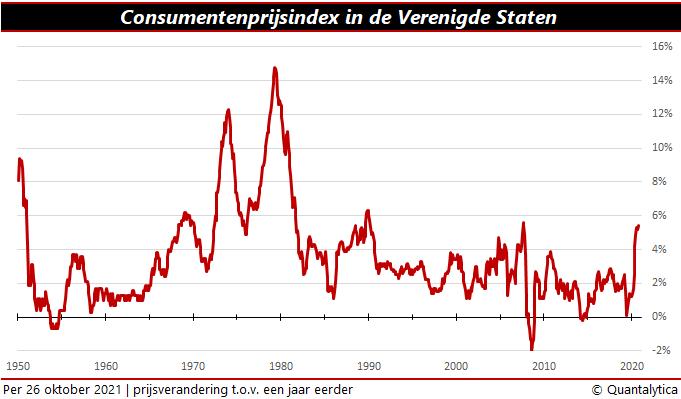

Het is nog te vroeg om van langdurige stagflatie te spreken, maar de inflatierisico’s nemen wel toe. Volgens de jongste cijfers is in de Verenigde Staten het leven van een gemiddeld gezin 5,4% duurder dan een jaar geleden, en in de eurozone 4,1%. Dat is ver boven de doelstelling van de Fed en ECB. Zij willen een loongedreven inflatie van 2% en een inflatie die niet wordt veroorzaakt door een verstoord aanbod en losgeslagen energieprijzen.

Stagflatie is voor financiële markten immer nog een risico waarmee niet heel serieus rekening lijkt te worden gehouden. De coronapandemie toont evenwel aan dat beleggers het risico op onwaarschijnlijke gebeurtenissen met een grote impact structureel onderschatten. Zo circuleerde het coronavirus al in november 2019 in China, maar pas in februari 2020, toen er geen ontkomen aan was, onderkenden beleggers de wereldwijde gevolgen en reageerden de markten geschokt.

Hoewel het woord stagflatie steeds vaker rondzingt, houden economen vast aan het basisscenario dat de groeivertraging en de snel oplopende inflatie slechts tijdelijk van aard zijn. Ze geloven niet dat er een loon-prijsspiraal zal ontstaan die werknemers compenseert voor prijsstijgingen, waarna bedrijven die loonkosten doorrekenen in weer hogere prijzen. In de jaren zeventig werd die loon-prijsspiraal pas doorbroken na drastisch ingrijpen van centrale banken. De Federal Reserve trok de rente uiteindelijk op tot 20%, met een pijnlijke recessie als gevolg.

Uit een enquête van Deutsche Bank blijkt echter dat respectievelijk 22 en 33% van de Amerikaanse en Europese professionele beleggers zich toch ernstig zorgen maakt. Ook bedrijven vrezen dat de inflatie uit de hand zal lopen. In het pas begonnen cijferseizoen waarschuwt ruim de helft voor de hogere prijzen van grondstoffen en het tekort aan onderdelen, wat nog meer prijsinflatie veroorzaakt, terwijl voorraadtekorten de economie afremmen.

Stagflatie toen…

Historische rendementen laten zien wat de gevolgen van stagflatie voor de markten kunnen zijn. Beleggers op leeftijd slaat de schrik om het hart als zij terugdenken aan de jaren zeventig. Vijftig jaar geleden draaide Saoedi-Arabië de oliekraan dicht nadat het westen in de Jom Kippoeroorlog de kant van Israël had gekozen. De oliecrises van 1973-’74 en 1979 trokken een zware wissel op de economie. Door de scherpe stijging van de energieprijzen zagen bedrijven hun kosten duidelijk oplopen en nam de economische activiteit zichtbaar af.

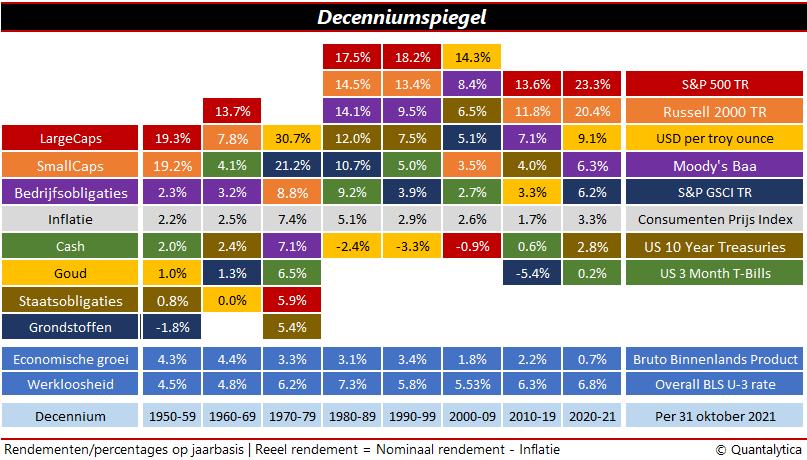

Een blik op onderstaande tabel leert dat tijdens de jaren zeventig de inflatie opliep tot gemiddeld 7,4%. Dat was bijna drie keer zo veel als in de jaren zestig. De reële groei (na inflatie) van de economie bleef steken op 3,3%, een kwart minder dan in het voorafgaande decennium. Obligaties deden het in de jaren zeventig ruim dubbel zo goed als in de jaren zestig. Het is echter niet zo dat het rendement van obligaties in de jaren zeventig niet werd geraakt door de stijging van het prijspeil. In reële termen was het rendement negatief.

Tegenwoordig kunt u obligaties kopen die direct bescherming bieden tegen een stijgende inflatie. Wel zijn zogeheten inflatie-obligaties al duurder geworden. In tegenstelling tot obligaties met variabele rente, vrijwaren inflatie-gerelateerde obligaties ook de hoofdsom. Zij bewegen dus mee met de reële rente. Het nadeel is dat zij beperkt bescherming bieden in tijden van deflatie. Dat is het tegenovergestelde van inflatie, een daling van het prijspeil.

Hoewel beleggers tijdens de stagflatieperiode van de jaren zeventig op het eerste gezicht aan hun aandelen weinig plezier beleefden, is er toch goed nieuws voor aandeelhouders: dividenden maakten toen het verschil. Het rendement van aandelen met een aantrekkelijk dividend was twee keer zo hoog als het beursgemiddelde. Terwijl u met de S&P500-index gemiddeld 1,5% aan koopkracht verloor, hielden dividendaandelen zich goed staande.

Grondstoffen toonden zich in de jaren zeventig behoorlijk inflatiebestendig. De link tussen schaarste aan energie en materialen en prijsinflatie is vrij direct. Bedrijven hebben grondstoffen nodig om goederen te produceren. Als de prijzen daarvan stijgen, dan wordt die stijging in beginsel aan de klant doorberekend. In het kielzog van grondstofprijzen stegen vaak ook de aandelen van mijnbouwbedrijven en energieproducenten. Maar het was vooral de goudprijs die in de jaren zeventig een enorme vlucht maakte: het rendement van het edelmetaal lag in de jaren zeventig ruim 30 procentpunten boven dat in de jaren zestig.

…en stagflatie nu?

Is het nu dan anders? Allereerst het goud: dat heeft de laatste jaren concurrentie gekregen van bitcoins en andere cryptomunten. Ook werd tijdens de oliecrisis van 1973-‘74 het systeem van Bretton Woods ontmanteld. Door het afschaffen van de gouden standaard verdween een belangrijk ijkmiddel in het financiële stelsel. Bretton Woods had immers voorzien in vaste wisselkoersen, waarbij de dollar enkel tegen een vaste hoeveelheid goud bij de Amerikaanse centrale bank kon worden ingewisseld. Voor alle andere valuta’s werd een vaste wisselkoers met de dollar bepaald, maar die waren niet direct inwisselbaar tegen goud.

Grondstoffen zijn in theorie een interessante belegging in tijden van inflatie. Wat ze ten opzichte van aandelen of obligaties aantrekkelijk maakt, is dat grondstoffen waardevast zijn. Waar een bedrijf bij een langere slechte periode failliet kan gaan, is dat met een grondstof als goud logischerwijs niet het geval. Bij schaarste is de vraag groter dan het aanbod, wat ervoor zorgt dat de prijs stijgt. Het voorspellen van prijsontwikkelingen op de mondiale grondstoffenmarkt is echter geen sinecure, want ze veranderen constant.

Wie met obligaties koopkracht wilt behouden, moet op zoek naar alternatieven. Door de lage marktrentes bieden langlopende staatspapieren de beroerdste bescherming tegen inflatie. Ze zijn juist gevoelig voor oplopende inflatie. Kortlopende obligaties doen het wat dat betreft wat beter, maar zijn niet zaligmakend. Voor een hoger rendement kunt u eventueel uitwijken naar hoogrentende bedrijfsobligaties, maar daar zijn de risico’s groter. Als veiligheid en behoud van koopkracht voorop staan, dan zijn de genoemde inflatie-obligaties een waardig alternatief. Ze zijn ontworpen als bescherming tegen geldontwaarding. De hoogte van de coupons en de hoofdsom zijn gekoppeld aan het verloop van de consumentenprijsindex. Maar sinds het inflatiespook is opgedoken, is dit soort obligaties fors duurder geworden.

Aandelenbeleggingen

Met aandelenbeleggingen kunt u rendementen behalen die het inflatiepercentage ruimschoots overstijgen. Al zijn er grote verschillen tussen individuele fondsen en sectoren, aandelen vormen een van de weinige inflatiebestendige beleggingen. Hogere inflatie betekent hogere winsten en vaak ook hogere dividenden. Bedrijven met flinterdunne winstmarges of ondernemingen die de rekening van de gestegen kosten niet naar hun klanten kunnen doorschuiven, zie ook de prijskracht van bedrijven, zijn kwetsbaar. De geschiedenis leert dat aandelenkoersen snel kunnen terugvallen, ook die van bedrijven die aan alle kwaliteitseisen voldoen. Beurscorrecties worden door deze sterke bedrijven vaak snel weer goedgemaakt.

Zolang de inflatie niet uit de klauwen loopt, zijn de meeste bedrijven goed in staat om de gestegen kosten door te bereken zonder dat dit de winstmarges aantast. Pas als de inflatie langdurig met 5% of meer stijgt, zoals in de jaren zeventig, trekt dit een wissel op de nettowinst van bedrijven. Enkel de ondernemingen met prijskracht zijn dan nog in staat de prijzen te verhogen. Denk aan bedrijven met consumentenproducten of met ijzersterke merken die klanten ondanks alles toch blijven kopen, zoals Apple, Coca-Cola, Nestlé (met onder andere Herta, Nespresso en Perrier) en Unilever (met Dove, Knorr, Magnum et cetera).

Met een simpele dividendstrategie, zoals de Dogs of the Dow kunt u ook uit de voeten. Bedenk wel dat het risico ook groter is: het hogere dividendrendement is vaak de resultante van economische tegenvallers. Vaak zijn koersdalingen, en niet royale dividendverhogingen, debet aan de opvallend hoge dividendrendementen. Niettemin blijkt historisch gezien dat beleggen in dividendaandelen een uitstekende methode is om de inflatie voor te blijven. Op lange termijn is het dividend een afgeleide van de winstontwikkeling, die op zijn beurt een afgeleide is van de ontwikkeling van de economie. Dat dividendstrategieën ook in normale tijden hun vruchten afwerpen, toont de Dividendportefeuille van Beleggers Belangen, die inmiddels ruim tien jaar bestaat en in geen enkel jaar van zijn bestaan verlies heeft geleden.

Parallel

Intussen groeit de ongerustheid voor een herhaling van het scenario uit de jaren zeventig, nu de inflatie toeneemt en de economische groei vertraagt. Destijds ontstond een vicieuze loon-prijsspiraal. Werknemers eisten hogere lonen om de gestegen kosten het hoofd te bieden, wat bedrijven noopte tot nieuwe prijsverhogingen. Uiteindelijk moesten er torenhoge rentetarieven van centrale banken aan te pas komen om de losgeslagen stijging van prijzen en lonen een halt toe te roepen.

In tegenstelling tot vijftig jaar geleden, is de rente nu erg laag en heerst er na de coronapandemie krapte op de arbeidsmarkt. Centrale banken moeten erop toezien dat de tijdelijke inflatie niet structureel in de lonen gaat zitten. De Fed en ECB denken dat de hoge inflatie slechts een tijdelijk gevolg is van aanbodschokken bij toeleveranciers. Niettemin speelde de angst voor stagflatie een grote rol bij de correctie van de afgelopen weken. De aanleiding was de blijvend hoge inflatie, in combinatie met de tegenvallende economische cijfers van deze zomer en de angst voor de forse stijging van de energieprijzen.

Maar wat als de geldontwaarding de komende jaren toch hardnekkig hoog blijft? De enige manier waarop centrale banken dat kunnen rechtzetten, is door de rente te verhogen. Ze zullen dat echter pas doen als ze overtuigd zijn dat de inflatieverwachtingen blijven toenemen. In de jaren zeventig dacht men aanvankelijk ook dat de tijdelijke prijsopstoten vanzelf zouden overwaaien.

Dan toch maar aandelen?

Er zijn heel veel onzekerheden. Normale tijden zijn het voorlopig ook niet en het lijkt voorbarig om nu al te speculeren op een periode met langdurige stagflatie. De jaren zeventig werden immers gekenmerkt door hoge inflatie, lage economische groei en hoge werkloosheid. Nu is de teneur toch dat er op de arbeidsmarkt krapte heerst. In de twee jaar voordat de oliecrisis in 1973 losbrak, ging het ook de goede kant uit met de werkloosheid.

Stagflatie als basisscenario mag dan wel weinig waarschijnlijk zijn, de impact ervan is groot. Als het stagflatiescenario zich ontvouwt, zijn grondstoffen de beste beleggingscategorie. In de jaren zeventig steeg de goudprijs van $37 naar $590 per ounce. En obligaties zijn de slechtste beleggingscategorie. Inflatie stuwt de rente op en obligatiekoersen komen hieronder onder druk te staan. Hierdoor daalt in de open markt de actuele waarde van de hoofdsom onder de uitgifteprijs. Pijnlijk voor beleggers die noodgedwongen hun obligaties voor de vervaldag moeten verkopen.

Op zich biedt vastgoed een goede bescherming tegen inflatie, ware het niet dat door de lage rente de prijzen voor onroerend goed de laatste jaren al fors zijn opgelopen en de huizenmarkt tekenen van oververhitting vertoont.

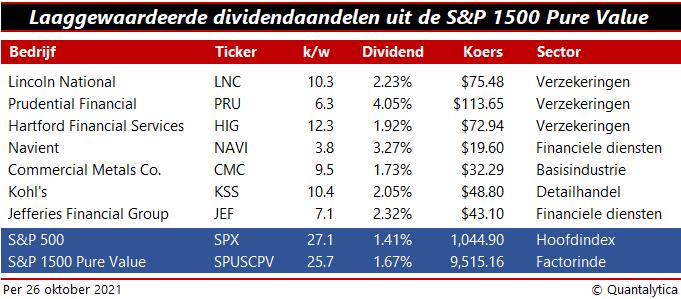

Dan toch maar aandelen? Die hebben het sinds het dieptepunt van de kredietcrisis in 2009 uitstekend gedaan. En zolang de inflatie niet uit de klauwen loopt, blijven aandelen een goede keuze. Wel zullen de verschillen toenemen als de inflatie langdurig boven de 5% uitstijgt. Bedrijven met prijskracht, lage schulden en weinig personeel verdienen de voorkeur, zeker als ze aantrekkelijke dividenden betalen. In onderstaande tabel vindt u een aantal koopwaardige waardeaandelen.