Opties schrijven is lucratieve handel

Een van de weinige echte zekerheden op de beurs is dat angst en onzekerheid te duur worden ingeprijsd. De verwachting van de markt dat iets gebeurt, is over het algemeen groter dan de kans dat het daadwerkelijk gebeurt. Hierdoor zit er gewoonlijk te veel premie in opties. Elke belegger kan hiervan profiteren door te leren om op een slimme manier opties te schrijven (verkopen). In dit artikel gaan we verder in op de filosofie achter het schrijven en onderbouwen we waarom we een voorkeur hebben voor het schrijven van opties op de Amerikaanse beurs.

Liquiditeit

Als een belegger actief wil gaan beleggen en daarbij opties wil gaan schrijven, dan is het belangrijk om op zoek te gaan naar markten waar veel liquiditeit is. De schrijver van een optie gaat namelijk een verplichting aan. Dit betekent dat hij in ruil voor de premie die hij ontvangt een risico op zich neemt. Om dit risico goed te kunnen beheersen is het van groot belang dat hij op ieder moment van de dag kan in- en uitstappen tegen een eerlijke prijs. De enige beurs die voldoet aan deze criteria is de Amerikaanse. In Nederland beschikt namelijk maar een kleine groep aandelen over liquide opties. Dit is in het nadeel van de schrijver, omdat hij hierdoor minder kan spreiden. Een andere nadeel is dat er door het beperkte aanbod minder kansen zijn.

Naast het feit dat liquiditeit belangrijk is voor risicobeheersing voorkomt het ook slippage (de opbrengst is minder gunstig dan je zou mogen verwachten, red.). Liquide producten zijn te herkennen aan een scherpe bied- en laatprijs. Bij opties met de hoogste liquiditeit bedraagt het verschil tussen de bied- en laatprijs dan ook maar 1 cent. Voor een beginnende optiebelegger is het soms lastig om in te schatten of er voldoende liquiditeit aanwezig is. Daarom is het aan te raden om weg te blijven van opties waarvan het dagelijkse handelsvolume van het aandeel lager ligt dan 1 miljoen.

Verstrijken tijd in voordeel schrijver

Beleggers in aandelen verdienen normaliter alleen geld als het aandeel dat ze hebben gekocht in waarde stijgt. Het schrijven van een optie is interessant, omdat de schrijver dan niet uitsluitend afhankelijk is van een stijging van een aandeel. Ook als de beurskoers zijwaarts beweegt kan hij rendement maken. Dit komt door de tijdswaarde die in een optie zit. Door het verstrijken van de tijd loopt er elke dag een beetje premie uit een optie en dat is in het voordeel van de schrijver. De premie van een optie bestaat uit intrinsieke waarde en tijdswaarde. De intrinsieke waarde is over het algemeen vrij eenvoudig te berekenen. Wanneer een belegger bijvoorbeeld een calloptie bezit, waarmee hij honderd aandelen mag kopen voor $10 per stuk en het aandeel noteert $12, dan bevat deze calloptie $2 aan intrinsieke waarde. Het overige deel betreft de tijdswaarde van een optie. In het voorgaande voorbeeld zou de optiepremie bijvoorbeeld $3 kunnen bedragen. Dit betekent dat er $1 tijdswaarde in de optie zit, omdat $2 intrinsiek is.

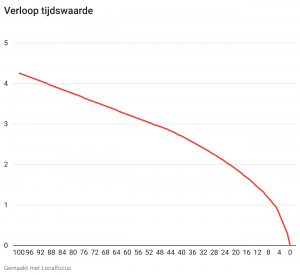

Voor een schrijver van een optie is het interessant om te weten met welke snelheid de tijdswaarde van een optie afneemt door het verstrijken van de tijd. Om hier een antwoord op te geven kunnen we kijken naar bovenstaande grafiek. In dit voorbeeld zien we een at-the-money optie met een uitoefenprijs van $100 en een impliciete volatiliteit van 20%. De optie heeft een looptijd van honderd dagen, tussen honderd en vijftig dagen verliest de optie $1,28 aan tijdswaarde, terwijl de optie in de laatste vijftig dagen $2,98 aan tijdswaarde verliest.

Hieruit kunnen we concluderen dat hoe dichter een optie bij het einde van de looptijd komt, hoe sneller de tijdswaarde die nog in de optie aanwezig is eruit loopt. Om als optieschrijver optimaal te profiteren van het verstrijken van de tijd is het daarom aan te raden om opties te schrijven met een looptijd tussen de vijftig en dertig dagen.

Verwachte beweging is groter dan daadwerkelijke beweging

Naast de looptijd van een optie bepaald de impliciete volatiliteit (IV) voor een groot deel de tijdswaarde van een optie. De IV geeft de verwachte beweging weer van de markt. In tijden van angst en onzekerheid zal de IV hoger zijn dan tijdens een markt die rustig hogere koersen opzoekt. Ook zal de IV hoger zijn op de vooravond van de kwartaalcijfers, omdat resultaten voor flinke koersbewegingen kunnen zorgen.

Om de IV te verduidelijken nemen we een voorbeeld. Op het moment van schrijven bedraagt de IV van de S&P500 13,5%. Dit percentage is makkelijk op te zoeken, omdat hier een speciale index voor in het leven is geroepen, de zogeheten VIX-index. Een stand van 13,5% betekent dat de markt verwacht dat de index over een periode van twaalf maanden zal bewegen tussen een bandbreedte van 13,5% omhoog en 13,5% omlaag vanaf de huidige stand van de index. Bij een stand van 3000 punten ligt de verwachte beweging dan dus tussen de 2595 en 3405 punten.

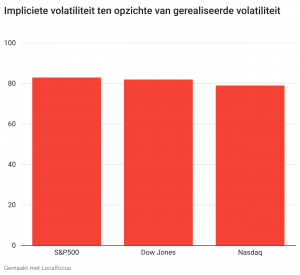

Voor beleggers in opties is het interessant om te weten op hoeveel dagen de verwachte beweging groter was dan de daadwerkelijke beweging. Daarnaast is het interessant om te weten wat het gemiddelde verschil was tussen de verwachte beweging en de daadwerkelijke beweging. Dit geeft namelijk aan of er structureel te veel premie in een optie zit. Uit onderzoek van financieel netwerk Tastytrade blijkt dat sinds 2005 de verwachte beweging van de S&P500, de Dow Jones en de Nasdaq op circa 80% van de dagen groter was dan de daadwerkelijke beweging.

Uit een ander onderzoek van Tastytrade blijkt dat sinds 2005 de gemiddelde IV van de SPY S&P500 ETF 18% bedroeg, terwijl de daadwerkelijk gemiddelde gerealiseerde volatiliteit op 15% uitkwam. Dit betekent dat de verwachte beweging gemiddeld 3 punten hoger lag, een verschil van circa 17%. Hieruit mogen we concluderen dat de schrijver van een optie een voordeel heeft ten opzichte van de koper, omdat er structureel te veel premie in een optie aanwezig is.

Schrijven in de praktijk

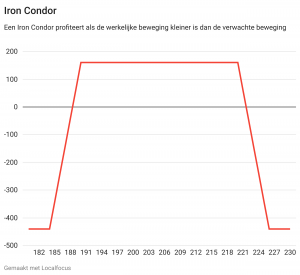

Bij elke optie die een belegger schrijft, profiteert hij van het verstrijken van de tijd. Een mooie manier om in te spelen op het verschijnsel dat de verwachte beweging groter zal zijn dan de daadwerkelijke beweging, is de optiestrategie ‘Iron Condor’. Bij een Iron Condor schrijft de optiebelegger opties waarvan de uitoefenprijzen net buiten de verwachte beweging liggen. In de grafiek rechtsboven is te zien dat de schrijver hiervoor een premie ontvangt. Dit is ook meteen de maximale winst die hij kan bereiken. Bij een Iron Condor worden daarnaast ook opties gekocht,, zodat een belegger op voorhand weet wat zijn maximale verlies is, mocht de daadwerkelijke beweging toch groter zijn dan de verwachte beweging. Beleggers krijgen altijd te horen dat ze de winnaars moeten laten lopen en verlieslatende transacties moeten sluiten. Een schrijver van opties kan deze wijsheid beter links laten liggen. Statistisch gezien kan een optieschrijver beter de focus leggen op het managen van winstgevende transacties. Hiermee verhoogt hij namelijk de kans op succes. De verlieslatende transacties kunnen daarnaast beter niet worden gesloten, indien mogelijk kan de belegger deze beter doorrollen. Het doorrollen geeft de schrijver de mogelijkheid om van een verlieslatende transacties alsnog een winstgevende te maken.

Wet van de grote aantallen

De schrijver van een optie kan vooraf voor zichzelf bepalen dat hij alleen transacties doet met een statistische kans op succes van minimaal 70%. Door vervolgens voldoende transacties te doen, kan hij deze statistische kans daadwerkelijk realiseren. In de praktijk komt dit neer op veel kleine transacties. Aan de ene kant heeft hij deze nodig om de statistieken te laten werken, aan de andere kant is het nodig om zich te kunnen beschermen. De schrijver van een optie neemt namelijk een risico op zich. De enige manier waarop hij zich kan beschermen, is bij het plaatsen van de order. Dit betekent dat een schrijver nooit een positie dient te openen waarbij hij het maximale verlies niet kan dragen.

Het voortdurend schrijven van opties is te vergelijken met een casino. Net als een casino weet de schrijver van opties dat hij op de lange termijn statistisch gezien in het voordeel is. Om van dit voordeel te profiteren is het noodzakelijk dat hij altijd de volgende dag weer een optie kan schrijven. In een casino mag een gokker niet €1 mln inzetten op één getal op de roulettetafel. Hoewel de kans klein is dat het casino verliest komt het als dat toch gebeurt, in de financiële problemen. De croupier heeft er daarentegen geen enkel probleem mee als dezelfde gokker 1 miljoen keer €1 zou inzetten op een roulettetafel. Het casino weet namelijk dat het statistisch gezien in het voordeel is en aan het langste eind zal trekken.

Optietips VS volgen

Om de Amerikaanse optietips goed op te volgen is enige basiskennis nodig over opties. Beginners wordt daarom aangeraden om eerst onze online training over opties te volgen op de website van Beleggers Belangen. De training is terug te vinden onder het kopje Academy. Daarnaast is het aan te raden om een alert in te stellen via de website van Beleggers Belangen. Telkens als er dan een nieuwe Amerikaanse optietip wordt geplaatst op de website, ontvangt u het artikel direct per e-mail. Ook is het aan te bevelen om via https://twitter.com/jeffthijssen op de hoogte te blijven van tussentijdse aanpassingen.

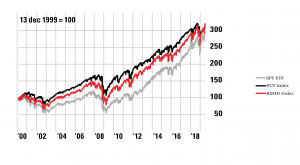

Zowel de maandelijkse at-the-money putoptie op de S&P500 als de out-of-the-money calloptie BXMD verslaat sinds 2000 de index SPY ETF.