Analistenadviezen | Chipindustrie bepaalt succes van de portefeuille

Beleggen in de chipindustrie of niet beleggen in de chipindustrie? Dát was de vraag voor beleggers in 2021. Belegde u op het Beursplein in ASMI, ASML en/of – in mindere mate – Besi, dan legde u daarmee het fundament van een succesvolle portefeuille. Belegde u niet in dit trio, of in hun buitenlandse branchegenoten, dan was u in 2021 een relatieve verliezer. Dat blijkt uit de analyse van de rendementen van de adviezen van binnen- en buitenlandse banken op de vijftig AEX- en AMX-fondsen die Beleggers Belangen ieder halfjaar door onderzoeksbureau Quantalityca laat berekenen.

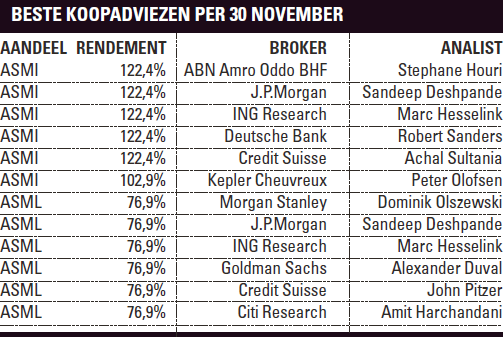

Zes analisten die tot en met 30 november een koopadvies hanteerden op ASMI – althans voor het grootste deel van de tijd – behaalden daarmee voor hun klanten een rendement van meer dan 100%. Daar kwam nog ruim 75% rendement bij voor de klanten van het sextet dat over diezelfde periode aanraadde om ASML in portefeuille te nemen. J.P.Morgan (Sandeep Deshpande), ING Research (Marc Hesselink) en Credit Suisse (Achal Sultania en John Pitzer) maakten hier een heel fraaie dubbelslag (zie tabel beste koopadviezen).

In dat opzicht heb ik ook goed nieuws voor Beleggers Belangen. Ook onze sectorspecialist hanteerde voor ASMI en ASML – en overigens ook voor Besi – vrijwel geheel 2021 een koopadvies. De voetnoot hierbij is dat Hildo Laman het advies op ASML half november terugbracht naar ‘houden’ toen het aandeel zijn koersdoel van €750 naderde. ‘Voor beleggers die nu niet in ASML beleggen, is de verhouding tussen het potentiële rendement ten opzichte van het toch altijd aanwezige risico niet zo gunstig meer’, aldus de argumentatie van Laman. In de weken erna noteerde het aandeel enkele dagen onder €700.

Fantastisch jaar

Ondanks de dip die de chipaandelen begin december doormaakten – overigens in lijn met de rest van de aandelenmarkt – blijft 2021 natuurlijk een fantastisch jaar voor deze industrie. Alles wees er afgelopen najaar al op dat 2021 een heel goed jaar voor de chipindustrie zou worden, stelde Laman in een sectoranalyse van oktober. ‘De chipverkoop zal naar verwachting met meer dan 20% stijgen. De verwachting voor komend jaar is iets minder uitbundig, maar allerminst slecht: een groei van ongeveer 10%.’ De koersen liepen hierop in het afgelopen jaar – schoksgewijs – hard vooruit.

Niet alleen waren de koopadviezen van Laman op ASMI, ASML en Besi dit jaar succesvol, ook enkele van onze voorbeeldportefeuilles profiteerden van de chiphausse. ASMI, ASML en Besi maken deel uit van onze Offensieve portefeuille, en laatgenoemde zit ook in de Portefeuille NL. De Dividendportefeuille kent diverse Amerikaanse spelers uit de chipindustrie, zoals Teradyne en Monolithic Power. Kortom: we hebben de koersexplosie van de chipaandelen niet gemist. En los van onze terughoudendheid ten aanzien van ASML, menen we dat er in 2022 nog meer in het vat zit.

De prestaties van ASMI en ASML waren in 2021 natuurlijk ijzersterk, maar zij konden ook de kop pakken op het Beursplein omdat de twee koplopers per 1 juli flink terrein verloren vanaf de zomer (zie grafiek met koopadviezen). Signify bereikte rond die datum de hoogste koers ooit, om in de vijf maanden daarna weer zo’n 25% prijs te geven. En PostNL bereikte de hoogste stand in vijf jaar al in het voorjaar, om in het half jaar daarna ook weer zo’n 20% kwijt te spelen. Beide aandelen piekten dus te vroeg om in de strijd van gouden tip van 2021 een hoofdrol te kunnen spelen.

Overigens hanteren wijzelf voor PostNL nog steeds een koopadvies, terwijl we afgelopen najaar in de zwakke cijfers en matige vooruitzichten voor de komende maanden van Signify aanleiding zagen om het advies te verlagen naar ‘houden’. Voor PostNL biedt de koersdaling sinds het voorjaar juist het uitgelezen moment om het aandeel te kopen, meent onze sectorspecialist Peter Schutte. ‘Afgezet tegen de huidige koers geeft dat een zeer interessant dividendrendement van 9,4%. Zelfs als het dividend wat lager uitpakt, is het rendement nog bijzonder hoog.’

Slechtste koopadviezen

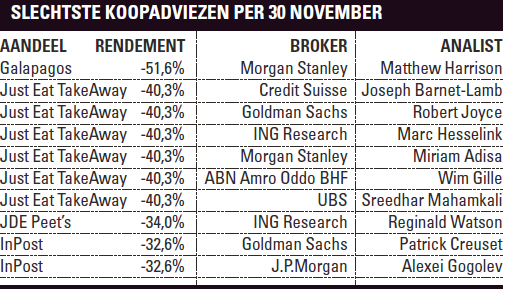

Daar waar de uitmuntende prestaties van ASMI en ASML het overzicht van de beste koopadviezen erg eenzijdig maakten, biedt het klassement van de slechtste koopadviezen wat meer diversiteit. Toch komt één aandeel hier maar liefst zesmaal voor, namelijk Just Eat Takeaway (zie tabel slechtste koopadviezen). De zes bankenanalisten die deze maaltijdbezorger gedurende elf maanden op ‘kopen’ hadden staan, lieten daarmee 40% van de inleg van hun klanten in rook opgaan. Het aandeel noteert momenteel op de laagste koers sinds eind 2018 en heeft per saldo dus niet geprofiteerd van de pandemie.

We kunnen ons echter wel verplaatsen in de marktvorsers die miskleunden, want het grootste deel van 2021 waren wijzelf ook enthousiast over de maaltijdbezorger. Teleurstellende groeicijfers in de VS, hevige concurrentie en een management dat niet altijd even consistent is in haar communicatie, gaven weliswaar half oktober de doorslag om het advies op het aandeel te verlagen van ‘kopen’ naar ‘houden’, maar toen was het ergste leed al geleden. Nadat het aandeel nog verder was weggezakt, bracht onze analist Jeff Thijssen het advies overigens vorige week weer terug naar ‘kopen’.

Het aandeel binnen de AEX en AMX dat tot en met 30 november het meeste aan waarde inboette, was echter Galapagos. En Matthew Harrison van Morgan Stanley bleef voor zijn klanten het gehele traject meemaken van ruim €80 naar minder dan €40. Daarmee tekende hij voor de slechtste koopaanbeveling van 2021. Dat was een gifbeker die abonnees van Beleggers Belangen niet hoefden leeg te drinken, want precies een jaar geleden was het geduld van onze analist Michiel Pekelharing met het biotechnologiebedrijf op en verlaagde hij zijn advies naar ‘verkopen’.

Vreselijke koersval

Tijdens zo’n vreselijke koersval als Galapagos het afgelopen jaar meemaakte, komt natuurlijk altijd de vraag op op welk niveau het aandeel weer koopwaardig wordt. Die vraag werd ons in juli gesteld, maar Pekelharing vond het lastig om het koopmoment voor het aandeel te koppelen aan een bepaald koersniveau. Wel verhoogde hij het advies op dat moment naar ‘houden’. Aan het slechte nieuwe over Galapagos is sinds die tijd echter nog geen einde gekomen. De komende periode zal in het teken staan van de zoektocht naar een nieuwe topman en de inspanningen om de pijplijn nieuw leven in te blazen.

Het op twee na slechtste aandeel uit de AEX en de AMX dat u in de eerste elf maanden in portefeuille kon hebben, was JDE Peet’s, dat het gehele jaar van een koopadvies werd voorzien door Reginald Watson van ING Research. Het koffieaandeel verloor bijna 35% in 2021 en noteert nu vrijwel op het laagste punt sinds de beursgang in het voorjaar van 2020. Dit jaar had het aandeel onder meer te lijden onder stijgende prijzen van grondstoffen, verpakkingen en transport en onder een mislukte koffieoogst in Brazilië. Om tal van redenen gingen wijzelf het gehele jaar niet verder dan ‘houden’.

Het vierde en laatste aandeel met een mislukt beursjaar dat ik hier wil noemen, is InPost, dat u het gehele jaar werd aangeraden door Goldman Sachs en JPMorgan. Beide Amerikaanse banken gaven de Poolse nieuwkomer op de Amsterdamse beurs een initieel koopadvies en bewezen hun klanten daarmee dus een slechte dienst. Echter, ook Beleggers Belangen meende dat de kluisjesuitbater een plek verdient in uw portefeuille, en vindt dat ondanks een onverwacht stevige verlaging van de prognose nog steeds, hoewel we onderschrijven dat het risicoprofiel hoog is.

Beste verkoopadviezen

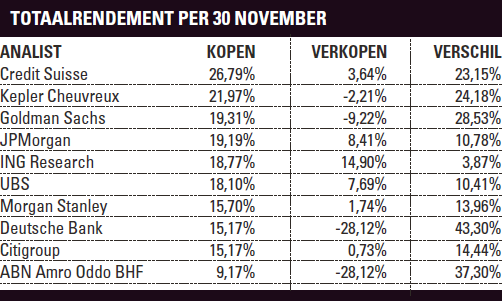

Het laatste onderdeel van het drieluik waarmee we traditioneel terugkijken op het beleggingsjaar, betreft de beste verkoopadviezen. Want naast 228 koopadviezen, waarvan er 158 de belegger winst opleverden, gaven de bankenanalisten tot en met 30 november op de fondsen in de AEX en de AMX ook 46 verkoopadviezen. Daarvan waren er 25 een schot in de roos, aangezien deze aandelen inderdaad in waarde daalden. Van die 25 verkoopadviezen was dat van Graig Suvannavejh van Goldman Sachs op Galapagos het beste en dat van Faham Baig van Credit Suisse op JDE Peet’s het op een na beste.

De nummers drie en vier op de ranglijst van beste verkoopadviezen betreffen twee aandelen waarvoor meerdere analisten hun klanten hadden gewaarschuwd die niet in portefeuille te nemen of te houden. Zes analisten hanteerden het gehele of bijna het gehele jaar een verkoopadvies op Air France-KLM. En drie marktanalisten hadden het gehele jaar een ander aandeel met een sterke Franse tint op hun verkooplijst staan, namelijk Unibail-Rodamco-Westfield. Met al deze verkoopadviezen bespaarden ze hun klanten dit jaar een verlies.

Vaccinatieprogramma’s

De koers van Air France-KLM piekte eind februari, begin maart boven de €5,00 op de verwachting dat de (reis)wereld door grootschalige vaccinatieprogramma’s wereldwijd weer op gang zou komen, maar daarna bleef het aandeel wat hangen en/of wegzakken. Ook Beleggers Belangen meent dat het aandeel van de luchtvaartmaatschappij veel meer nodig heeft dan het weer openstellen van de Amerikaanse vliegvelden voor gevaccineerde buitenlandse passagiers, zoals in het najaar gebeurde. Ook wij hadden het aandeel het gehele jaar op ‘verkopen’ staan.

Ook het koersherstel dat Unibail-Rodamco-Westfield in de eerste jaarhelft liet zien, verdween na een piek in juni als sneeuw voor de zon. Behalve de hernieuwde invoering van lockdownmaatregelen in diverse landen, speelde hierbij de versnelde opmars van e-commerce een rol. Echter, onze sectorspecialist Jeroen Boogaard meent dat de koers van het vastgoedfonds snel kan herstellen als de Amerikaanse winkelcentra zijn verkocht. Boogaard verhoogde in februari het houdadvies voor Unibail-Rodamco-Westfield om die reden naar ‘kopen’. Tot nu toe dus ook met weinig succes.

Begin juli 2022 nemen we de adviezen van de binnen- en buitenlandse banken op de vijf belangrijkste fondsen op het Beursplein over het eerste halfjaar onder de loep.