Hoe veilig is uw geld bij banken en brokers?

Bij beleggen draait alles om het vinden van de juiste verhouding tussen risico en rendement. Dat komt onder meer tot uitdrukking in de wijze waarop in portefeuilles een goed evenwicht wordt gezocht tussen beleggingscategorieën, sectoren en landen. Bovendien wordt bij elke belegging goed gekeken naar wat er mogelijk mis kan gaan. Is het bedrijfsmodel van een technologieaandeel bijvoorbeeld kwetsbaar voor nieuwe regelgeving en wat gebeurt er met mijn obligatie als de rente stijgt?

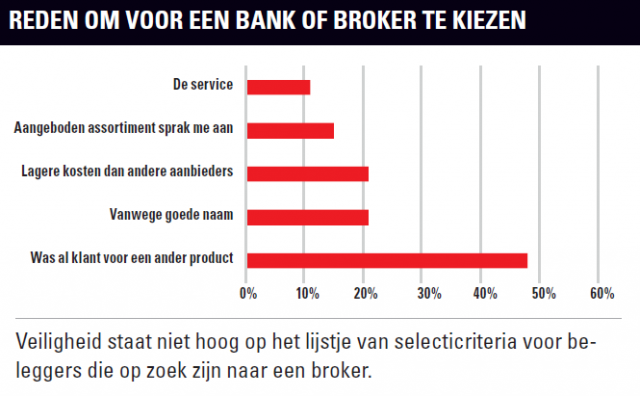

Er is echter een risico waar beleggers vaak niet of nauwelijks bij stil staan: de veiligheid van de eigen broker. Dat is op zich niet vreemd. Er zijn de afgelopen jaren nauwelijks brokers in de problemen gekomen – en al helemaal geen partijen die zich actief op de Nederlandse markt richten. Daarbij moet echter aangetekend worden dat het klimaat voor beleggingsbanken en brokers gunstig was. Afgezien van de coronapaniek in maart 2020, zijn er de afgelopen jaren geen grote marktschokken geweest die partijen in de problemen kunnen brengen. Een voorbeeld was het loslaten van de eurokoppeling door de Zwitserse centrale bank zes jaar geleden. Binnen enkele uren schoot de Zwitserse frank met 30% omhoog, waardoor valutabroker Alpari kopje onder ging.

Uiteraard is er geen enkele zekerheid dat het klimaat voor beleggingsbanken en brokers ook in de toekomst gunstig blijft. Het is dan ook verstandig om te kijken welke veiligheidsnetten er zijn als een partij in de problemen komt. Maar minstens zo belangrijk is het om te kijken naar de financiële positie en het toezichts-regime. Beleggers lopen het risico dat ze tijdens het afhandelen van een faillissement geen toegang hebben tot hun portefeuille. En hoewel dat proces niet zo lang hoeft te duren als de twaalf jaar die eroverheen ging bij de afwikkeling van het DSB-faillissement, kan het wegvallen van handelsmogelijkheden in een woelige beurs zelfs al binnen enkele uren flink pijn doen.

Hoe financieel gezond zijn banken en brokers?

Hoe financieel solide een partij is, laat zich bij banken relatief eenvoudig in kaart brengen. Een goede maatstaf voor financiële weerbaarheid is de kapitaalbuffer Common Equity Tier 1 (CET1). Dit percentage geeft weer hoeveel vermogen (kernkapitaal) er is ten opzichte van de hoeveelheid risico die een bank loopt (de risicogewogen activa). De Europese Centrale Bank (ECB) hanteert een minimumbuffer van 12,09% voor ABN Amro, 11,96% voor ING (vanaf augustus) en 9,75% voor de Rabobank. De banken zitten daar stuk voor stuk heel ruim boven. Bij de derdekwartaalcijfers van ABN Amro kwam de CET1 uit op 17,8% en bij ING was dat percentage 15,8%. Rabobank is niet beursgenoteerd en publiceert elk halfjaar de cijfers in plaats van elk kwartaal. Halverwege 2021 kwam de CET1 uit op 17,2%. De grootbanken zijn een half jaar geleden bovendien goed geslaagd voor een stresstest van de ECB voor Europese banken.

Ook verschillende brokers hebben een eigen bankvergunning. In het verleden gold dat bijvoorbeeld voor Binck, dat tegenwoordig onderdeel is van Saxo Bank. De Deense onderneming heeft een CET1 die zelfs nog hoger ligt dan die van de Nederlandse grootbanken (23,1% halverwege 2021). Dat geldt ook voor flatexDEGIRO, dat in Duitsland een bankvergunning heeft.

Lynx en Mexem – de andere grote spelers op de Nederlandse markt – hebben geen bankvergunning. Deze partijen werken samen met het in de Verenigde Staten gevestigde Interactive Brokers (IB). Via een Ierse dochteronderneming krijgen beleggers van Lynx en Mexem toegang tot het uitgebreide productaanbod van IB. Het eigen vermogen van circa $8,5 mrd ligt $6 mrd boven het wettelijk vereiste en de onderneming heeft geen langlopende schulden.

Een ander risico is de toename van het aantal dubieuze beleggingsaanbiedingen. Vaak gaat het volgens de AFM om buitenlandse partijen die steeds vaker op de sociale media adverteren en soms ook beleggers rechtstreeks benaderen. In veel gevallen draait het om beleggingen met zeer grote risico’s, die nauwelijks worden benoemd. Hoewel het lastig is voor gedupeerde beleggers om geld dat ze verliezen terug te krijgen, oordeelde een Nederlandse rechtbank in 2021 dat vier slachtoffers van oneerlijke handelspraktijken bijna volledig gecompenseerd moeten worden.

Wie controleert banken en brokers?

Hoe gezond een bank of broker is, wordt behalve door de financiële positie ook bepaald door de wijze waarop een partij met de Europese wet- en regelgeving omspringt. Welke instanties daarop toezien, wordt bepaald door het vestigingsland. In zekere zin ontstaat zo een situatie waarbij bedrijven zelf kunnen kiezen hoe streng het toezicht is, alsof je een voetbalclub het recht zou geven zelf de scheidsrechter voor een belangrijke wedstrijd aan te wijzen. Cyprus springt eruit als een land waar in dit opzicht veel wordt toegestaan. Iets meer dan een jaar geleden waarschuwde de AFM ervoor dat dubieuze partijen allemaal voor Cyprus als vestigingsland kozen. Het vergunningsbeleid is soepeler dan in de meeste andere landen, terwijl lokale toezichthouder Cysec de naam heeft vaak traag te handelen bij overtredingen en terughoudend te zijn met het uitdelen van hoge boetes. Een gevolg is dat er meer valutabrokers in Cyprus geregistreerd staan dan in elk van de andere Europese landen. De laatste jaren groeit ook het aantal crypto- en cfd-brokers in het land. Mexem staat weliswaar geregistreerd bij de AFM, maar de al ruim dertig jaar actieve broker valt onder het Cypriotische toezicht. Het vangnet is hetzelfde als bij andere brokers, maar door het minder stringente toezicht van de Cypriotische autoriteiten is er wel een iets grotere kans dat het fout gaat met Mexem dan met andere in Nederland actieve brokers, en de afwikkeling van een eventueel faillissement zou meer tijd kunnen vergen dan bij een van de andere partijen. De kans op problemen is daar sowieso wat kleiner, want toezichthouders in Noord-Europa houden traditiegetrouw veel steviger de vinger aan de pols. De Nederlandse grootbanken worden gecontroleerd door de ECB en de AFM. Lynx staat als financiële instelling onder toezicht van DNB en de AFM. Saxo Bank en flatexDEGIRO worden behalve door de nationale banken van Denemarken en Duitsland ook gecontroleerd door respectievelijk FSA en BaFin. Overigens geldt voor klanten van Saxo Bank in Nederland dat het voormalige BinckBank een zelfstandige entiteit is gebleven, die nog altijd gebruik maakt van de Nederlandse bankvergunning. Hierdoor vallen de activiteiten in ons land nog altijd onder het toezicht van de AFM en DNB. Saxo Bank heeft vooralsnog geen plannen om deze bankvergunning in te leveren.

Wat is het vangnet voor liquide middelen?

Als een bank of broker onverhoopt toch in de problemen komt, kunnen beleggers terugvallen op verschillende vangnetten. De bekendste daarvan is het Nederlandse depositogarantiestelsel. Dit voorziet erin dat verliezen tot €100.000 (€200.000 bij een en/of-rekening) op de beleggingsrekening vergoed worden als een partij in financiële problemen komt. Behalve voor beleggers bij de grootbanken, kunnen ook klanten van Saxo Bank hierop terugvallen. En aangezien het een Europese regeling betreft, geldt dat ook voor flatexDEGIRO. Dat is een verbetering in vergelijking van de situatie voor de overname, aangezien DeGiro voor de overname geen Nederlandse bankvergunning had. De liquide middelen van klanten werden in het verleden aangehouden via een positie in een geldmarktfonds. Hierdoor vielen deze tegoeden onder het Europese beleggerscompensatiestelsel, in plaats van het depositogarantiestelsel.

In de Verenigde Staten heet dit stelsel de Federal Deposit Insurance Corporation (FDIC). Hierdoor krijgen klanten van Amerikaanse banken – waar IB het klantvermogen stalt – een vergoeding van $250.000 (omgerekend €221.000) als deze partijen in de problemen komen. Als extra veiligheidsmaatregel zijn deze middelen verdeeld over een groot aantal banken. Daarbij zitten ook Europese banken, die onder EU-regelgeving en -toezicht vallen. Bij geen enkele partij wordt meer dan 5% van het totale vermogen uitgezet.

Wat is het vangnet voor beleggingen?

Wie een beleggingsrekening opent, doet dat natuurlijk om effecten te kopen in plaats van om geld te parkeren. Ook voor de beleggingen zijn er verschillende vangnetten. Het belangrijkste daarvan is de plicht die beleggingsinstellingen hebben om vermogens te scheiden. Hiervoor zijn er verschillende routes. De veiligste weg is om effecten zoals aandelen en obligaties op naam van de klant te bewaren. In vaktermen wordt dat aangeduid als bewaring volgens de Wet giraal effectenverkeer (Wge). Als de beleggingsinstelling als tussenpersoon in plaats van tegenpartij fungeert, vallen ook derivaten hieronder. De Nederlandse grootbanken maken gebruik van de Wge-aanpak.

Het alternatief is om de vermogens te scheiden door de effecten onder te brengen bij een aparte bewaarinstelling. Saxo Bank maakt hiervoor in Nederland bijvoorbeeld gebruik van ABN Amro als zogeheten custodian. Interactive Brokers maakt gebruik van meerdere grote bewaarbanken zoals Bank of New York, State Street, Northern Trust en JPMorgan. Wanneer je posities worden ondergebracht bij een bewaarbedrijf, ben je er zelf geen juridisch eigenaar meer van. In plaats daarvan heb je een vordering op de bewaarinstelling. Hierin schuilen twee risico’s. Tijdens de afwikkeling van het faillissement loop je koersrisico over je portefeuille. Daarnaast bestaat het gevaar dat de vordering niet volledig ingelost kan worden als de bewaarinstelling juridisch onvoldoende is gescheiden van de broker. Dat hebben alle partijen op de Nederlandse markt echter goed op orde.

Als een belegger toch financiële schade leidt als gevolg van problemen bij een bank of broker, vormt een compensatieregeling het laatste vangnet. Met name in Europa moeten beleggers hopen dat ze daar geen gebruik van hoeven te maken. De maximale vergoeding van het EU-beleggerscompensatiestelsel bedraagt €20.000 per persoon of onderneming (€40.000 bij een en/of-rekening). Aan de overkant van de oceaan ligt dit bedrag een flink stuk hoger. De Securities Investor Protection Corporation (SPIC) voorziet in een vergoeding van $500.000 per klant (omgerekend ruim €440.000). Aanvankelijk vielen introducing brokers van Interactive Brokers onder dit stelsel, aangezien deze partijen handelden via een Britse dochteronderneming. Als gevolg van de Brexit hebben Lynx en Mexem de klantrekeningen overgeboekt naar een Ierse dochter, waar de Europese regelgeving van toepassing is.

Conclusie

Het brokerlandschap is de afgelopen jaren behoorlijk veranderd door enkele overnames, terwijl de brexit eind 2020 tijdelijk wat onzekerheid creëerde. Inmiddels weten beleggers goed waar ze aan toe zijn. De grote spelers op de Nederlandse markt zijn financieel gezond. De vermogensscheiding via bewaring volgens Wge of via bewaarbedrijven, zorgt ervoor dat beleggers buiten schot blijven als een partij onverhoopt toch in de problemen komt. Dat is een goede zaak, want het beleggerscompensatiestelsel waar klanten van banken en brokers in geval van faillissement een beroep op kunnen doen, zal voor de meeste beleggers onvoldoende zijn.