Dividendportefeuille ontsnapt niet aan verkoopgolf

Lagere koersen doen altijd zeer. Wie in 2022 zijn portefeuille bekijkt wordt niet vrolijk, want nagenoeg alles gaat hard omlaag met als voornaamste slachtoffers de (te) dure groeiaandelen, ook binnen de Dividendportefeuille. Een groot voordeel is natuurlijk dat er een dividend wordt betaald, wat momenteel tegen lagere koersen kan worden herbelegd.

De komende maanden zullen veel aandelen in Europa weer ex-dividend noteren en dat dividend kan dan relatief gunstig worden aangewend om de posities te vergroten. Het dividend stijgt elk jaar verder en vormt de basis voor het rendement op de zeer lange termijn. Uiteindelijk volgen de koersen de ontwikkeling van het dividend.

Dividend in 2022

Door de lagere koersen dit jaar is het dividendrendement voor de Dividendportefeuille weer wat opgekrabbeld, naar nu gemiddeld 1,64%. Bij de huidige samenstelling is de 43 aandelen tellende portefeuille goed voor een jaarlijks inkomen van €7282. Dat bedrag zal nog veel verder oplopen als het dividend wordt verhoogd in de loop van 2022. Daarnaast zorgt het periodiek herbeleggen voor een extra impuls. Er worden telkens meer nieuwe aandelen gekocht, wat telkens een hoger inkomen oplevert – ook zonder dividendverhoging.

De beurzen kunnen op korte termijn nog veel verder zakken, en dan is het fijn dat er telkens dividend wordt ontvangen dat kan worden gebruikt om bij te kopen tegen lagere koersen.

Unilever

Op weekbasis is Unilever vooralsnog de grote verliezer, na het nieuws dat het bedrijf een bod van $68 mrd gedaan zou hebben op de consumer-healthcaretak van farmaceut GlaxoSmitkline (met onder meer Aquafresh, Sensodyne, Paradontax, Panadol, Advil, Centrum en Nicorette). Glaxo zou het bod hebben afgewezen en de (terechte) vrees bij beleggers is dat Unilever zijn bod nu verhoogt. Glaxo vindt dat het bod van Unilever de business fundamenteel onderwaardeert en houdt vast aan het plan om de consumentendivisie later dit jaar alsnog zelf naar de beurs te brengen.

Unilever was al mijn minst geliefde Dividendportefeuille-aandeel en dit soort acties helpt zeker niet. Het is nog steeds mijn streven om Unilever op termijn te vervangen door een Europees aandeel dat meer focus heeft op de aandeelhouder en het dividend. Voordeel is wel dat potentiële nieuwkomers de laatste weken ook allemaal flink gedaald zijn, waarmee de vijver om in te vissen weer iets groter is geworden. Waarderingen voor de beste dividendaandelen, zowel in Europa als de VS, blijven echter nog altijd aan de hoge kant – ook na de verkoopgolf van de laatste dagen.

Chemicals en halfgeleiders

De grootste winnaar op weekbasis was Arkema, dat net als sectorgenoot Eastman Chemical profiteert van het huidige inflatie- en renteklimaat. Ook de halfgeleideraandelen blijven het uitstekend doen, in tegenstelling tot de bredere techsector. Dat is niet verrassend, aangezien de beste dividendaandelen in de VS en Nederland binnen de sector vrijwel allemaal actief zijn in de halfgeleidersector. De vooruitzichten blijven zeer goed en dat verklaart, ondanks de hoge waardering, deels de sterke prestaties op de beurs, zeker afgezet tegen de Nasdaq.

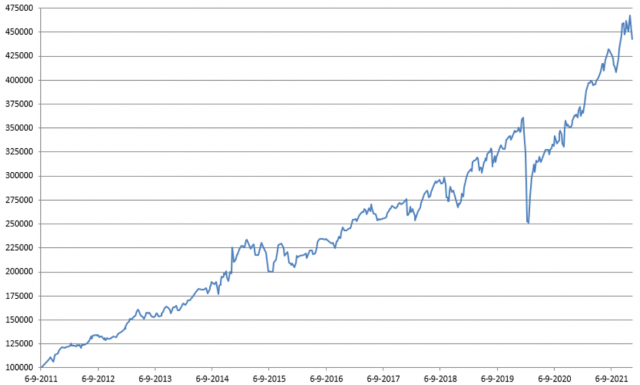

- Totaalrendement: +343%

- Rendement 2022: -5,3%