Omgaan met een volatiel beleggingsklimaat

De laatste weken zien we grote koersuitslagen van individuele aandelen. Niet iedere belegger kan daar even goed mee omgaan. Om u als belegger wat meer rust te geven, besteed ik in dit artikel aandacht aan het huidige sentiment en aan de lessen die we kunnen trekken uit eerdere volatiele periodes. Ook is het goed om te bekijken wat op de lange termijn de echte drijvende kracht is achter hogere beurskoersen, want dat leert ons aan welke vereisten een belegging moet voldoen om diepe dalen op de beurs te boven te kunnen komen.

Kijkend naar de komende twaalf maanden, zullen naar verwachting bedrijven met prijsmacht het goed doen. Zij kunnen immers het beste omgaan met hoge inflatie omdat ze eventuele kostenstijgingen in hun prijzen kunnen verdisconteren. Tegelijk blijft het lastig om echt harde uitspraken te doen over hoe het zal gaan, omdat te veel afhangt van de Russische president Vladimir Poetin. Iedereen hoopt dat de oorlog in Oekraïne op korte termijn tot een eind komt, maar er is nog niet veel dat daarop wijst en meer volatiliteit in 2022 is dan ook zeker niet uit te sluiten. Beleggers die daar slecht tegen kunnen, en beleggers met een relatief korte beleggingshorizon, doen er naar mijn mening verstandig aan hun kapitaal te beschermen. Hoe u dit in de praktijk kunt aanpakken laat ik zien met een concreet voorbeeld over een bekend e-commercebedrijf.

Rustig blijven zitten

De CNN Fear & Greed Index, die het sentiment op de beurs meet, tikte deze maand de 13 punten aan. Dat betekent dat beleggers op dat moment zeer angstig waren. Een dergelijk hoog niveau hadden we sinds de uitbraak van de coronacrisis niet meer gezien en dat gaf mij reden om voor de Offensieve portefeuille van Beleggers Belangen onder andere de belangen in de flink gedaalde aandelen ASML, ASMI en Besi uit te breiden. Historisch gezien bieden zulke angstpieken namelijk vaak zeer goede koopmomenten en zijn ze zeker geen reden om opeens posities te gaan verkopen. Ik geloof in het bekende beursgezegde: wie geschoren wordt, moet stil zitten. Perioden van stress worden op de beurs namelijk vaak snel gevolgd door perioden van fors herstel. Zo ook de crisis van 2020, die bij de meeste beleggers nog vers in het geheugen ligt. Bij de start van de coronacrisis daalde de S&P500 met 34%, om vervolgens binnen enkele maanden volledig te herstellen. Dit was uitzonderlijk snel, maar historisch gezien wist de Amerikaanse hoofdgraadmeter op termijn altijd te herstellen en dat zou vertrouwen moeten geven voor de toekomst.

Probeer u zich daarnaast in tijden van beursstress eens te verplaatsen in topbeleggers Warren Buffett en Charlie Munger van Berkshire Hathaway. De waarde van hun fonds is in het verleden minstens driemaal gehalveerd, maar ze zijn altijd rustig blijven zitten en hebben de blik strak op de lange termijn weten te houden. Zeker in perioden van stress is dit een voorbeeld dat navolging verdient.

Inflatie

Toch begrijp ook ik goed de zorgen van beleggers. Een van de bekende redenen hiervoor is de opgelopen inflatie. Centrale banken hebben in het vorige decennium (2010-2020) alles uit de kast getrokken om de inflatie aan te jagen met opkoopprogramma’s en renteverlagingen, en daarin zijn ze niet geslaagd. De coronacrisis en de oorlog in Oekraïne slaagden er wel in om de inflatie te doen laten stijgen en het gaat nu dermate hard dat centrale bankiers in actie dienen te komen. In de VS is de Federal Reserve al gestopt met het opkopen van obligaties, en heeft er een eerste kleine renteverhoging plaatsgevonden. Daarmee lijkt een periode waarin de langlopende rente in de VS telkens maar lagere niveaus bereikte achter ons te liggen en dat maakt het plaatje om te beleggen in aandelen minder rooskleurig. In de praktijk betekent dit dat beleggers veel meer op eigen benen zullen moeten staan en dat zal voor menig belegger mogelijk even wennen zijn.

Maar hoewel deze situatie mogelijk op de korte termijn de nodige volatiliteit met zich mee kan meebrengen, blijf ikzelf positief over het beleggen in verschillende bedrijven. Ik verwacht namelijk dat de rente inderdaad zal oplopen, maar dat deze niet extreem zal doorstijgen. De inflatie is waarschijnlijk aan het pieken, en kan daarna ook weer snel afnemen. Daarnaast maak ik de inschatting dat de rente niet te veel kan oplopen, omdat overheden op flinke schuldenbergen zitten. Mocht de rente te ver doorschieten, dan worden voor hen de problemen erg groot.

Beleggers hebben echter al aan den lijve ondervonden dat het dichtdraaien van de liquiditeitskranen door centrale banken de waarderingen op de beurs niet ten goede is gekomen. Het signaal dat ze hebben afgegeven is duidelijk: bij minder liquiditeit op de financiële markten horen ook (tijdelijk) lagere waarderingen. Beleggers willen dan bijvoorbeeld niet langer 25 keer de winst betalen voor een bepaald bedrijf, maar slechts 20 keer, zonder dat dit besluit gerechtvaardigd wordt door bedrijfsspecifieke redenen zoals slechte cijfers of een teleurstellende prognose. Een andere externe reden die de waarderingen – en daarmee de beurskoersen – onder druk kan zetten, hebben we inmiddels ook gezien: oorlog. Europese aandelen zijn gevoeliger gebleken voor de invasie van Oekraïne door Rusland dan Amerikaanse aandelen, en dat is verklaarbaar: de oorlog is voor ons Europeanen dichter bij huis dan voor de Amerikanen.

Omzet- en winstgroei

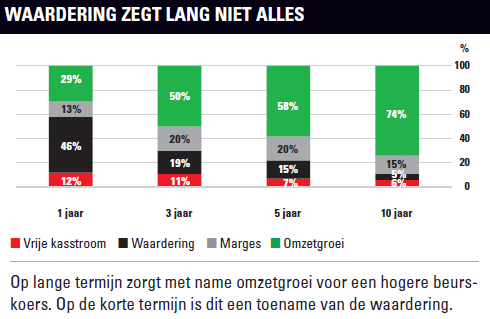

Het is enorm moeilijk te bepalen op welk moment beleggers hogere waarderingen weer aandurven, maar gelukkig is deze risico-inschatting op lange termijn niet de belangrijkste aanjager van hogere beurskoersen en daarmee van een mooi beleggingsrendement. De belangrijkste oorzaak van hogere beurskoersen op lange termijn – en daarmee van succes op de beurs – zijn omzet- en winstgroei.In de tabel kunt u zien dat waardering statistisch gezien over een periode van één jaar voor 46% verantwoordelijk is voor het opdrijven van een beurskoers. Het is daarmee de belangrijkste rendementsfactor op korte termijn, maar naarmate de tijd verstrijkt wordt hij steeds minder belangrijk.

Na een periode van tien jaar is de waardering slechts voor 5% verantwoordelijk voor een hogere koers. De echte waardecreatie komt na een periode van tien jaar voornamelijk van omzetgroei (74%), gevolgd door marges (15%) en vrije kasstroom (6%). Succes op de beurs wordt, met andere woorden, op lange termijn bereikt door het vinden van bedrijven met 1) goede producten waar veel vraag naar is, die 2) deze producten op de juiste manier in de markt weten te zetten. Het zijn zulke bedrijven die uiteindelijk het best, en het langdurigst, in staat zijn om hun aandeelhouders te belonen.

Bedrijven die daaraan voldoen zijn innovatieve ondernemingen die speciale producten maken, die weinig last hebben van concurrentie en die in staat zijn het prijsniveau in hun markten te dicteren. Bedrijven, kortom, met gunstige vooruitzichten en prijszettingsmacht. In de praktijk zijn dit soort bedrijven gewoonlijk een doorgeefluik van inflatie en daarom zouden ze het in perioden van hoge inflatie extra goed moeten doen. Voor de komende twaalf maanden springen daarbij twee bedrijven in het oog waarvoor Beleggers Belangen een koopadvies hanteert: ASML en Microsoft.

Afdekken

Het feit dat dergelijke bedrijven goed met de huidige omstandigheden moeten kunnen omgaan, wil echter niet zeggen dat hun beurskoersen over een jaar niet flink lager kunnen staan. Zo is de koers van ASML recent flink gedaald. Voor jongere beleggers die een ‘buy-and-hold-strategie’ hanteren met de focus op vermogensgroei is dat geen probleem. Die leggen immers de focus op de lange termijn, zijn vaak tevreden met een gemiddeld rendement van 7% per jaar en zijn zich ervan bewust dat diepe dalen erbij horen.

Beleggers boven de 65 jaar, voor wie kapitaalbehoud vaak belangrijker is dan vermogensgroei en bij wie de beleggingshorizon een stuk korter is, doen er naar mijn mening verstandig aan om na ruim tien zeer mooie beursjaren goed na te denken over het afdekken van de risico’s. Daarmee zorgt u ervoor dat een groot gedeelte van uw belegde vermogen zeker intact blijft en dat u te allen tijden rustig kunt slapen.

De eenvoudigste manier om risico’s af te dekken is de aanschaf van putopties, maar met de huidige volatiliteit is dat niet goedkoop. Gelukkig hebben beleggers verschillende alternatieven. Een daarvan is de collar. Dit is een strategie waarbij een belegger per 100 aandelen in bezit een putoptie koopt en deze vervolgens gedeeltelijk financiert door tegelijkertijd een calloptie te schrijven. Daarmee wordt weliswaar een gedeelte van het opwaarts potentieel gedurende de looptijd weggegeven, maar daar staat tegenover dat u maar een beperkt risico loopt bij een flinke koersdaling. Om de collar-strategie te verduidelijken volgt nu een concreet voorbeeld.

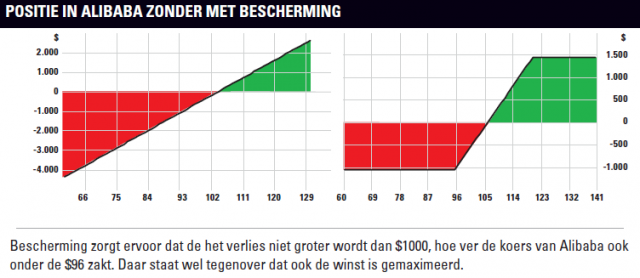

Beleggers die, net als ik, van mening zijn dat het aandeel Alibaba te hard is afgestraft op de beurs, konden op maandag honderd aandelen Alibaba kopen voor $103,59 per stuk. Wie er toch niet helemaal gerust op was, kon ook direct een beschermingsconstructie toevoegen. Dit kon door bijvoorbeeld tegelijkertijd de BABA sept22 95 putoptie te kopen voor $12,74 en gedekt een BABA sept22 120 calloptie te schrijven voor $10,80. Daarmee had u bescherming kunnen kopen voor een bedrag van $1,94 oftewel $194 (de contracten gaan maal honderd). Mocht de beurskoers op expiratie dan boven de $120 staan, dan wordt er binnen een periode van zes maanden een rendement gerealiseerd van 14%. Dat is hoger dan de inflatie, zodat de koopkracht behouden zou blijven.

Mocht de beurskoers echter terugvallen naar de laagste koers van dit jaar – $73,28 – dan zou de schade beperkt blijven. De putoptie zou namelijk het recht geven om de aandelen te verkopen voor $95 per stuk. Het verlies zou daarmee beperkt blijven tot 9,9%. Zonder deze constructie zou er bij een koersdaling naar $73,28 een bedrag van $30,31 per aandeel worden verloren, oftewel 29,25%. Een aanzienlijk verschil. Om te herstellen van een verlies van 9,9% is een rendement van 11% noodzakelijk. Om een verlies van 29% te boven te komen, moet het rendement 41% zijn. Het mooie aan deze strategie is dat hij op bijna alle largecap-aandelen is toe te passen.

Conclusie

De hoge inflatie en de onvoorspelbaarheid van de oorlog maken het politieke klimaat, en daarmee het beursklimaat, behoorlijk volatiel. Langetermijnbeleggers kunnen er echter op vertrouwen dat ook heel grote koersverliezen in het verleden uiteindelijk altijd zijn goedgemaakt. In sommige gevallen, zoals met de coronacrash, gebeurde dat zelfs uitzonderlijk snel. Wie de tijd heeft, doet er dus in de meeste gevallen goed aan om te blijven zitten.

Wie het huidige beursklimaat te riskant vindt, of een dermate korte beleggingshorizon heeft dat een grote beursdaling een te groot risico vormt voor het vermogen, kan ervoor kiezen om de portefeuille af te dekken. Putopties zijn daarvoor de eenvoudigste methode, maar daarvoor moet in het huidige beursklimaat een hoge prijs betaald worden. Een collar zal in veel gevallen een betere optie zijn. Deze kan rendementsverlies uiteraard niet helemaal voorkomen – geen enkel product kan dat – maar kan de negatieve gevolgen van een daling wel in sterke mate beperken. Daarmee wordt de weg naar herstel een stuk korter.