Advieswijziging | Koersdip Euronext biedt kansen

Beleggers zijn niet de enigen die last hebben van het slechte beursklimaat. Dat geldt ook voor exploitanten van handelsplatformen. Op de aandelenmarkten van Euronext lag het dagelijkse handelsvolume van €2,6 mrd in augustus 12% lager dan in de voorgaande maand. Ten opzichte van een jaar eerder komt die daling uit op 10%.

De echte pijn zit echter bij het opdrogen van de stroom nieuwe beursgangers. In augustus kwamen slechts vier bedrijven naar de beurzen van Euronext. Zowel in juli dit jaar als dezelfde maand vorig jaar waren dat er nog tien. In totaal haalden bedrijven €331 mln op met aandelen- en obligatie-uitgifte. Dat is ruim 70% minder dan de vergelijkingsperiodes.

Sectorrotatie doet aandeel Euronext pijn

De mindere periode wordt weerspiegeld in de koersontwikkeling van Euronext. Het aandeel noteert 15% lager dan 2,5 maand geleden. Ten opzichte van een jaar geleden komt het verlies zelfs op meer dan 35%. In financieel opzicht wordt de onderneming echter aanzienlijk minder sterk geraakt door het negatieve beurssentiment dan de koersdaling doet vermoeden. Veruit het grootste deel van de omzet bestaat uit terugkerende inkomsten, zoals vergoedingen voor het aanhouden van een beursnotering en de verkoop van data-diensten.

Een belangrijke reden voor de koersdruk is dan ook niet bedrijfsspecifiek, maar het gevolg van een verschuiving in beleggingsvoorkeur binnen de sector. Institutionele beleggers kiezen in het financiële segment momenteel massaal positie in bankaandelen, die sterker profiteren van de oplopende rente. Dat gaat ten koste van andere financiële aandelen zoals Euronext.

Stabiele groei met fraai dividend

Het beursbedrijf zal beleggers niet snel verrassen met ambitieuze groeiplannen. In de periode tot 2024 mikt de onderneming op een omzetgroei van gemiddeld 3 à 4% en een ebitda-groei van 5 à 6%. Dankzij een sterk kostenbeleid stijgt de aangepaste ebitda-marge (59% in 2022) gebruikelijk sneller dan de eigen doelstelling.

| Euronext in cijfers | 2022 | 2021 |

| Omzet | €1,5 mrd | €1,3 mrd |

| Aangepaste ebitda | €885 mln | €753 mln |

| Aangepaste nettowinst | €480 mln | €413 mln |

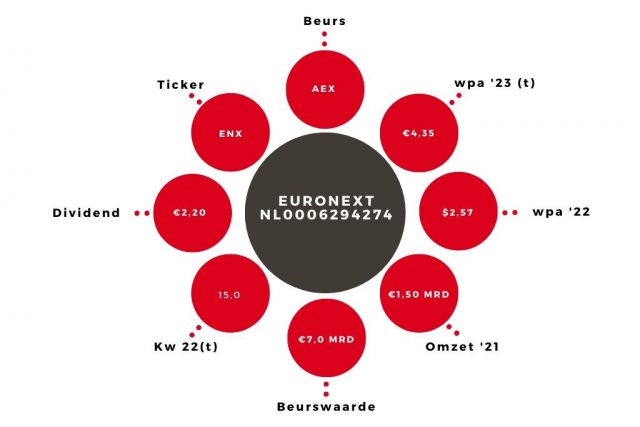

Het beleid om de helft van de winst als dividend uit te keren, levert over het lopende jaar een uitkering op van naar schatting €2,20.

Advies aandeel Euronext naar ‘kopen’

Dat is een rendement van 3,4%. Voor beleggers is dat een aantrekkelijke inkomstenstroom in afwachting van een omslag in het beursklimaat, of een overname die nieuwe synergievoordelen oplevert. In combinatie met de overdreven onderwaardering ten opzichte van sectorgenoten is dat aanleiding om een koopadvies op het aandeel Euronext te plakken.

Toegegeven: op basis van schaalgrootte en winstmarge verdienen de grotere concurrenten een bescheiden premie. De omzet van Deutsche Boerse ligt bijvoorbeeld ruim dubbel zo hoog, terwijl de nettowinstmarge van 35% gunstig afsteekt tegen de 27% van Euronext. Maar de huidige waarderingskloof is op de langere termijn onhoudbaar.