Twee goudbeleggingen | Voor een outperformance op aandelen

Aandelen kunnen winst opleveren, obligaties hebben een coupon, huizen kun je verhuren, maar goud heeft geen enkele kasstroom. Kasstromen worden in de financiële wereld gebruikt om een waardering te geven aan een vermogenscategorie. Een foute gedachte is dat vanwege het ontbreken van een kasstroom de prijs van goud is wat de gek ervoor geeft. In werkelijkheid is de prijs van goud wel degelijk te waarderen.

Mensen beleggen namelijk bij voorkeur in aandelen wanneer de toekomst er zonnig uitziet en ze kopen liever goud als donkere wolken boven de financiële markten samenpakken.

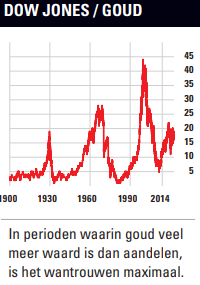

Het gevolg is dat aandelen en goud tegenovergesteld aan elkaar bewegen. Wanneer er maximaal vertrouwen is, dan staat goud laag en aandelen hoog. Wanneer het wantrouwen niet hoger kan, is goud duur en zijn aandelen goedkoop. De geschiedenis biedt vele voorbeelden dat dit zo werkt.

Goudprijs met 1200% omhoog

Het meest recente voorbeeld van maximaal wantrouwen vinden we in de jaren zeventig. Aandelen stagneerden compleet. In februari 1966 bereikte de Dow Jones-index voor het eerst de 1000 punten en bijna 17 jaar later, in december 1982, stond de index nog steeds op 1000 punten. De goudprijs ging in deze periode van $35 naar $453, een stijging van ongeveer 1200%. Tussentijds was het allemaal nog wat extremer. De hoogste koers uit deze periode voor goud was $834 en 578 was de laagste stand voor de Dow Jones.

De laatste jaren is goud weer terug als een van de beste beleggingen. Het rendement sinds 1 januari 2000 staat op 514% en zet de Dow Jones (+327%) en zeker onze eigen AEX (106% inclusief dividend) wel heel duidelijk in de schaduw. De grote vraag is hoe lang de outperformance van goud ten opzichte van aandelen nog zal aanhouden. Data uit het verleden laten zien dat mensen nu nog leven in een periode van vertrouwen en dat wantrouwen ver te zoeken is.

In het verleden was er pas echt sprake van pessimisme op het moment dat de goudprijs op ongeveer dezelfde hoogte stond als de Dow Jones. Op 21 januari 1980 sloot de Dow Jones op 873 en de goudprijs stond op $834. De keer daarvoor was in juli 1932. De Amerikaanse economie hanteerde toen de Gouden Standaard en omdat de Dow Jones met bijna 90% onderuit ging kwam er een stand van $41 op de borden. De goudprijs werd door de Amerikaanse overheid neergezet op $32.

In de grafiek staat de verhouding tussen de Dow Jones en de goudprijs sinds 1900. Veelzeggender kun je een grafiek bijna niet krijgen. Duidelijk te zien is dat er in 1929, 1966 en 2000 extreem veel vertrouwen was (lage goudprijs, hoge prijs van aandelen). In 1932 en 1980 was er extreem weinig vertrouwen (hoge goudprijs, lage prijs van aandelen). Het is daarnaast opvallend hoe snel het vertrouwen na 2011 is teruggekeerd (goud naar beneden en aandelen omhoog). De reden hiervoor is dat de Amerikaanse centrale bank vanaf 2011 extreem is gaan stimuleren.

Extreme acties

In juni 2009 kwam de Amerikaanse economie uit de mondiale financiële crisis en de rente bleef daarna ruim zes jaar op nul. Dit zwengelt uiteraard de economie sterk aan en daarmee steeg het vertrouwen flink. De verhouding Dow Jones/goud laat zien dat vanaf 2011 het vertrouwen maar bleef stijgen. Dat impliceert dat de Fed zeker vier jaar te lang heeft gewacht met renteverhogingen. Het Fed-tarief kwam pas in juni 2017, na negen jaar, boven de 1% uit. Een rente onder de 1% stimuleert een economie enorm.

De reactie van de Fed op de het coronavirus was helemaal extreem. De Amerikaanse centrale bank ging de crisis te lijf met het kopen van assets voor $3 bln. Het gevolg was dat op 18 augustus 2020 de S&P500 een nieuwe hoogste stand ooit bereikte. Toen werd het helemaal bizar. Ondanks nieuwe all-time highs voor de S&P500 kocht de Fed over een periode van twintig maanden nog een keer voor $2 bln aan assets op de financiële markten. Ik heb nog nooit een argument gehoord waarom de Fed anderhalf jaar lang voor nieuwe all-time highs in de S&P500 moest zorgen.

Tegelijkertijd met de extreme acties van de Fed deelde de Amerikaanse overheid gratis geld uit aan alle Amerikanen. De overheid en de centrale bank hebben de rijkdom in de VS op die manier flink aangewakkerd. In de grafiek staat de groei van de M2-geldhoeveelheid. Dit zijn munten, bankbiljetten, elektronisch geld, spaargeld en deposito’s met een maximale looptijd van twee jaar of opzegbaar in drie maanden tijd. In de twaalf maanden voor 28 februari dit jaar nam die hoeveelheid met een onwerkelijke 27% toe.

M2 is een indicator met een voorspellende waarde voor de inflatie. Als mensen veel meer cash hebben, kunnen ze immers meer goederen en diensten afnemen. De rijken hadden het geld niet nodig en kochten aandelen. De armen die van loonstrook naar loonstrook leefden, gaven plotseling veel uit, waardoor de Amerikaanse economie halverwege 2021 in nominale termen 17,4% groter was dan een jaar eerder. In de 12 maanden die daarop volgden, groeide de Amerikaanse economie nog een keer met 9,6%.

Feest voorbij

Nu is het feest van centrale banken die stimuleren hoogstwaarschijnlijk voorbij, want iedereen die jonger is dan 60 komt er nu voor het eerst hardhandig achter hoe schadelijk inflatie is. Charlie Munger, de rechterhand van Warren Buffett, noemt inflatie na een nucleaire oorlog het grootste gevaar voor de wereld. De beursrendementen zijn dit jaar dramatisch, maar zoomen we een klein beetje uit dan valt het allemaal wel mee. Zo is het rendement van de Dow Jones over een periode van twee jaar 8% en de AEX zit zelfs op 22% over een periode van twee jaar. Dit soort rendementen klinken niet als crisis.

Ik denk dat er nog veel te veel optimisme in de markt zit. Er zijn nog genoeg analisten die bespreken op welke niveaus de centrale bank de belegger te hulp zal schieten en dat ‘buy the dip’ een strategie is die werkt. Deze geluiden hoorde je in 1932 of 1980 van niemand. Wanneer het wantrouwen verder toeneemt, zal dat er denk ik net als in het verleden toe leiden dat meer geld richting goud zal stromen.

In 1998 maakte Long Term Capital Management’ een einde aan de euforie op de beurs en in 2008 was er Lehman Brothers. Ik heb geen idee waar dit keer het wantrouwen vandaan zal komen. Fed-lid Jeremy C. Stein stelde in 2013 dat monetair beleid wellicht niet ideaal is, maar dat het ten opzichte van toezicht en regulering als voordeel heeft ‘dat het in alle hoeken en gaatjes doordringt.’ De Fed heeft sinds 2008 voor $8 bln aan assets gekocht en is in juni 2022 begonnen met het verkopen van de eerste assets.

Waar het dit keer zal misgaan weet ik niet, maar het zal te maken hebben met het maken van schulden. Geld uitgeven dat je niet hebt, zorgt voor een enorme meewind. In 1981 was de Amerikaanse overheidsschuld ten opzichte van het bbp 31% en op de top van het vertrouwen in 2000 was dat 60%. De neergang wordt bestreden met het maken van extra schulden en de Amerikaanse schuld is inmiddels opgelopen tot 123%.

Wanneer het maken van schulden voor meewind zorgt, dan moet het dalen van deze schulden wel samengaan met tegenwind. Het dalen van de schulden hoeft niet te gebeuren door middel van aflossen. Meestal gaat het zo dat de schulden minder snel groeien dan de economie, waardoor het verhoudingsgetal tussen economie en schuld verbetert. In elke periode richting maximaal wantrouwen, nam de schuld af. In de jaren zeventig kwam dit door inflatie en in de jaren dertig door deflatie. De Amerikanen zijn nog niet begonnen met het betalen van de rekening; zodra dat wel gebeurt zal meer wantrouwen ontstaan, met als gevolg dat goudbeleggingen beter zullen gaan presteren dan aandelen.

Verschillende mogelijkheden

Er zijn verschillende mogelijkheden om van dit thema te profiteren. De minst risicovolle manier is rechtstreek beleggen in de goudprijs. Mijn favoriet is de iShares Physical Gold (IE00B4ND3602). iShares heeft op dit moment 8 miljoen ounce, dat goed is voor $13 mrd, in een zeer goed beveiligde bunker liggen. De jaarlijkse kosten zijn met 0,12% ook nog eens laag. iShares is een sterke partij en ik verwacht eerder inflatie dan deflatie, waardoor het tegenpartijrisico laag is. Er zijn immers zo veel schulden in de wereld dat centrale banken deflatie heftig zullen bestrijden als het zo ver komt. De goudprijs staat op $1662 en de Dow Jones op 28.777. Mochten goud en de Dow Jones weer naar pariteit gaan, dan is een belegging in goud geen saaie en langzame rit. Sommige beleggers willen nog meer profiteren en zijn daarvoor bereid een hoger risico te nemen. Zij komen dan in de goudsector automatisch bij de goudmijnaandelen uit.

Bij goudmijnaandelen komen allerlei extra risico’s kijken die niet bij fysiek goud aanwezig zijn. Er kan fraude plaatsvinden bij een mijn, een mijn kan worden getroffen door stakingen of sluiten vanwege coronabesmettingen en anders kan de mijn wel worden genationaliseerd. Deze risico’s worden wel verlaagd wanneer wordt gekozen voor een ETF en niet voor een individuele bedrijf. De reden om toch in goudmijnaandelen te beleggen is dat de waardering laag is. In de grafiek rechts staat de verhouding tussen goud en de NYSE Arca Gold BUGS Index. BUGS staat voor Basket of Unhedged Gold Stocks en het is dus een index van goudmijnaandelen die hun toekomstige voorraad niet vooruit verkopen, waardoor ze maximale blootstelling hebben aan het sentiment.

Bij goudmijnaandelen komen allerlei extra risico’s kijken die niet bij fysiek goud aanwezig zijn. Er kan fraude plaatsvinden bij een mijn, een mijn kan worden getroffen door stakingen of sluiten vanwege coronabesmettingen en anders kan de mijn wel worden genationaliseerd. Deze risico’s worden wel verlaagd wanneer wordt gekozen voor een ETF en niet voor een individuele bedrijf. De reden om toch in goudmijnaandelen te beleggen is dat de waardering laag is. In de grafiek rechts staat de verhouding tussen goud en de NYSE Arca Gold BUGS Index. BUGS staat voor Basket of Unhedged Gold Stocks en het is dus een index van goudmijnaandelen die hun toekomstige voorraad niet vooruit verkopen, waardoor ze maximale blootstelling hebben aan het sentiment.

Tussen 2000 en 2004 ging de verhouding van goud en de goudmijnaandelen van 0,14 naar 0,63, waardoor de goudmijnaandelenindex met ruim 600% steeg. Tussen 2004 en 2015 ging de verhouding van 0,63 naar 0,11 en verloor de index 25%. In 2022 zijn de goudmijnaandelen ten opzichte van goud zelfs lager gewaardeerd dan in 2000. Een teruggang naar de gemiddeldelijn zal ongeveer 200% rendement opleveren.

Er zijn meerdere mogelijkheden om in goudmijnaandelen te beleggen. Dit is bijvoorbeeld de Lyxor NYSE Arca Gold Bugs ETF. Het voordeel van deze ETF is dat die de NYSE Arca Gold BUGS Index precies volgt. Er is 300 mln euro onder beheer en de kosten zijn 0,65%.

In de afgelopen jaren heeft Beleggers Belangen ook de iShares Gold Producers ETF (IE00B6R52036) geadviseerd. De kosten zijn met 0,55% iets lager, maar de ETF volgt een iets andere index (S&P Commodity Producers Gold Index). Er zit met $1,4 mrd wel duidelijk meer vermogen in. De goedkoopste mogelijkheid is echter VanEck Gold Miners ETF (IE00BQQP9F84). De kosten zijn 0,53% en hier zit $600 mln in. De onderliggende index is de ARCA Gold Miners Index. De grafiek hieronder toont dat de drie verschillende onderliggende indices hoog met elkaar gecorreleerd zijn.

Perspectief

In de afgelopen 22 jaar heeft de goudprijs beter gepresteerd dan de belangrijkste westerse aandelenindices. Ik denk dat deze trend door zal gaan totdat de (Amerikaanse) schulden aanzienlijk zijn afgebouwd; waarschijnlijk zit de prijs van een ounce goud dan weer in de buurt van de prijs van de Dow Jones.

De goudmijnaandelen zullen dan met een tweetrapsraket hebben bewogen. Eerst is de goudprijs gestegen, waardoor de winst met een hefboom omhoog zal zijn gegaan. Ten tweede zijn de goudaandelen laag gewaardeerd. De meest gebruikelijke manier om van onderwaardering naar een normale of zelfs een overwaardering te gaan, is een winst die sterk stijgt waardoor het aandeel de aandacht van beleggers krijgt. Deze winsten volgen vanzelf wanneer de goudprijs begint te stijgen.