Nestlé | Waarom deze defensieve groeireus koopwaardig blijft

Nestlé, bekend van miljardenmerken als Nespresso, Kitkat en San Pellegrino, staat bekend om zijn defensieve groeikwaliteiten. Lang slaagden de Zwitsers er telkens in de marge op te krikken door zich steeds meer te richten op premium producten, de kosten goed onder controle te houden en de productportfolio goed te managen.

Door de stijgende kosteninflatie kwam daar vanaf 2020 een einde aan. Groei is er wel, maar dat komt vooral door prijsverhogingen. Nestlé is evenwel een bijzonder krachtig en vooral innovatief concern.

Marge moet weer omhoog

Voor dit jaar zal de onderliggende operationele marge blijven steken op 17,0%, tegen nog 17,4% over 2021 en 17,7% over 2020. Het concern toonde zich tijdens de laatste beleggersdag vol vertrouwen: tegen 2025 denkt het de marge weer richting de 17,5-18,5% te kunnen opkrikken (zie kader). Dit moet vooral door interne maatregelen als kostenbesparingen en voortgaande digitalisering worden bewerkstelligd.

Mooie perspectieven, maar het blijft de vraag of de markt niet te veel tegenzit. In een interview met Bloomberg waarschuwt cfo Francois-Xavier Roger voor uitdagende marktomstandigheden de komende tijd. Roger voorziet druk op de consumentenbestedingen, waardoor het komende halfjaar ‘gecompliceerd en moeilijk’ zal worden. Het doorvoeren van prijsverhogingen is natuurlijk een mooi middel om de winstmarges op peil te houden, maar het raakt wel de consument in de portemonnee. Nestlé is zich hier als geen ander van bewust.

Strategie van Nestlé

Herstel van de brutomarge (omzet minus kosten van de omzet) ziet Nestlé als de sleutel om geld vrij te kunnen blijven spelen voor investeringen in groei-initiatieven. Deze brutomarge bereikte eind 2019 een hoogtepunt met 49,1% om vervolgens terug te vallen tot 46,0% medio vorig jaar. Op jaarbasis bedroeg de terugval afgelopen zomer maar liefst 280 basispunten en dat kwam door stijgende inkoopkosten, duurdere verpakkingen, transport en energie. Mogelijkheden om de brutomarge weer op te krikken ziet Nestlé in een verantwoord prijsbeleid, het verder verhogen van het premium-gehalte van het assortiment, kostenefficiënter opereren en het actief managen van de portfolio.

Door het versnellen van de omzetgroei zagen we al dat de marketing en administratieve kosten als percentage van de omzet aan het dalen waren. Over de eerste helft van 2022 heeft Nestlé overigens bewust de marketinguitgaven wat getemperd als gevolg van krapte in de toeleveringsketen. Marketing is een zeer belangrijke kostenpost bij Nestlé. Over 2021 werd hier maar liefst CHF 28 miljard aan uitgegeven, bijna een derde van de concernomzet. De investeringen hierin zullen zeker in absolute bedragen de komende jaren verder worden opgevoerd.

Kosten besparen

Kosten besparen kan het concern als geen ander. Hoewel het al als behoorlijk ‘mean and lean’ te boek staat, ziet Nestlé voor de periode 2022-2025 ruimte voor meer dan CHF1,2 mrd aan besparingen. Het bedrijf denkt dit te bereiken door onder meer het gebruik van nieuwe recepten, voortgaande digitalisering, door operaties meer met elkaar te verbinden en de overhead terug te dringen. Digitalisering staat hoog op de agenda van het management. Zo maakt het al veelvuldig gebruik van kunstmatige intelligentie. Online verkopen maakten over 2021 al iets meer dan 15% van de concernomzet uit.

Over de periode 2016-2021 heeft Nestlé al voor CHF0,7 mrd aan kosten bespaard, vooral door productie en vastgoed efficiënter in te richten. Met digitalisering valt nog veel te winnen de komende jaren. Investeringen in digitalisering zullen naar verwachting met 50% worden verhoogd de komend jaren tot circa CHF0,45 mrd, circa 10% van de totale kapitaaluitgaven. Tegen 2025 zou de online omzet hierdoor moeten kunnen verdubbelen. Door de combinatie van autonome omzetgroei met een daling van de structurele kosten als percentage van de omzet moet de winstgevendheid van een nieuwe impuls worden voorzien.

Nestlé weet uit ervaring dat het ook tijd vergt om innovaties tot wasdom te zien komen en ook lang niet elk initiatief wordt een succes. Nespresso heeft er zelfs elf jaar over gedaan om break-even te draaien. Over 2021 was dit mondiale koffiemerk goed voor bijna 7,5% van de concernomzet en genereerde het een onderliggende operationele marge van 23%, tegen 17,4% voor het concern als geheel. Nieuwe innovaties van Nestlé zitten in plantaardige voeding, voeding tegen allergieën en om gezond ouder te worden. Dit soort producten zijn nu nog maar goed voor hooguit 1% van de concernomzet, maar bijvoorbeeld voeding tegen allergieën laat al wel een jaarlijkse groei van 30% zien.

Overnames en financiële positie

Naast autonome groei behoren overnames ook nadrukkelijk bij de optimalisatie van de allocatie van de financiële middelen. Sinds 2016 heeft het concern in totaal voor CHF26 mrd aan overnames gedaan, die over het algemeen boven verwachting goed renderen en ook marge-verhogend hebben gewerkt. Nestlé blijft naar eigen zeggen kijken naar externe groeikansen in snelgroeiende segmenten en regio’s. Het management zal hierbij streng toezien of er sprake is van strategische en culturele overeenkomsten en of de overnames direct aandeelhouderswaarde creëren.

| Omzetcijfers Nestlé eerste negen maanden | ||

| in CHF mln | 2022 | 2021 |

| Noord-Amerika | 19,0 | 17,2 |

| Europa | 14,0 | 13,7 |

| Azië, Oceanië, Afrika | 13,9 | 13,3 |

| Latijns-Amerika | 8,6 | 7,4 |

| Groot-China | 3,8 | 3,6 |

| Nespresso | 4,7 | 4 |

| Health Science | 4,8 | 3,2 |

| Overig | 0,2 | 0,2 |

Heel veel ruimte voor grote overnames is er momenteel overigens niet. Door een oplopend werkkapitaal, met name door krapte in de bevoorradingsketen, is de vrije kasstroom onder druk komen te staan en zien we ook een flink opgelopen nettoschuld. Het concern schat de verhouding nettoschuld/ebitda over 2022 op circa 2,4, het dubbele van het gemiddelde van de afgelopen 10 jaar. Die verhouding ligt overigens wel binnen de interne doelstelling van 2-3.

De financiële ruimte blijft ook wat beperkt omdat het concern overtollige cash – naast een jaarlijks stijgend dividend – aanwendt voor de inkoop van eigen aandelen. Sinds 2003 is op deze wijze het aandelenkapitaal met 30% gereduceerd tot rond de 2,7 miljard stukken. Via het lopende inkoopprogramma voor 2022-2024 zal er de komende twee jaar nog 3,5% ingekocht worden. Ook over 2022 zal de inkoop van eigen aandelen de winst per aandeel met circa 2% hebben gestuwd.

Financieel wordt Nestlé ondanks de stijging van de nettoschuld wel degelijk goed geleid. Over de totale nettoschuld van CHF48,5 mrd per medio dit jaar betaalt het bedrijf nog altijd slechts 2,2% rente en de gemiddelde looptijd van de schuld is in de afgelopen zes jaar opgerekt van 2,0 naar 6,9 jaar.

Aandeel Nestlé blijft koopwaardig

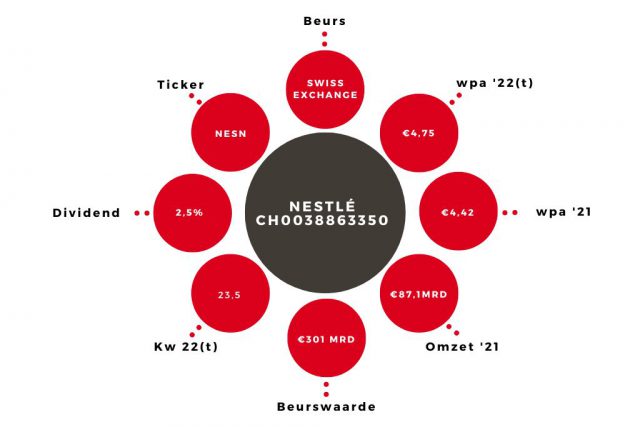

Over 2022 stevent Nestlé af op een winst per aandeel van €4,75 (+7,5%). Maakt het de lange termijndoelstellingen waar, dan is een winst per aandeel van circa €6 in 2025 mogelijk. Zeker ook gezien de uitspraken van de cfo blijft dat wat onzeker; wel achten wij het aandeel Nestlé bij de huidige k/w van 23 en een dividendrendement van 2,6% koopwaardig als defensieve langetermijnbelegging.

Het concern is actief in 186 landen en heeft 354 fabrieken verspreid over 79 landen. In totaal telt het concern meer dan 270.000 medewerkers. Nestlé mag zich de grootste koffiefabrikant ter wereld noemen. Koffie en voeding voor huisdieren hebben de afgelopen tien jaar een steeds groter deel van de concernomzet ingenomen. Koffie is inmiddels goed voor een kwart van het totaal, terwijl voeding voor huisdieren 19% van de concernomzet uitmaken. Melkproducten en ijs leveren nog altijd 12% van de omzet op. Nestlé betrekt 35% van de totale omzet uit Noord-Amerika en 29% uit Europa.