Rendementen van fondsbeheerders in de schijnwerpers

De volatiliteit op de internationale aandelenbeurzen was het afgelopen jaar enigszins vergelijkbaar met het coronajaar 2020. Grotere koersuitslagen en uiteenlopende rendementen tussen individuele aandelen en sectoren vormen een klimaat waarin beheerders van beleggingsfondsen hun toegevoegde waarde kunnen laten zien. Volgens UBS behaalden beheerders van Europese aandelenfondsen in 2020 inderdaad de gemiddeld beste prestaties ten opzichte van hun benchmark in twintig jaar tijd.

Maar afgelopen jaar profiteerden de ‘actieve’ fondsbeheerders juist helemaal niet van de in theorie gunstige marktomstandigheden. UBS verzamelt sinds 2000 data over de prestaties van actief beheerde fondsen en nog nooit bleven deze gemiddeld zo ver achter bij hun benchmark als afgelopen jaar.

87% van de beleggingsfondsen blijft achter

De conclusie van het UBS-onderzoek werd bevestigd door S&P Global. Dit dataconcern publiceerde medio april zijn lang lopende onderzoek voor de in Europa gevestigde beleggingsfondsen. Ook S&P Global was verrast door de zwakke prestaties van de actief beheerde aandelenfondsen in een jaar waarin de omstandigheden voor ‘outperformance’ van de benchmark ogenschijnlijk aanwezig waren.

In werkelijk bleef het rendement van bijna 87% van de fondsen die in Europese ‘large caps’ beleggen achter bij de brede S&P Europe 350 Index, een S&P-index waarvan het rendement vergelijkbaar is met dat van meer bekende Europese aandelenindices als de Stoxx Europe 600 Index en de MSCI Europe Index. Ook over perioden van drie, vijf, zeven en tien jaar bleef 83-91% van de fondsen achter bij de S&P-benchmark.

En daar hield de kritische blik op de fondsbeheerders niet op. De invloedrijke Wall Street Journal-columnist Jason Zweig haalde afgelopen weekend een Amerikaans onderzoek van de economen Hendrik Bessembinder, Michael Cooper en Feng Zhang aan naar de rendementen van 7883 aandelenfondsen over de periode 1991-2021. Het drietal heeft enige kritiek op de methodiek van S&P Global waarin fondsen, die om welke reden dan ook op een bepaald moment niet meer in de steekproef voorkomen, als achterblijvers bij de index worden gezien.

Zelfs hiervoor gecorrigeerd stemmen de uitkomsten van het onderzoek van de drie economen niet vrolijk. Meer dan twee derde van de Amerikaanse aandelenfondsen boekte in de periode 1991-2021 na kosten een slechter rendement dan de SPDR S&P 500 ETF. En 20% kon zelfs het rendement op Amerikaanse staatsobligaties met een looptijd van een maand niet bijbenen. Een kleine minderheid, 442 fondsen, behaalde een ruim twee keer zo hoog rendement als de S&P 500-ETF.

Magere rendementen

De onderzoeken van de drie economen, S&P Global en UBS zijn van belang voor (potentiële) beleggers – die zich goed moeten verdiepen in het beleggingsbeleid en in de vraag waar de out- of underperformance van fondsen vandaan komt – én voor de aanbieders aandelenfondsen. Volgens UBS is er namelijk een positief verband tussen recente fondsprestaties en instroom van nieuw vermogen van beleggers dat de winstgevendheid van de aanbieders stuwt.

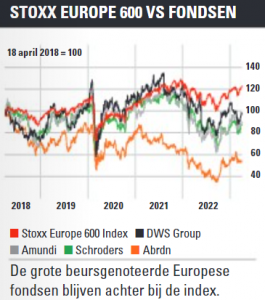

Gezien de toch wel wat teleurstellende prestaties – en de grote concurrentie van ETF’s die stevige druk op de beheervergoedingen uitoefenen – komen de magere rendementen van de grote beursgenoteerde Europese fondsbeheerders over de afgelopen jaren (zie grafiek) dan ook bepaald niet als een verrassing.