Beleggen in een betere wereld | Zeven weetjes over SDG-beleggen

In 2015 ontwikkelde de VN zeventien Sustainable Development Goals (SDG’s) voor een betere en duurzamere wereld. Alle landen – hoe rijk of arm ook – hebben afgesproken om mee te werken aan het realiseren van de SDG’s tegen 2030. De doelstellingen maken deel uit van ‘De transformatie van onze wereld: de 2030 Agenda voor Duurzame Ontwikkeling’.

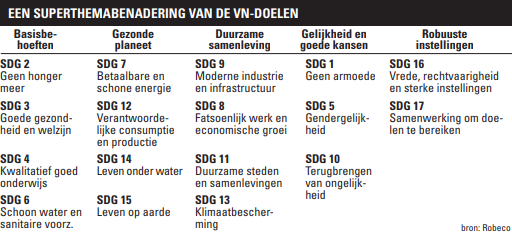

De SDG’s volgen de Millenniumdoelen uit 2000 op, die bestonden uit acht doelstellingen waaronder destijds nog de bestrijding van Aids. Met de huidige SDG’s is het raamwerk enorm uitgedijd. De zeventien doelstellingen (zie de figuur) zijn weer onderverdeeld in 169 subdoelen.

De VN-landen hebben zich gecommitteerd aan deze doelen, maar nog niet ieder land gaat al even ver. In het SDG-klassement staat Nederland bijvoorbeeld nog maar op de 20ste plaats. Het CBS houdt voor de Rijksoverheid bij hoe ver Nederland is met het bereiken van de doelstellingen. Het ziet er nu naar uit dat een aantal ervan niet op tijd gerealiseerd gaat worden.

Beleggen met de Social Development Goals

Omdat er wereldwijd groot publiek belang aan de SDG’s wordt gehecht, ligt het voor de hand er de beleggingsportefeuille, in ieder geval deels, op aan te passen. We gaan in op zeven aspecten van SDG-beleggen, waarvan het laatste drie praktische raamwerken hiervoor bevat.

1. SDG’s zijn een blauwdruk voor een duurzame toekomst

Vooral de laatste twee jaar is de aandacht voor de doelen sterk toegenomen, in eerste instantie bij institutionele beleggers. Volgens de 2022 Robeco Global Climate Survey blijkt dat inmiddels 18% van de beleggers van SDG-beleggen hun hoogste prioriteit heeft gemaakt en dat 22% er mee bezig is. Maar liefst 40% van de beleggers wil er de komende twee tot drie jaar werk van maken. Uit de peiling kwam ook dat niet alle SDG’s even populair zijn. SDG 7, betaalbare en schone energie, heeft nu de hoogste prioriteit.

Er komt verder steeds meer maatschappelijke aandacht voor de SDG’s, bijvoorbeeld omdat bedrijven er zelf in hun bedrijfsvoering rekening mee gaan houden (zie kader), deels uit maatschappelijke noodzaak, deels als ‘business opportunity’. Mede hierdoor raken ook particuliere beleggers steeds meer geïnteresseerd. Gelukkig nemen de laatste tijd de beleggingsmogelijkheden toe. Veel beleggers zoeken echter nog naar de juiste manier en beleggingsproducten (zie ook punt 7).

2. SDG-beleggen groeit, maar het moet sneller

Dat beleggers meer aandacht geven aan SDG’s is hoog nodig. Toen de VN de SDG’s ontwikkelden werd tegelijkertijd voorgerekend dat er wereldwijd tussen de $5 en $7 bln per jaar in zou moeten worden geïnvesteerd. Overheden kunnen wereldwijd naar schatting zo’n $1 mrd per jaar opbrengen (bron: PWC). De rest moet van de particuliere sectoren komen: bedrijven die hun bedrijfsvoering anders gaan doen en beleggers die er geld naar alloceren.

Dat betekent dat er de komende jaren nog veel investeringsgeld naar bedrijven gaat die zich richten op de SDG’s. Dit beidt potentiële beleggingskansen. Vooral in Europa proberen ook banken hun steentje bij te dragen. Zo bieden steeds meer banken gunstigere leningsvoorwaarden voor investeringen die bijdragen aan de SDG-agenda.

3. SDG’s zijn iets anders dan ESG

Het is belangrijk te realiseren dat SDG- en ESG-beleggen verschillende vormen van duurzaam beleggen zijn. De laatste tien jaar is ESG erg populair geworden. Bedrijven krijgen scores op hun Environment-, Social- & Governance-profiel. Hoe hoger de score, hoe ‘duurzamer’ het bedrijf is. Bedrijven kunnen echter hoge ESG-scores krijgen terwijl ze toch niet voldoen aan de SDG’s, denk aan ‘goede’ bedrijven uit sectoren als tabak, drank en fossiele brandstoffen.

Veel bedrijven vallen wat betreft SDG’s in een grijze zone, denk aan luchtvaartmaatschappijen. Het doel van ESG is ook anders dan dat van SDG. De focus wordt gelegd op het voorkomen van risico’s die zich op de deelgebieden van de E, S en G kunnen manifesteren. SDG streeft juist specifieke duurzame doelen na. Er wordt ook wel van ‘purpose management’ of ‘purpose-driven businesses’ gesproken.

4. SDG-beleggen lijkt meer op impactbeleggen

Duurzaam beleggen komt in vele grijstinten. Een van de meest vooruitstrevende varianten is impactbeleggen, waar het gaat om bedrijven die de intentie hebben om een meetbare, gunstige sociale of milieu-impact te genereren naast financieel rendement. De term ‘intentie’ is de hoeksteen van impactbeleggen. Bedrijven moeten zich bewust richten op het maken van een positieve invloed, in plaats van dat dit een onbedoeld bijproduct van hun activiteiten is. Beleggers houden ook bij of de missie, strategie, interne cultuur en dagelijkse activiteiten van het bedrijf in lijn blijven met het specifieke doel.

Daarnaast gaat het bij impact ook om: additionaliteit (zonder de investering zou de impact niet hebben plaats gevonden) en materialiteit (er is sprake van een significante, meetbare bijdrage aan een bepaald duurzaam doel). Afhankelijk van hoe het SDG-beleggen precies wordt ingericht zou het als impactbeleggen kunnen worden aangemerkt, al ligt ‘SDG washing’ (zie kader) op de loer.

Bedrijven, vooral de grotere, zijn al jaren druk doende met ESG-rapportages. Nu komen daar ook steeds meer verzoeken voor SDG-rapportages bij. Als er gerapporteerd wordt, bestaat de neiging vooral de positieve bedragen te benadrukken. Een mooi voorbeeld is McDonalds dat officieel beweert aan een aantal SDG’s bij te dragen, waaronder einde aan honger (SDG 2), fatsoenlijke banen en economische groei (SDG 8) en klimaatverandering (SDG 13).

De hoofdactiviteit van McDonalds is echter de verkoop van fastfood in grote hoeveelheden aan de samenleving. Volgens berekeningen van Actiam werkt McDonalds SDG daarom per saldo tegen, onder andere door de achterliggende intensieve landbouw en de ongezonde kenmerken van fastfood.

5. Het meten van de bijdrage aan de SDG’s is lastig

Het beleggen in de SDG’s is nog niet zo gemakkelijk. In de praktijk zien we verschillende benaderingen. Goede databases zijn belangrijk. Sommige beleggers focussen op externe dataproviders, andere zeggen dat het belangrijk is ook zelf data te verrijken. De eerste stap bestaat meestal uit vastleggen met welke activiteiten een bedrijf zijn geld verdient en hoe die per activiteit positief of negatief bijdragen aan verschillende SDG’s.

In de tweede stap wordt gekeken hoe de productie tot stand komt. Hoe is het met de governance en hoe efficiënt verloopt de productie in vergelijking met de concurrentie. In de laatste stap wordt vaak naar controversies gekeken, zoals fraude of agressieve verkoopmethodieken. De SDG-profielen van ieder bedrijf moeten tot slot ook nog worden opgeteld op portefeuilleniveau, zodat de belegger in totaliteit weet welke bijdrage hij levert aan de verschillende SDG’s.

6. SDG-beleggingen leiden tot een ander kosten- en risicoprofiel

SDG-beleggen betekent meer werk. Er moet immers goed geanalyseerd worden welke bedrijven hier de beste bijdrage leveren. Dit kan tot hogere kosten van beleggen leiden. Afhankelijk van de gekozen benadering (zie volgend punt) leidt SDG-beleggen tot een ander risicoprofiel, omdat vaak flink van de standaardindices wordt afgeweken. Veel SDG-sectoren hebben een groeiprofiel en daar zijn de risico’s in termen van beweeglijkheid en drawdowns doorgaans hoger.

Over risico kunnen we overigens een uitgebreid debat voeren. Aanhangers van SDG-beleggen zeggen weleens dat de risico’s juist minder groot zijn omdat er belegd wordt in bedrijven die de problemen van de wereld oplossen, ze verminderen bijvoorbeeld het risico dat het klimaat ontspoort. Een ander risico is dat er momenteel steeds meer beleggers in de SDG’s willen beleggen, waardoor sectorbubbels kunnen ontstaan als de beleggingsmogelijkheden niet gelijk meegroeien met de beleggingsvraag (zie kader).

Zo zijn taxonomieën of duurzaamheidsstandaarden gebaseerd op complexe (deels ook subjectieve) materie. Dit kan weer leiden tot politieke discussies (zo werden na lang beraad gas en kernenergie toch als duurzaam betiteld), greenwashing (iets kan gemiddeld een hoge score krijgen, maar toch een flink aantal controverses kennen), en ‘cover your rear’-praktijken (er worden externe dataproviders en consultants ingehuurd om te bepalen wat duurzaam is of niet en het aantal banen in ‘duurzaamheid’ groeit exponentieel, en niet alleen omdat de jongere generaties ineens duurzaam zouden worden).

SEC-commissaris Helen Pierce wees er onlangs ook op dat taxonomieën statisch zijn (en daardoor niet toegerust op veranderingen) en kuddegedrag bevorderen (waardoor bubbels kunnen ontstaan in SDG-sectoren als er veel beleggers in willen beleggen, terwijl er nog te weinig beleggingsmogelijkheden zijn).

7. Er zijn talloze manieren om in SDG’s te beleggen

SDG-beleggen is relatief nieuw. Veel beleggers zoeken nog naar de juiste beleggingsbenadering. Er is dus nog veel werk in uitvoering. Zonder uitputtend te willen zijn, zien we nu globaal drie benaderingen. De eerste is door te beleggen in de beste belegbare SDG’s. Zie als voorbeeld hiervan de tabel.

Een andere aanpak is een sectorbenadering. PWC stelt bijvoorbeeld een raamwerk met vijf hoofdsectoren (Consumer Markets, Energy, Finance, Industry en Technology) en een restgroep, Global. Robeco stelt een superthemabenadering voor (zie figuur boven).

Het is nu nog niet mogelijk de beste benadering te kiezen, maar belangrijk is wel dat de belegger wel enige structuur heeft, die uitlegbaar is en past bij de persoonlijke voorkeuren van het duurzaam beleggen. Het is tot slot dan ook van belang dat er enige vorm van benchmarking komt, bijvoorbeeld met algemeen geaccepteerde SDG-indices.

| Fonds | 1 jaar | 3 jaar | 5 jaar | Sharpe-ratio | ISIN |

| Climate change (SDG’s 13 t/m 15) | |||||

| Schroder Climate Change | -2,7% | 10,0% | 10,7% | 0,71 | LU0966866682 |

| BNP Paribas Climate Impact | -8,0% | 9,6% | 9,2% | 0,68 | LU0406802768 |

| SPDR® MSCI World Climate Paris Aligned ETF | 0,9% | IE00BYTH5594 | |||

| Pictet Global Envir. Opps | -2,7% | 9,2% | 10,3% | 0,68 | LU2122487205 |

| Health (SDG ‘s 2 en 3 en 12) | |||||

| Pictet Nutrition | -11,0% | 2,5% | 3,2% | 0,34 | LU0366534344 |

| DPAM Sustainable Food Trends | -13,7% | 5,7% | 3,2% | 0,49 | BE6246067431 |

| Candriam Biotech | -2,6% | 3,6% | 6,8% | 0,41 | LU0942225912 |

| Amundi ETF MSCI Europe Healthcare ETF | 3,2% | 7,7% | 8,6% | 0,67 | FR0010688192 |

| Water (SDG 6) | |||||

| iShares Global Water ETF | -1,8% | 12,9% | 10,9% | 0,82 | IE00B1TXK627 |

| BNP Paribas aqua | 1,9% | 14,4% | 11,0% | 0,92 | LU1165135879 |

| Nieuwe energie (SDG 7) | |||||

| Lyxor New Energy ETF | -22,1% | 0,6% | 9,7% | 0,23 | FR0010524777 |

| RobecoSAM Smart energy | 1,8% | 18,5% | 17,1% | 0,90 | LU2145462300 |

| Noten | |||||

| Peildatum: 31/7/2023 | |||||

| Bron: Morningstar.nl | |||||

| Rendementen, geannualiseerd in euro’s |

Auteur is werkzaam bij Auréus dat belegt in meeste van bovenstaande fondsen in speciale SDG-strategie