Nederlandse aandelen met neerwaarts risico

Op donderdag 17 augustus kregen de aandeelhouders van Adyen een koersdreun van 39% voor hun kiezen. Het grootste verlies op één dag voor een hoofdfonds in twintig jaar. De beurskoers van Ahold ging op maandag 24 februari 2003 snoeihard onderuit. Met 63%! Haar Amerikaanse dochter US Foodservice had bewust een onjuist beeld gegeven van de financiële situatie.

Bij het drama van Ahold werd de koersval veroorzaakt door fraude met de jaarrekeningen, bij Adyen zijn het de tegenvallende resultaten van het betaalbedrijf. Op zich waren de cijfers van Adyen zo slecht nog niet, maar beleggers koesteren bij groeiaandelen hoge verwachtingen en op tragere groeicijfers zitten zij niet te wachten.

Aandelen staan bekend als een risicovolle beleggingscategorie. In een korte tijd kunnen ze snel stijgen en hard dalen. Als je hiervan doordrongen bent, hoeft risico geen probleem te zijn. Over het algemeen geldt: hoe hoger het verwachte rendement, hoe hoger het beleggingsrisico.

Het risico van beleggersverwachtingen voor aandelenkoersen moge na het debacle met Adyen duidelijk zijn. Bij rooskleurige vooruitzichten betalen beleggers graag meer voor een aandeel en voor tegenvallende bedrijfscijfers bestaat geen tolerantie, met alle gevolgen van dien voor de beurskoers.

Het primaire beleggingsrisico van aandelen is echter de rente. De hoogte en de vooruitzichten bepalen of vermogenscategorieën zoals sparen en obligaties interessantere beleggingen zijn dan aandelen en bepalen anderzijds het winstvermogen van bedrijven.

Wat heet risico

Het beleggingsrisico van aandelen kent vele vormen, maar kan in essentie worden teruggebracht tot twee varianten: het bedrijfsspecifieke risico en het marktrisico.

Het bedrijfsspecifieke risico behelst de blootstelling aan bedrijfsspecifieke gebeurtenissen. Dit risico loop je als je slechts in een beperkt aantal aandelen investeert en kan met diversificatie gereduceerd worden. Het bedrijfsspecifieke risico is ook van toepassing op landen en sectoren. De kredietcrisis van 2008 trof de financiële sector zwaar. De maatstaf voor het bedrijfsspecifieke risico is de standaarddeviatie. Die meet de spreiding van getallen rondom het gemiddelde. Hoe hoger de koersbeweeglijkheid van het aandeel, hoe hoger de standaardafwijking en hoe hoger het risico.

Het marktrisico is het risico dat je beleggingen minder waard worden door algemene ontwikkelingen in de markt. Als het slecht gaat met de economie, kan dat op bedrijven een negatief effect hebben en dalen de beurskoersen van de onderliggende aandelen. De mate waarin de aandelen meebewegen met de volatiliteit van de markt wordt uitgedrukt met bèta. Hoe heftiger een aandeel meedeint met de koersbewegingen van de markt, hoe hoger het marktrisico.

Het feit dat je risico kunt meten, wil niet zeggen dat je het in een getal kunt vangen. Het gaat niet alleen om de beweeglijkheid. Hevig bewegende koersen leiden niet per definitie tot permanent verlies, maar de kans dat een groot deel of je gehele vermogen in rook opgaat, kan betekenen dat je stopt met beleggen.

De maximum draw-down geeft een beeld van de grootste aaneengesloten daling van piek tot bodem gedurende een bepaalde periode. Het is een alternatieve manier om het beleggingsrisico te meten. Hoe groter het piek-dal-verlies is, hoe moeilijker het wordt om terug te keren naar het direct daaraan voorafgaande meetpunt, om de draw-down weg te poetsen.

Het neerwaartse risico

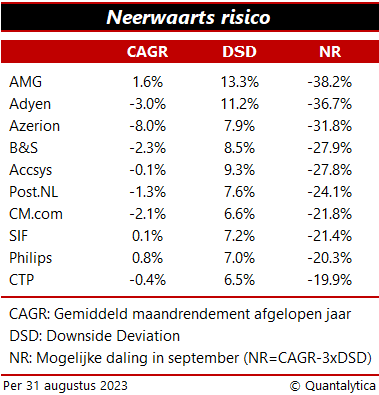

Downside deviation (DSD) biedt inzicht in het neerwaartse risico van beleggingen. Bij sommige activa is het neerwaartse risico even groot als de aankoopprijs, zoals bij een waardeloos verlopen putoptie of een calloptie (lot) uit de loterij.

DSD is een betere maatstaf voor het meten van risico. De meeste beleggers hebben geen problemen met opwaartse volatiliteit, wel met neerwaartse volatiliteit. DSD is een variant op de standaarddeviatie. Het meet de spreiding van ongewenste uitkomsten en geeft zo een indruk van het neerwaartse risico, oftewel het mogelijke verlies op korte termijn.