Beleggen als wintersport | Verschillen tussen zomer en winter

Het adagium Sell in may and go away is wellicht de bekendste beursspreuk ter wereld. Het idee erachter is dat beleggers er goed aan doen om begin mei hun aandelen te verkopen, omdat in de zomermaanden het rendement ervan beduidend lager is dan in de winterperiode.

Hoewel de Engelstalige zegswijze vaak wordt afgesloten met but remember to come back in september luidt het tweede deel van de spreuk but don’t come back till Saint Leger Day. De oorsprong van het gezegde reikt terug naar de achttiende eeuw. Sinds 1776 worden in het tweede weekend van september in Doncaster The St Leger Stakes gehouden. Dat is een van de oudste en meest prestigieuze races met driejarige volbloeden.

De renbaan waar de wedstrijd werd gehouden was de plaats waar notabelen en industriëlen elkaar na een lange zomer voor het eerst weer zagen. Bij die gelegenheid smeedde men nieuwe plannen en werden eerdere afspraken beklonken, wat de Engelse economie een nieuwe impuls gaf.

Zomer-winterpatroon

Ruim drie eeuwen later (het zomer-winterpatroon is er al sinds het jaar 1694 zichtbaar) blijkt dat Britse aandelen in de wintermaanden immer nog beter presteren dan in de zomer. Wie de rendementen van de afgelopen dertig jaar erbij pakt, ziet dat aandelen in de zomerperiode kleine verliezen boeken en in de wintermaanden duidelijk stijgen.

Het zogeheten zomer-winterpatroon in aandelenrendementen is een fenomeen dat wereldwijd wordt waargenomen. Op Wall Street staat het koerseffect bekend als de Halloween Indicator. Sell in may zinspeelt op een terugkeer in september, terwijl de Halloween-indicator de maand november vooropstelt. Het woord Halloween is immers afgeleid van All Hallows’ Eve. Dat is de avond voor Allerheiligen, wat op 1 november valt.

Terugkeren in september zoals het beursadagium adviseert is in de meeste gevallen niet verstandig. Door de bank genomen is september een sombere beursmaand, terwijl een aantal roemruchte beurscrashes juist in oktober plaatsvonden. Beleggers die al wat langer meedraaien of de beursgeschiedenis aandachtig hebben bestudeerd, weten dat niet oktober, maar september de slechtste maand is om terug te keren naar beurs.

Wilt u optimaal gebruikmaken van het seizoenseffect in aandelenrendementen? Blijf tot eind oktober op uw handen zitten. Uit het gemiddelde koersverloop blijkt namelijk dat aandelenmarkten veelal in de laatste week van oktober uit-bodemen.

Aandelen in de winter, rente in de zomer, was dit jaar op de meeste Europese effectenbeurzen een goed idee, op Wall Street niet. De Amerikaanse aandelenmarkten boekten tussen ultimo april en 19 september jongstleden ruim 8% winst, terwijl de koersen op de Europese effectenbeurzen globaal genomen met ruim 1% daalden.

Ook met sectoren

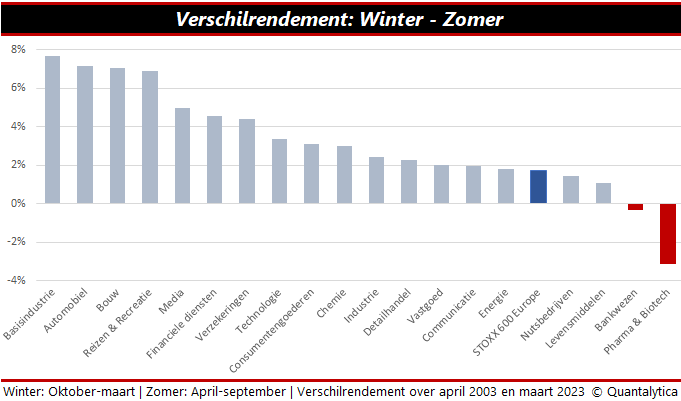

Ook op sectorniveau bestaat er een significant verschil tussen de zomer- en de winterperiode met een samenhang naar de productcyclus van bepaalde sectoren. Met name in de auto-industrie, de bouw en basisindustrie is het verschil tussen zomer en winter groot. Automobielfabrikanten lanceren in het najaar hun nieuwste modellen en innovaties, bouwbedrijven starten na de zomervakantie megaprojecten op en de basisindustrie bevoorraadt hen met grondstoffen en materialen.

Zoals u uit de grafiek kunt opmaken houdt het seizoenspatroon nauw verband met de productcyclus van de verwerkende industrie. In sectoren waarvan de activiteiten niet direct gerelateerd zijn aan fabricageprocessen zoals de farmaceutische & biotechnologie, het bankwezen en de levensmiddelenindustrie zijn de verschillen klein. Sterker nog, het aandelenrendement van de farmaceutische industrie was de afgelopen twintig jaar in de zomermaanden hoger dan in de winter.

Wintersport

Het zomer-winterpatroon in aandelenrendementen wordt wereldwijd aangetroffen en is dus ook waarneembaar in sectorindices. Veldwerk heeft uitgewezen dat het verschijnsel op aandelenniveau nog duidelijker wordt waargenomen. Maar om nu beleggen te kwalificeren als een wintersport, is een brug te ver. Vrijwel alle sectoren realiseren in de zomerperiode een positief rendement.