Mode verandert, factoren blijven bestaan

Kleur kan een product er elegant of banaal laten uitzien. Vaak is kleur ook het eerste wat je opvalt. Modeontwerpers kiezen doelgericht kleuren die een artistiek effect hebben.

Kleur is psychologisch belangrijk. Als je kleding draagt waar je van houdt, dan kan dat je gemoedstoestand of zelfvertrouwen een boost geven.

Het spel der factoren

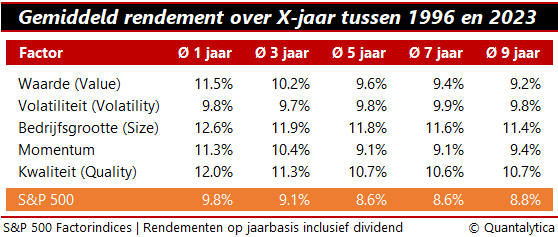

Factoren vertellen waarom bepaalde beleggingsstrategieën het wel of niet beter doen dan de markt. Ze kunnen dus een boost geven aan het rendement van je beleggingen.

Het idee achter factorbeleggen is dat bepaalde risicopremies meer invloed hebben op het rendement dan andere. Als rationele belegger streef je altijd naar de meest voordelige verhouding tussen risico en rendement. En van bepaalde factoren is bekend dat ze hogere rendementen beloven dan de aandelen met een lage exposure.

Het spectrum aan factoren is wel breed. Sommige factoren danken hun ontstaan aan het gedrag van beleggers, zoals de afkeer van verlies of modeverschijnselen die zichzelf in stand houden. Andere gelden dan weer enkel tijdens bepaalde fasen van de economie.

The Big Five

Value, Momentum, Size, Volatility en Quality vormen samen The Big Five. Professionele partijen spitsen hun aandacht meestal toe op deze vijf factoren, die over wetenschappelijke onderbouwing beschikken.

De eerste factor met bewezen reputatie is waarde. De Value-factor richt zich op ondergewaardeerde aandelen. Beleggers zijn vaak te pessimistisch over de kansen van aandelen die relatief goedkoop zijn in verhouding tot hun fundamentele kenmerken. Ondergewaardeerde aandelen zijn hierdoor vaak een goede belegging.

De tweede factor is momentum. Het speelt in op het koopgedrag van andere beleggers. Vaak ontdekken Value-beleggers in een vroeg stadium de werkelijke waarde van aandelen en als die gaan stijgen, springen momentumbeleggers op de rijdende trein. Het momentum-effect heeft minder van doen met een abstracte beleggerstheorie. Het maakt gebruik van het kuddegedrag van beleggers: zien kopen, doet kopen.

De meest eenvoudige factor is bedrijfsgrootte. De zogeheten Size-factor zet in op small-caps. De aandelen van kleine ondernemingen bieden een hoger rendement dan multinationals omdat ze door analisten minder intensief worden gevolgd. Ook is er minder geld voor nodig om de koers te doen bewegen. Dit verschijnsel staat in academische kringen te boek als het Small Firm Effect.

Volatility is als factor terug van weggeweest. Het zogeheten volatiliteitseffect verdween in de jaren vijftig van de radar, maar werd in de nasleep van de kredietcrisis herontdekt. In tegenstelling tot de gangbare opvatting staat laag volatiel niet gelijk aan laag rendement. Hoewel risico en rendement hand in hand gaan, behalen aandelen met een lage volatiliteit na verloop van tijd hogere rendementen dan aandelen met een hoge volatiliteit.

Kwaliteit is de jongste telg uit de reeks van vijf. Bij Quality ligt net als bij Low Vol de verklaring voor de hogere rendementen bij het irrationele gedrag van beleggers. Vooral beginners voelen zich aangetrokken tot populaire aandelen. Maar als het beursklimaat omslaat, worden die aandelen feller verkocht en hebben aandelen van kwaliteitsbedrijven met een sterke balans en een hoog rendement op eigen vermogen een streepje voor.

Uit de mode

De mode-industrie is niet duurzaam. Kledingstukken worden doorgaans zo gemaakt dat ze snel uit de mode zijn. Naast stilistische veroudering is er ook technische veroudering. Soms is kleding van zo’n lage kwaliteit dat het al na een paar wasbeurten pluist of zijn kleur verliest. Ideaal voor modebedrijven. De sector concurreert op prijs en op nieuwigheden.

Ook de financiële industrie is niet duurzaam. De kracht van langetermijnstrategieën wordt tenietgedaan door de vloek van het kortetermijndenken. Niet alleen sturen beursfondsen te veel op kortetermijnresultaten, door onze emoties en ons onvermogen om langetermijnresultaten op waarde te schatten, hechten we meer belang aan beloningen in het heden dan in de verre toekomst.