Beter Beleggen | De Dogs of the Dow in Europa

De naam zegt het al, The Dogs of the Dow is op maat geschreven van de Dow Jones, voluit Dow Jones Industrial Average geheten. De dividendstrategie stamt uit de tijd dat de indexfondsen van de Dow Jones per definitie dividend betaalden.

Spel van Dogs of the Dow

De theorie van de Dogs of the Dow wil dat je na de slotbel van de laatste handelsdag van het jaar de indexfondsen van de Dow Jones rangschikt op hun dividend. Van die lijst koop je voor gelijke bedragen daags na de jaarwisseling de tien aandelen met het hoogste dividendrendement en je houdt ze voor de rest van het jaar aan.

Bij de volgende jaarwisseling begin je opnieuw. Niet alleen worden bij deze gebeurtenis de aandelen met een te laag dividendrendement vervangen door de nieuwkomers in het rijtje van hoogste dividendrendementen, de posities worden ook weer in lijn gebracht, zodat elk aandeel bij aanvang van het nieuwe beleggingsjaar een gewicht heeft van 10%.

De spelregels zijn helder. Je weet van tevoren en op grond waarvan de aandelenportefeuille herschikt moet worden. De selectie resulteert telkens in een keur aandelen die het jaar voordien achterop zijn geraakt. Want hoe lager de koers, hoe hoger het dividendrendement. De gedachte achter de Dogs of Dow is dat die aandelen een inhaalslag zullen maken, waardoor een beter dan gemiddeld rendement lonkt.

Op maat van de Dow

Verliezers van het afgelopen jaar kopen en winnaars verkopen, is door de bank genomen een betere strategie dan andersom. Het leverde de Dogs of het Dow een aardige reputatie op. Hoewel de dividendstrategie op maat is geschreven van de indexfondsen van de Dow Jones, kun je de beleggingsstrategie loslaten op eender welke hoofdindex.

Bij de meeste beleggingsstrategieën maakt het niet uit wanneer je start, maar bij de Dogs of the Dow wordt nadrukkelijk gesteld dat je aan het begin van het kalenderjaar koopt. Als je de dividendstrategie toepast met Amerikaanse aandelen kun je eigenlijk op elk willekeurig moment beginnen. Op Wall Street zijn kwartaaldividenden de norm, in Europa daarentegen wordt het jaarlijkse dividend vaak in één of twee keer uitgekeerd.

Met Europese aandelen

Het gevolg is dat veranderingen in het dividendbeleid van Europese bedrijven traag naar de markt doorsijpelen. Dit euvel kun je ondervangen door rekening te houden met verwachte dividenden, maar dan doe je de theorie van de Dogs of the Dow geweld aan. Die gaat uit van de betaalbaarstelling en bedrijven die concessies moeten doen op hun dividenden, verzwijgen die informatie zo lang mogelijk. Het verlagen of schrappen van het dividend leidt vaak tot grote koersdalingen.

Als bedrijven concessies doen op hun dividendbeleid, ben je als belegger meestal te laat met verkopen, maar bij Europese aandelen al helemaal. Wanneer de markt vermoedt dat het dividend in gevaar is, dan drukt dat de beurskoers. En naarmate de frequentie van de dividendbetalingen hoger is, moeten bedrijven eerder kleur bekennen. Ergo, de periode met aanhoudende koersdalingen is korter en de aandelenpositie loopt minder averij op.

Proef op de som

Maakt het werkelijk verschil als je met de Dogs of the Dow halverwege het jaar begint? Paste je tussen 1996 en 2020 de dividendstrategie telkens toe aan het begin van het kalenderjaar, dan blik je terug op een samengesteld jaarrendement van 8,1%. Dat is 196 basispunten beter dan het jaargemiddelde van de Euro STOXX 50, de Europese hoofdindex.

Maar als het dividendrendement van 30 juni de doorslag geeft, dan stijgt in de periode van 25 jaar tot medio 2021 het gemiddelde jaarrendement naar 9,2%. Dat is 293 basispunten beter dan de Euro STOXX 50, oftewel 97 basispunten meer dan het jaarrendement van de standaardversie waarbij de aandelen bij elke jaarwisseling worden ververst.

Dogs in Europa

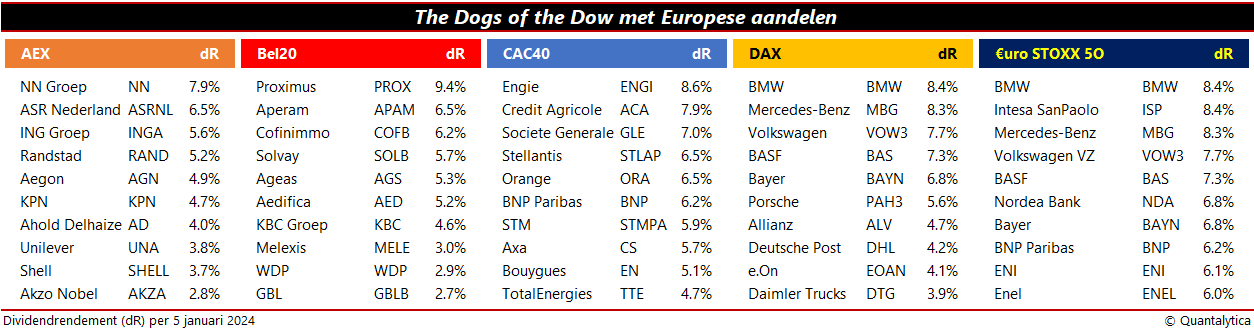

De tabel geeft de indexfondsen met het hoogste dividendrendement uit de AEX, BEL20, CAC40, DAX en de Euro STOXX 50.