Risicobeheersing | Low-vol blijft nuttige aanvulling

Risicovolle beleggingen leveren niet altijd een hoger rendement op. Dat wil niet zeggen dat beleggen in hoogvolatiele aandelen per definitie een slecht idee is. Er zijn tijden waarin aandelen die veelvuldig heen en weer schieten het beter doen dan de markt of dan aandelen met een lage volatiliteit. In bullmarkten met gematigde volatiliteit outperformen aandelen met een hoge beweeglijkheid, al doen ze het doorgaans minder goed.

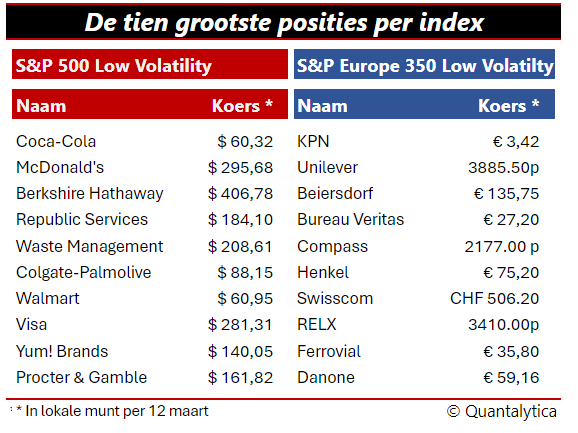

Laagvolatiele aandelen

Laagvolatiele aandelen zijn fondsen waarvan de koersen relatief weinig fluctueren. Low-vol-strategieën zijn een goede oplossing om het beleggingsrisico van aandelenportefeuilles te dempen zonder dat het echt ten koste gaat van het winstpotentieel. Het feit dat minder volatiele aandelenportefeuilles hogere rendementen boeken dan risicovollere, werd begin jaren zeventig al aangetoond. Toch wonnen laagvolatiele aandelen pas in de nasleep van de Grote Recessie (2007-2009) aan populariteit.

Low-vol, of beter gezegd het volatiliteitseffect, tart de fundamentele wetten van risico. Capital Asset Pricing Model is een evenwichtsmodel dat academici gebruiken om de verhouding tussen het risico en het rendement uit te leggen. In de kern beschrijft CAPM de relatie tussen risico en rendement. In theorie gaan risico en rendement hand in hand, maar hoe anders is de praktijk? De praktijk leert dat beleggers veelal niet beloond worden voor hun risicobereidheid.

Lees ook De psychologie achter het dividend

Volgens Bob Haugen (ontdekker van het volatiliteitseffect) is volatiliteit de meest simpele, meest lucratieve en meest miskende anomalie op de markt. De afwijking trok al in 1972 de aandacht van de wetenschap, beleggers ontdekten pas na de financiële crisis van 2007-2009 dat aandelenportefeuilles met kleine koersschommelingen hogere rendementen behalen dan portefeuilles met hoge volatiliteit.

Een afwijking van de anomalie

Tot aan de Grote Recessie was het aantal professionele partijen dat met de afwijking betere beleggingsresultaten wilde afdwingen beperkt. Veertig jaar lang negeerde de fondsenindustrie de anomalie; pas sinds 2011 kunnen ook particulieren doelgericht in laagvolatiele aandelen beleggen, via trackers. En het is alsof de duivel ermee speelde: bij de eerstvolgende forse correctie lieten laagvolatiele aandelen het afweten. Tot overmaat van ramp presteerden ze in de coronacrash niet alleen ondermaats, risicovolle (technologie)aandelen daalden bovendien minder hard dan low-vol. Ze outperformden zelfs de markt.

Lees ook Verhaal van de Week

Ook in de herstelbeweging van de coronacrash bleven laagvolatiele aandelen achter op de markt. De teleurstellende beursprestaties van low-vol-strategieën in 2020 was een direct gevolg van de handelingsbereidheid van centrale banken, overheden en hun eigen defensieve karakter. Wereldwijd verlaagden centrale banken de rente en verleenden overheden noodsteun opdat door covid-19 de economie niet tot stilstand zou komen. Vooral technologiebedrijven, die tot het risicovolle segment van de markt behoren, profiteerden hiervan. Het gemis aan aandelen van internetbedrijven, e-commerce en informatietechnologie kwam low-vol duur te staan.

Rendement low-vol

Ook nu rijzen bij beleggers twijfels of laagvolatiele aandelen zich in de toekomst kunnen onderscheiden. Low-vol rendeert op de lange termijn beter. In een opgaande markt stijgen ze minder hard dan hoog-volatiele aandelen, maar in een neergaande markt dalen ze doorgaans minder hard. Per saldo leidt dat tot een hogere opbrengst, deels door het effect van de samengestelde rente. Laagvolatiele aandelen betalen vaak dividend, wat minder het geval is bij defensieve aandelen.

Historisch gezien levert low-vol een relatief hoog rendement bij laag risico, dat maakt ze een nuttige aanvulling op elke portefeuille. Wel hebben rentebewegingen een grotere negatieve impact op de beurskoersen van laagvolatiele aandelen dan op hoogvolatiele aandelen. Als centrale banken binnenkort daadwerkelijk de rente verlagen, dan zal low-vol naar verwachting daarvan sterker profiteren dan high-vol.