Waarom moeilijk, als makkelijk ook kan? Met een fundamentele optelsom kan men snel en eenvoudig achterhalen of een belegging in een bepaald aandeel wel of niet de moeite loont.

In de praktijk van het midden- en kleinbedrijf wordt bij bedrijfsoverdrachten veelal gebruikgemaakt van ervaringsgetallen en vuistregels voor de waardebepaling van een onderneming. Vaak gaat het daarbij om formules als 5x de nettowinst en 1,5x de jaaromzet. Vuistregels zijn niet algemeen geldend, ze bieden wel houvast.

De waarde van beursgenoteerde ondernemingen wordt bepaald door de prijs van het aandeel, waarbij de beurskoers een indicatie is van de waarde vanuit de markt bekeken. De waarde van een bedrijf hangt af van tal van factoren, maar het rendement op geïnvesteerd vermogen is uiteindelijk waar het allemaal om draait.

Bij een bedrijfsovername is het cruciaal dat het toekomstige winstvermogen van de overnemende partij verbetert, wat vaak resulteert in een overnamebod boven de actuele koers om de zittende aandeelhouders te overtuigen. Zowel de koper als de verkoper heeft visies op de toekomstmogelijkheden van het onderliggende bedrijf.

Fundamentele analyse

De meeste beleggers maken bij het waarderen van een bedrijf gebruik van fundamentele analyse. Dat is een holistische benadering waarbij de intrinsieke waarde van aandelen wordt beoordeeld op basis van internationale, politieke en economische ontwikkelingen.

Als de marktwaarde lager is dan de berekende intrinsieke waarde, zijn de aandelen mogelijk ondergewaardeerd. Dit biedt beleggers de mogelijkheid om hoge winsten te boeken en een fraai rendement op geïnvesteerd vermogen te realiseren.

Het finale doel van de intrinsieke waarde is het bepalen van de veiligheidsmarge, die enerzijds fungeert als buffer tegen rekenfouten en tegenvallers in de markt. Anderzijds kan het verschil tussen de intrinsieke waarde en de marktwaarde worden gebruikt om het verwachte rendement te berekenen. Een grotere veiligheidsmarge betekent daarbij een groter winstpotentieel.

Alleen aandelen die onder hun intrinsieke waarde noteren, hebben door die onderwaardering een veiligheidsmarge. De ideale veiligheidsmarge hangt af van de risicobereidheid en draagkracht van de belegger. Als de marktprijs 25% onder de intrinsieke waarde ligt, lonkt een winstpotentieel van 33%, bij een veiligheidsmarge van 50% is dat zelfs 100%. Voorwaarde is wel dat de onderwaardering uit de markt kruipt.

Fundamentele optelsom

Als het vaststellen van de intrinsieke waarde een te complexe rekenoefening is, bestaat er een fundamentele optelsom waarmee u snel en eenvoudig kunt achterhalen of een belegging in een bepaald aandeel de moeite waard is. Deze vuistregel is ook te gebruiken als voorfilter.

De fundamentele optelsom is gebaseerd op het standaardgereedschap van aandelenanalisten: het dividendrendement, de koers-winstverhouding en het rendement op ingehouden winst. Door deze factoren te combineren, kan een belegger zich richten op laaggeprijsde aandelen met een hoog dividend en een hoge winstgroei.

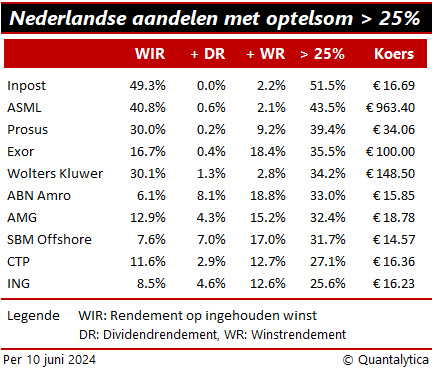

Omdat de perfecte combinatie een zeldzaamheid is, moet men niet zozeer keuzes maken als wel compromissen sluiten. Aandelen zonder dividend en uitzonderlijk hoge groei kunnen net zo interessant zijn als aandelen met een hoog dividend en matige groei. Aandelen waarvan de fundamentele optelsom hoger is dan 25% zijn in beginsel koopwaardig.

Lees ook De fundamentele optelsom

Het dividendrendement is het quotiënt van het dividend en de koers weergegeven als percentage. De omgekeerde koers-winstverhouding wordt ook wel winstrendement genoemd. Hier wordt de nettowinst gedeeld door de koers en met 100 vermenigvuldigd. Het rendement op ingehouden winst is een variant op het rendement op eigen vermogen.

Omdat het dividend wordt uitgekeerd, wordt het in mindering gebracht. Het restant is de winst die in het bedrijf blijft en aangewend wordt om verder te groeien. Dus in plaats van de nettowinst te delen door de boekwaarde, deelt u de ingehouden winst en vermenigvuldigt u de uitkomst met 100.

Omdat de omgekeerde koers-winstverhouding als percentage weergegeven wordt, kunt u de drie waarderingsmaatstaven optellen. Aandelen waarvan de som hoger is dan 25%, zijn een interessant begin.