Beter Beleggen | Beurscorrecties omzeilen en bullmarkten uitzingen

Niet dat er acuut gevaar dreigt, maar een gewaarschuwd mens telt voor twee. De vorige keer dat de VIX-index voor het eerst in vijf jaar onder de 12 punten stond, werden beleggers twee jaar daarna overvallen door de coronacrash. En de keer daarvoor door de kredietcrisis in 2008. Bij beide gelegenheden schoot de beruchte angstindex van de S&P500, dé beursgraadmeter van Wall Street, duizelingwekkend omhoog.

Lees ook Vijf Uber Cannibals

In de regel zijn aandelenmarkten om de drie tot vier jaar onderhevig aan een grotere correctie. Op Wall Street dateert de laatste van 2022. De S&P500 kende een cumulatieve lijdensweg, een salamicrash van 25,4%, als gevolg van de Russische invasie in Oekraïne, de stijgende energieprijzen, inflatie en renteverhogingen.

Mooie kans

Beurscorrecties zijn op zich een mooie kans om aandelen bij te kopen, maar ook sluwe beleggers worden niet blij van correcties van 15% of meer. Hoe je het wendt of keert, breed gedragen koersdalingen van die orde van grootte slaan altijd een bres in de waarde van beleggingsportefeuilles.

Wie een blik werpt op het beursgeweld in de 21ste eeuw, ziet dat aandelenkoersen sinds de millenniumwisseling vijf keer in hoge mate de speelbal zijn geweest van veronderstellingen, speculatie en emotie.

Vijf beurscorrecties

In het voorjaar van 2000 knapte de internetzeepbel. De richtinggevende S&P500 kelderde 49,1% en net op het moment dat de markt zich had hersteld, sloeg de Amerikaanse bankencrisis om in een heuse kredietcrisis die jarenlang nazinderde. De S&P500 zou uiteindelijk 57% inleveren, maar daarop volgde een jarenlange bull-run.

Bullmarkten sterven niet van ouderdom en militaire conflicten lokken op de financiële markten enkel grote beurscorrecties uit als zij ernstige gevolgen hebben voor de economie. Toch werd in 2018 de muur van zorgen door de handelsoorlog tussen de VS en China, de renteverhogingen van de Federal Reserve en de torenhoge waarderingen van Big Tech zo hoog dat de S&P500 ten lange leste een knieval deed van om en nabij de 20%.

Nog maar net bekomen werden beleggers begin 2020 opnieuw opgeschrikt, ditmaal door een serieuze beurscorrectie. Met dank aan de coronapandemie ging in minder dan vijf weken tijd 33,9% van de S&P500 in rook op. En tot slot de naargeestige salamicrash van 2022. De beklemmende uitwerking van oorlog, inflatiecijfers en renteverhogingen resulteerde bij de S&P500 in een daling van 25,4%.

Crashtest

Beleggers die niet terugdeinzen voor drawdowns van 90% hadden bij de millenniumwisseling ronduit moeten kiezen voor aandelen als Deckers Outdoor, Nvidia en Monster Beverage. De tien grootste stijgers realiseerden sindsdien (per 18 juni) een gemiddeld samengesteld rendement van 27,5%, maar niet iedereen beschikt over stalen zenuwen om tussentijdse koersdalingen van 76% te trotseren.

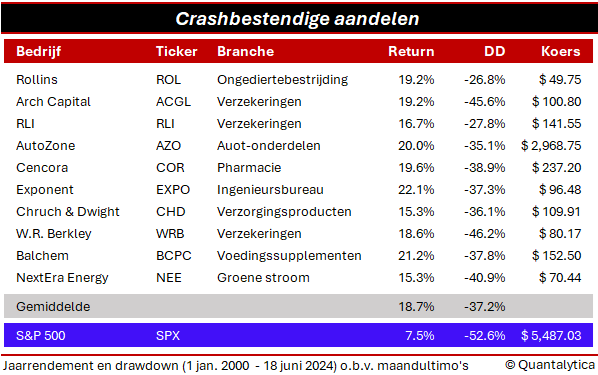

Om te achterhalen welke aandelen weerstand bieden aan het negatieve beursgeweld van grotere koersdalingen, onderwierpen we de indexleden van de S&P1500 aan een soort van crashtest. De S&P1500 is de verzamelindex van S&P500 (large-cap), de S&P MidCap 400 en de S&P SmallCap 600. In de crashtest werd nadrukkelijk stilgestaan bij het rendement en risico-aspect van de huidige indexleden. Enerzijds werd de maat genomen van het totaalrendement in de 21ste eeuw en anderzijds van het marktrisico, de volatiliteit en de drawdown.

In de crashtest komen de aandelen van Rollins, Arch Capital en RLI als beste uit de bus. De tien aandelen met de beste score harkten bij een gemiddelde drawdown van 37,2% een gemiddeld jaarrendement van 18,7% binnen. En dit alles bij een jaargemiddelde van 7,5% en een drawdown van 52,6% voor de S&P500.

Crashbestendige aandelen

De aandelen met de beste score kunnen gezien worden als crashbestendig. Zij zullen zich in de eerstvolgende beurscrisis enigszins aan het negatieve geweld kunnen onttrekken. Daarmee is niet gezegd dat zij geen grotere koersverliezen zullen lijden, maar in de onderzoeksperiode herstelden de aandelen in vrijwel elke beurscrisis sneller dan gemiddeld.