Beter Beleggen | Het dilemma van wisselkoersen

Het dividendrendement van aandelen kan oplopen tot tweecijferige percentages, maar omdat het vaak over kleine bedragen gaat, strijken veel beleggers het dividend op zonder erbij stil te staan. Toch leveren deze kleine geldsommen over de jaren heen een belangrijke bijdrage aan het beleggingsresultaat.

Het mooie van het dividend is dat het houvast biedt in onzekere tijden. Hoewel dividendaandelen geen ijzersterke bescherming bieden tegen crisismomenten, doen zij het tijdens een correctie vaak minder slecht dan gewone aandelen. Helaas betekent dat niet dat je er geen forse verliezen mee kan maken, maar als de winstuitkering stabiel blijft, ben je alvast verzekerd van rendement.

Meegroeien

Ook mooi is dat veel bedrijven het dividend laten meegroeien met de nettowinst. Onervaren beleggers denken al snel: ‘hoe hoger het dividend, hoe beter’, maar zo werkt het niet. Door de kracht van dividend op dividend is dividendgroei belangrijker dan dividendrendement. Als je aandelen koopt voor de langere termijn, dan ben je beter af met een dividendrendement van 3% en een dividendgroei van 9% dan omgekeerd.

Lees ook Complexe markt met onzekere factoren

Het effect van dividend op dividend werkt hetzelfde als de samengestelde rente. Bedrijven streven ernaar om elk jaar meer winst te maken en laten het dividend meegroeien met de nettowinst. In het kielzog daarvan zwelt ook het dividend aan en stijgt ten opzichte van de aankoopprijs het rendement.

Effect van wisselkoersen

Als je buiten de eurozone belegt, moet je het effect van wisselkoersen kunnen inschatten. Het valutarisico kan de opbrengst van je beleggingen volledig teniet doen. Een waardedaling van een valuta heeft dan een negatieve invloed op het rendement.

Als je tien jaar geleden in onze contreien aandelen kocht, streek je 50% meer dividend op dan ultimo 2023, op Wall Street is dat zelfs dubbel zo veel en in euro’s gemeten drie keer zo veel. Dat komt door het wisselkoerseffect van de dollar. Eind 2013 betaalde je €0,72 voor $1, tien jaar later €0,90. Voor de Amerikaanse dollar komt dat neer op een koersstijging van 25%.

Waardestijging

De waardestijging van de dollar sijpelt ook door in de opbrengst van Amerikaanse aandelen. In de lokale munt harkte de S&P500 in de periode van tien jaar tot ultimo 2023 een samengesteld rendement van 12% binnen. Europese beleggers in Amerikaanse aandelen realiseerden zelfs een jaargemiddelde van 14,5%, door de wisselkoersval van de euro tegenover de dollar.

Voor Amerikaanse beleggers die louter in Europa beleggen, is de waardedaling van de euro een aderlating. Voor hen daalt het samengestelde rendement van de STOXX Europe 600 van 6,6% naar 4,3%. Dat is een derde minder!

Big Mac-index

Op korte termijn zijn valuta’s afhankelijk van vraag en aanbod. Bij een grotere vraag dan aanbod stijgt de koers, wat appreciatie wordt genoemd. Als de rente in een land stijgt, wordt het aantrekkelijker om daar te beleggen, waardoor de wisselkoers stijgt.

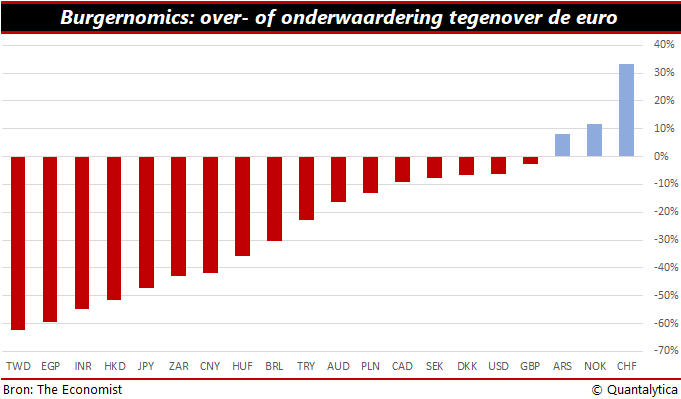

Het is een complexe exercitie om de effecten van valutaschommelingen in kaart te brengen. Factoren zoals monetair beleid, begroting, handelsbalans, economische groei en inflatie spelen hierbij een rol. Idealiter meet je de koopkrachtpariteit aan hand van goederen en diensten, maar je kan valuta’s ook analyseren middels de hamburgerprijs bij fastfoodketen McDonald’s. Het Britse zakenblad The Economist vergelijkt twee keer per jaar de prijs van een Big Mac in verschillende landen om te bepalen of de wisselkoers niet te hoog is. Het is een ludieke manier om de koopkracht van valuta’s te vergelijken.

De grafiek toont aan hand van de Big Mac-index de actuele over- of onderwaardering van valuta’s. De Zwitserse franc en de Taiwanese dollar zijn de uitersten tegenover de euro. Op den duur kan de onderwaardering een hefboom zijn en het rendement een boost geven. Andersom kan ook, maar sommige valuta’s zijn langdurig overgewaardeerd.