Sommige beleggers kiezen voor goedkope aandelen, anderen beleggen liever in groeibedrijven. Weer anderen vinden kwaliteit belangrijker. Veel beleggers maken op de een of andere manier gebruik van factoren, maar die zijn niet stationair.

Beleggen is geen exacte wetenschap, maar beleggers kunnen wel leren van citaten, gezegden en spreekwoorden om blunders te vermijden en het rendement te verhogen. In de beleggingsleer zijn de hoekstenen de lineaire relatie tussen risico en rendement, het belang van risicospreiding en de opvatting dat u de markt toch niet kunt verslaan. Maar de klassieke theorie is zo lek als een mandje.

Marktplaats voor risico

Effectenbeurzen zijn een marktplaats voor risico, niet voor goedkope aandelen, noch voor groeibedrijven. De beurs is een oord waar kopers en verkopers elkaar ontmoeten, waar vraag en aanbod van risicokapitaal samenkomen. Zonder risico is er geen markt. De beurs hoort waarde te creëren, terwijl de meeste beleggers geen idee hebben wat aandelen werkelijk waard zijn.

Academici hebben door de jaren heen, over lange tijdreeksen, factoren geïdentificeerd die geen interactie hebben met risico, maar die wel de verklaarde variantie vergroten. Factoren onthullen waarom beleggingsstrategieën al dan niet outperformen. Value (waarde), Size (bedrijfsgrootte), Momentum, Low Volatility (laagvolatiele aandelen) en Quality (kwaliteit) zijn de vijf stijlkarakteristieken die bewezen hebben dat ze het op termijn beter doen dan de markt.

Golvende economie

Punt is wel dat de economie in golven beweegt. Na hoogconjunctuur volgt een periode waarin de economische groei vertraagt, wat uitmondt in een recessie, waarna de cyclus zich herhaalt. In eerste instantie is er dan sprake van economisch herstel, waarna een nieuwe periode van hoogconjunctuur aanbreekt. Economische situaties zoals herstel, groei en recessie doen zich periodiek voor. De gemiddelde lengte van conjunctuurgolven schommelt tussen vijf en zeven jaar.

Het is aan de belegger om de inschatting te maken waar in de cyclus we zitten en de stijlfactoren te selecteren die goed zullen presteren. Factorbeleggen werd populair na de kredietcrisis van 2008, maar de basis werd al gelegd in wetenschappelijk onderbouwd onderzoek uit de jaren dertig, als gevolg van de Grote Depressie.

Cyclische natuur

Hoewel factoren duurzame bronnen van risico en rendement zijn, leert de praktijk dat het overrendement van stijlfactoren door de jaren heen niet stabiel is. Het ene jaar doen laag gewaardeerde aandelen het goed, het andere jaar de aandelen van groeibedrijven. Het jaar daarop zijn laagvolatiele aandelen in trek. Factorrendementen zijn cyclisch. Voor alles is een seizoen, factoren vormen daarop geen uitzondering.

De beleggingsomgeving is niet-stationair. Financiële markten deinen mee met de golfbeweging van de conjunctuur. In tegenstelling tot stationaire datasets, waar gemiddelde en variantie in de loop van de tijd constant blijft, vertonen niet-stationaire tijdreeksen dankzij prijsfluctuaties trends, variërende varianties en zelfs cycli.

Evolutie

Economische, ecologische en sociale krachten evolueren en het modelleren en voorspellen van tijdsafhankelijke rendementen is niet evident. Bovendien zorgen marktomstandigheden ervoor dat bepaalde factoren tijdelijk ondermaats presteren.

Sinds de coronacrash realiseerden de vijf belangrijkste aandelenfactoren, in een beursomgeving waarin de S&P 500 een jaargemiddelde van 22,9% heeft behaald, gemiddelde rendementen variërend tussen de 13,7% (Low Volatility) en 23,0% (Momentum). In de Grote Recessie en in het daaropvolgende herstel waren laagvolatiele aandelen nochtans de sterkhouders van de beurs.

Trends

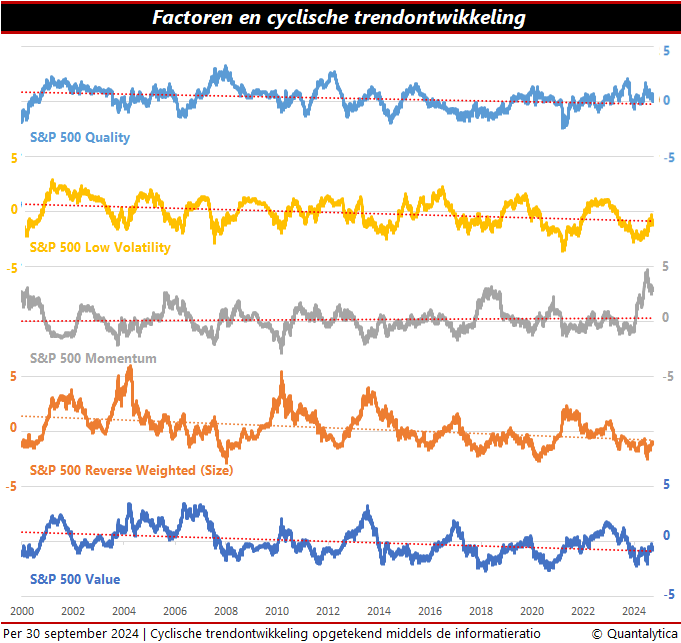

Het grafisch optekenen van rendementen helpt bij het herkennen van trends, het blootleggen van cyclische patronen kan ook aan de hand van de informatieratio. Deze ratio deelt het extra rendement door de tracking error. De informatieratio meet zo de beloning voor het genomen risico. Hoe hoger de ratio, hoe beter.

De ontwikkeling van de informatieratio legt ook trends bij factoren bloot. Een blik op die ontwikkeling toont enerzijds dat bij kwaliteit en momentum het overrendement op zijn retour is en anderzijds doet het koersverloop vermoeden dat laag risico, smallcaps en waarde-aandelen wellicht beter zullen presteren dan de markt.