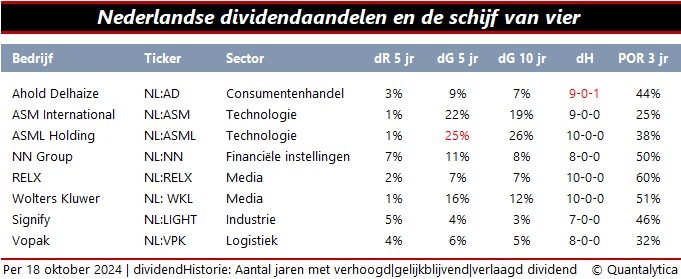

Beter Beleggen | Zes betrouwbare dividendbetalers van eigen bodem

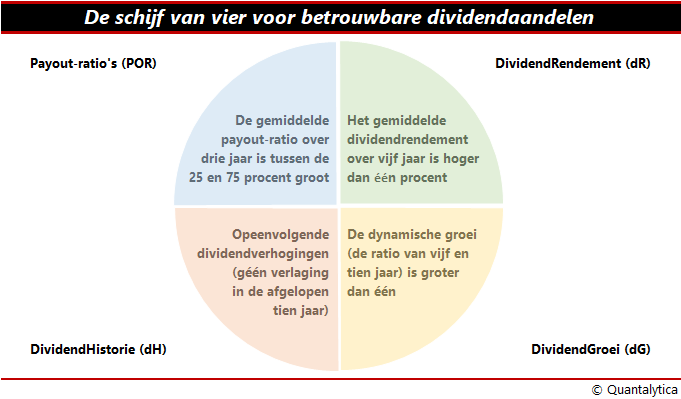

De richtlijnen van de schijf van vier zijn vergelijkbaar met de schijf van vijf voor gezonde voeding. De vier vakken omvatten selectiecriteria die u moeten helpen bij het herkennen van betrouwbare dividendbetalers.

De selectiecriteria van de schijf van vier zijn een totaalaanpak op maat om onder dividendaandelen het kaf van het koren te scheiden. Die criteria omvatten het dividendrendement, de dynamische groei van het dividend, de opeenvolgende dividendverhogingen en de gemiddelde payout-ratio.

De selectiecriteria

Om te bepalen welke bedrijven betrouwbare dividendbetalers zijn, worden de onderliggende aandelen op vier punten doorgelicht, waarvan de eerste is of ze dividend betalen.

- Dividendrendement (dR)

Het cumulatieve dividendrendement (de som van alle dividenden gedeeld door de beurskoers) over de voorbije vijf jaar bedraagt meer dan 1%. Op het eerste gezicht lijkt dat bijzonder weinig. Als het dividend zichtbaar groeit, dan zal ook de dividendrente (dividendrendement ten opzichte van de aanschafprijs) duidelijk stijgen.

- Dynamische dividendgroei (dG)

Het jaarlijkse dividend werd zowel de voorbije vijf als tien jaar verhoogd. De ratio van vijf tot tien jaar onderzoekt de dynamiek van het progressieve dividendbeleid. Het maakt de groeiversnelling van het dividend zichtbaar.

- Dividendhistorie (dH)

In de afgelopen tien jaar werd het dividend nooit verlaagd en bij voorkeur jaarlijks verhoogd of is het op zijn minst gelijk gehouden. Europa telt nauwelijks zogeheten dividendaristocraten die het dividend 25 jaar op rij hebben verhoogd, terwijl dit op Wall Street veel voorkomt. Voor de meeste Nederlandse aandelen is zelfs een periode van tien jaar te hoog gegrepen.

- Payout–ratio’s (POR)

De gemiddelde payout-ratio over de laatste drie jaar ligt tussen de 25 en 75%. Bedrijven met te royale dividenden, beperken zich in de keuzemogelijkheden van hun investeringsprojecten en hypothekeren mogelijk hun toekomst. Bij bedrijven met lage dividenden, loopt u het risico dat het management de belangen van de aandeelhouders negeert.

Te veel kandidaten

Indien er te veel kandidaten overblijven na het doorlichten van uw aandelen of een index, stel dan hogere eisen aan het criterium van de dynamische groei of historie. Zo kunt u bijvoorbeeld bepalen dat de aandelen met de hoogste dividendgroei de winstuitkering in het afgelopen vijf jaar telkens weer hebben verhoogd. Enkel bedrijven die hun zaken goed op orde hebben kunnen het dividend stelselmatig verhogen. Of scherp de eis ten aanzien van het dividendrendement aan. Hoe hoger het dividendrendement, hoe goedkoper het aandeel.

Verkopen is net zo belangrijk als kopen, maar hiervoor gelden geen harde eisen. Als aandelen niet langer voldoen aan de voorwaarden tot aankoop, dringt een verkoop zich op. Sommige aandelen voldoen na verloop van tijd opnieuw aan de aankoopvoorwaarden. Het feit dat een naam van de lijst verdwijnt, betekent niet automatisch dat het aandeel prompt een slechte investering is en stante pede verkocht moeten worden. Verkoopbeslissingen moeten geval per geval worden beoordeeld.

Betrouwbare dividendbetalers

Per 18 oktober 2024 voldoen slechts zes bedrijven uit de hoofdindex en de midkap aan de stringente richtlijnen van de schijf van vier, te weten: ASMI, NN Group, RELX, Signify, Vopak en Wolters Kluwer.

Wanneer we de teugels een beetje laten vieren, dan vervoegen Ahold Delhaize en ASML zich tot de selecte krans van hoofdaandelen. Ahold Delhaize telt negen opeenvolgende verhogingen van het dividend en de jongste verlaging dateert van tien jaar geleden. Strikt genomen is bij ASML de dynamische groeivoet een spelbreker, maar welk ander bedrijf laat zijn dividend met tweecijferige percentages groeien?

Eenzelfde versoepeling toegepast op de indexleden van de midkap levert op dit moment geen bijkomende namen op.