Beter Beleggen | Alfa, bèta, smartbèta en slimme alfa’s

Na de kredietcrisis van 2008 nam de interesse van fondsbeheerders voor Smart Beta (doelgerichte exploitatie van factoren) sterk toe en de vraag naar smartbèta’s (slimme bèta-strategieën) groeit nog steeds.

Bij sommige artikelen over smartbèta ontstaat al snel de indruk dat het om een nieuw fenomeen gaat. Wellicht omdat een consulent van Willis Towers Watson (Brits-Amerikaans adviesbureau voor pensioenfondsen en verzekeraars) de Engelstalige term in 2006 bedacht.

Eind jaren tachtig sprak men van aandelenkarakteristieken en stijlfactoren. Factoren vertellen waarom bepaalde beleggingsstrategieën het wel of juist niet beter doen dan de markt.

De basis van factorbeleggen werd in de jaren dertig al gelegd in gefundeerd academisch onderzoek, naar aanleiding van de Grote Depressie. Het specifieke gebruik van wetenschappelijke inzichten bij het samenstellen van aandelenportefeuilles staat ook bekend als Evidence Based Investing en Structured Alpha.

Iets als slim verkopen, is zo gek nog niet, maar de term smartbèta suggereert dat er ook domme indices bestaan.

Eerst bèta, dan alfa

De termen alfa en bèta deden zestig jaar geleden hun intrede in de beleggingsindustrie. In 1964 toonde William Sharpe met zijn evenwichtsmodel (Capital Asset Pricing Model, CAPM) aan dat er sterke correlatie bestaat tussen het rendement van een belegging en bèta, het marktrisico.

Bèta is een getal dat de relatieve volatiliteit van beleggingen weergeeft. Een bèta van 0,5 geeft aan dat een belegging half zo beweeglijk is als de gehele markt. Een bèta van 2 zegt dat het twee maal zo sterk schommelt.

Bèta is de facto een risico-indicator. Het meet de blootstelling aan het marktrisico van een belegging. Als de markt daalt en de bèta is kleiner dan 1, dan zal de belegging minder sterk dalen dan de markt. Is de bèta groter dan 1, dan daalt het harder dan de markt.

Op zijn beurt is alfa een getal dat laat zien of beleggingen het al dan niet beter hebben gedaan dan de markt als geheel. Als het getal positief is, dan presteerde de onderliggende waarde beter in vergelijking tot zijn referentiegraadmeter.

Alfa is een manier om het overrendement van beleggingen te meten, terwijl bèta ook wordt gezien als het rendement dat u kunt verdienen door passief de markt te bezitten.

Een eenvoudige manier om alfa te berekenen is om de opbrengst van de benchmark af te trekken van de totale winst, maar doorgaans wordt het succes van beleggingen beoordeeld aan hand van de Jensen-index.

In het Engels wordt die index Jensen’s Alpha genoemd. De Jensen-index borduurt voort op CAPM. Het meet risicopremies in termen van het marktrisico ten opzichte van de risicovrije rente. Verondersteld wordt dat beleggers tegen de risicovrije rentevoet kunnen lenen.

Smartbèta

Smartbèta-strategieën worden beschouwd als een relatief eenvoudige benadering om beter te doen of blootstelling te creëren aan beleggingsideeën of -thema’s, maar dan tegen lagere kosten dan bij actief beheer. Zij proberen de risico-rendementsverhouding van een gewone index te verslaan door factorpremies planmatig te exploiteren.

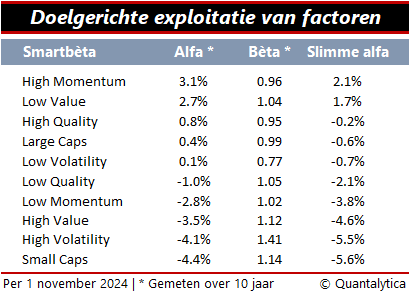

Wie naar de feiten kijkt, ziet dat in de voorbije tien jaar het rendement van smartbèta-strategieën fractioneel achterbleef op de markt. Om smartbèta’s effectief te kunnen gebruiken bij het beheer van beleggingsportefeuilles, is het belangrijk om te weten hoe u de risicogecorrigeerde rendementen kunt verbeteren.

Geen enkele smartbèta-strategie werkt onder alle marktomstandigheden. Lineaire regressievergelijkingen kunnen u wel helpen bij de selectie van smartbèta. In een lineaire regressievergelijking is alfa het snijpunt van de rechte lijn op de verticale as, bèta de richtingscoëfficiënt van die rechte lijn.

Slimme alfa

Het positieve verschil van de geannualiseerde alfa en bèta wordt in de literatuur aangeduid als slimme alfa, het slimmere broertje van smartbèta. Slimme bèta-strategieën genereren alfa en slimme alfa’s helpen bij u de keuze van uw smartbèta. Hoe hoger de slimme alfa, hoe groter het potentieel aan toekomstige winst.