Van Noord-Korea, Catalonië en de recordlengte van de besprekingen voor de vorming van een Nederlandse coalitieregering tot terroristische aanslagen, 2017 maakt een verre van kalme indruk. Toch is dit voor de aandelenbeurs een van de rustigste jaren ooit. De VIX, die de verwachte volatiliteit van de Amerikaanse aandelenmarkt meet, staat al het hele jaar op de laagste stand ooit. De S&P 500 van de VS steeg dit jaar elke maand. De Nederlandse aandelen daalden in heel oktober maar op zes dagen met meer dan -1% – het minst volatiele jaar sinds 1980 als we op deze maatstaf afgaan.[i] Maar velen beschouwen deze rust als de voorbode van een correctie. Verschillende deskundigen hebben gewaarschuwd dat er een op handen is en waarschuwen ons om ons erop voor te bereiden. Maar zo werken markten niet. Correcties zijn volledig willekeurig: een correctie is nu net zo waarschijnlijk of onwaarschijnlijk als op elk ander moment. Daarom denken we dat het onmogelijk is om correcties herhaaldelijk nauwkeurig te voorspellen. Volgens ons richten beleggers die het toch proberen uiteindelijk meestal meer kwaad dan goed aan.

Van Noord-Korea, Catalonië en de recordlengte van de besprekingen voor de vorming van een Nederlandse coalitieregering tot terroristische aanslagen, 2017 maakt een verre van kalme indruk. Toch is dit voor de aandelenbeurs een van de rustigste jaren ooit. De VIX, die de verwachte volatiliteit van de Amerikaanse aandelenmarkt meet, staat al het hele jaar op de laagste stand ooit. De S&P 500 van de VS steeg dit jaar elke maand. De Nederlandse aandelen daalden in heel oktober maar op zes dagen met meer dan -1% – het minst volatiele jaar sinds 1980 als we op deze maatstaf afgaan.[i] Maar velen beschouwen deze rust als de voorbode van een correctie. Verschillende deskundigen hebben gewaarschuwd dat er een op handen is en waarschuwen ons om ons erop voor te bereiden. Maar zo werken markten niet. Correcties zijn volledig willekeurig: een correctie is nu net zo waarschijnlijk of onwaarschijnlijk als op elk ander moment. Daarom denken we dat het onmogelijk is om correcties herhaaldelijk nauwkeurig te voorspellen. Volgens ons richten beleggers die het toch proberen uiteindelijk meestal meer kwaad dan goed aan.

In veel artikelen wordt nogal vaak en losjes met de term “correctie” gestrooid. Sommigen gebruiken de term correct en beschrijven correcties als korte, scherpe, door sentiment veroorzaakte dalingen van rond de -10% procent of meer, die ook snel weer eindigen. Anderen hebben het, als ze van een “correctie” spreken, eigenlijk over een “bearmarkt”: een diepere, langere, door fundamentelere oorzaken gedreven daling van -20% of meer. Dit onderscheid is belangrijk. Omdat bearmarkten meestal langer duren, hardnekkiger zijn,duidelijk te herkennen en fundamentele oorzaken hebben, is het mogelijk om ze te zien aankomen en de schade te beperken. Bij correcties, die kort en hevig zijn, is dat niet zo gemakkelijk. Tegen de tijd dat je je realiseert dat je in een correctie zit, is die waarschijnlijk alweer bijna voorbij, wat verkopen riskant maakt.

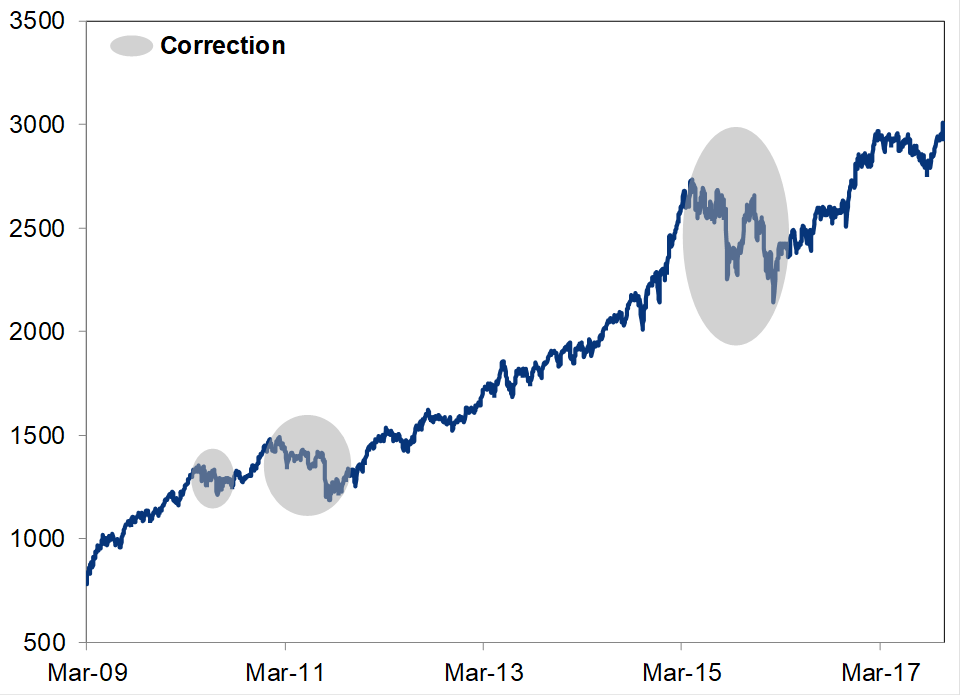

De korte duur van correcties zou geen probleem zijn als ze voorspelbaar waren. Als we bijvoorbeeld de gemiddelde tijd die verstrijkt tussen twee correcties in, als aanwijzing zouden kunnen gebruiken voor de timing van de volgende. Maar zo werkt het dus niet. Correcties zijn willekeurig: ze kunnen op elk moment beginnen, door elke willekeurige oorzaak of zelfs zonder enige aanwijsbare oorzaak. Deze bullmarkt begon in 2009. Nederlandse beleggers beleefden een correctie in 2010, nog een in 2011 en daarna geen enkele meer tot de jaren van 2015 t/m 2016. Volkomen willekeurig! Het zou fantastisch zijn als correcties volgens een schema kwamen en gingen, maar dat doen ze nu eenmaal niet. Wij denken dat het verstandig is om er rekening mee te houden dat er een correctie kan optreden, maar niet om te proberen die te timen, maar om u erop voor te bereiden om die correctie uit te zitten als ze komt.

Waarom uitzitten? Omdat het echte risico van correcties niet is om er een mee te maken, maar om uzelf in de voet te schieten bij uw pogingen om de correctie te ontlopen. Het is een complexe beslissing. Wanneer stapt u uit? Wat houdt u in uw portefeuille als u uitstapt? En wanneer stapt u weer in? Zult uw werkelijk in staat zijn om te bepalen wanneer de koers de hoogste top of het diepste dal heeft bereikt?

Wij kennen niemand die al deze vragen consequent correct heeft beantwoord. De neiging om te verkopen is het sterkst als een correctie de bodem nadert – dan daalt de markt immers snel en willen beleggers liever vandaag dan morgen uitstappen. Maar dat is precies het verkeerde moment om te verkopen, omdat u daarmee uw verlies vastlegt en het uzelf onmogelijk maakt om te profiteren van het komende herstel. Om de ‘ride up’ te halen moet u bereid en in staat zijn om weer in te stappen op het moment dat het spreekwoordelijke bloed door de straten loopt – en de meeste mensen niet willen kopen. Ze wachten liever op het moment dat alle seinen op groen staan (en dat nooit komt). Transactiekosten en mogelijke belastingimplicaties maken het allemaal nog ingewikkelder. Maar de beste manier om de schade beperkt te houden is het hoofd koel houden en stil blijven zitten. De uitdaging is voor de meesten om de duikvlucht te verdragen zonder de schietstoel te gebruiken voordat de weg terug naar boven begint.

Correcties zijn niet leuk, maar ze zijn snel voorbij. Uiteindelijk komen ze neer op wat kortstondige turbulentie tijdens de reis omhoog van een bullmarkt. Langetermijnbeleggers in actief vermogen hoeven deze hobbels in de weg niet te vrezen. Dat wordt door deze bullmarkt duidelijk geïllustreerd. De zes correcties daarop varieerden in duur en omvang, maar geen daarvan kon de totale stijging tegenhouden. Markten zijn veerkrachtig, maken snel korte metten met valse angsten en hernemen hun tocht omhoog.

Bewijsstuk 1: Correcties op de huidige bullmarkt

Bron: FactSet, vanaf 7/11/2017. MSCI World Index met netto dividenden, 9/3/2009 – 31/10/2017.

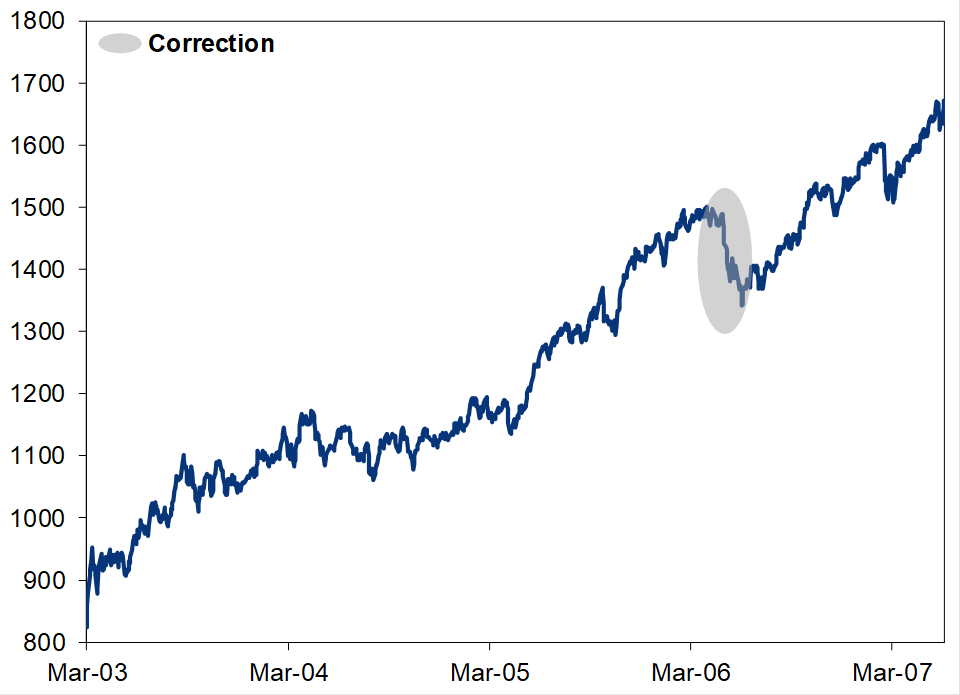

Hetzelfde geldt voor bullmarkten in het verleden – willekeurig getimede korte dalingen blijken uiteindelijk niet meer dan een dipje in een langere stijgende trend.

Bewijsstuk 2: Correctie in de bullmarkt in het midden van de jaren 0

Bron: FactSet, vanaf 09/11/2017. MSCI World Index met nettodividenden, 12/3/2003 – 15/6/2007.

Correcties zijn een actueel onderwerp nu de markt regelmatig nieuwe toppen bereikt. Elke financiële redacteur wil graag het bereiken van de top aankondigen. Maar dat is de verkeerde manier om na te denken over positionering. In onze ervaring wordt het op zijn vroegst pas drie maanden na dato duidelijk dat de markt de top heeft bereikt. Het kost tijd om gegevens te verzamelen en in te zien dat fundamentals en niet het sentiment de aandelen doen dalen en een onderschat potentieel hebben om dit te blijven doen. Wanneer u zich dit realiseert, trapt u misschien niet in de val van verkoop midden in een correctie, waardoor u het herstel en de overgebleven bullmarketwinst mist.

Fisher Investments Nederland is de Nederlandse tak van Fisher Investments Europe Limited, een volledige dochteronderneming van Fisher Investments. Fisher Investments is een onafhankelijke, particuliere vermogensbeheerder. Fisher Investments Europe delegeert het portefeuillebeheeractiviteiten aan zijn moedermaatschappij. Dit artikel geeft de standpunten, inzichten en commentaren van redactiemedewerkers van Fisher Investments weer, die op elk moment onaangekondigd kunnen veranderen. De weergegeven marktgegevens dienen louter ter illustratie en informatie. Niets in dit artikel kan worden uitgelegd als beleggingsadvies of een aanbeveling om een effect te kopen of verkopen, noch als een bewijs dat een specifieke transactie of beleggingsstrategie geschikt is voor een bepaald persoon.

[i]Bron: FactSet, vanaf 7/11/2017. 31/12/1979 – 31/10/2017.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland