In de financiële media leest Fisher Investments Nederland vaak dat het lot van de aandelenmarkten afhankelijk zou zijn van de rente. Vaak gaat de gedachtegang daarbij als volgt: Een stijgende rente is slecht voor aandelen en dalende rentetarieven zijn juist gunstig. Klinkt leuk misschien, maar wij zien hier één probleem: er bestaan geen data die deze vuistregel bewijzen. Hoewel renteschommelingen (en de geruchten daaromheen) het sentiment tijdelijk flink kunnen opschudden, geloven we niet dat ze het aandelenrendement over de langere termijn kunnen beïnvloeden.

Volgens de redenering achter de krantenkoppen die Fisher Investments Nederland leest, zouden aandelen worden beïnvloed door de rente doordat de contante waarde van de toekomstige winst in de aandelenkoersen is verwerkt. Als we berekenen wat die toekomstige winst vandaag de dag waard is, gebruiken we de rente – om de tijdswaarde van geld weer te geven (een euro van nu is namelijk meer waard dan een euro in de toekomst).[i] Hoe lager de rente, hoe hoger de contante waarde van toekomstige winst, en vice versa. Als deze theorie steekhoudt, zou een hogere rente als een molensteen om de nek van aandelen hangen – vooral bij de aandelen van snelgroeiende bedrijven, die naar verwachting het grootste deel van hun winst in de toekomst gaan realiseren.

Maar onze ervaring is dat de werkelijkheid niet altijd netjes volgens de theorie verloopt. Kijk maar naar de afgelopen twee jaar, waarin de rente in de ontwikkelde landen in de hoogte is geschoten.[ii] In de eerste helft van 2022 hadden wereldwijde aandelen weliswaar te lijden doordat er werd vooruitgelopen op een hogere rente – en er speelden nog andere problemen, waaronder een oorlog en de inflatie (brede prijsstijgingen), waardoor het sentiment een knauw kreeg en de koersen in een duikvlucht terechtkwamen. Maar de aandelenmarkten zetten later in 2022 weer een herstel in en stonden eind 2023 op recordhoogte.[iii] Nadat het sentiment de eerste klap had geïncasseerd, vormde de stijgende rente geen obstakel meer voor het herstel, zo leert de ervaring van Fisher Investments Nederland. De uitgebreide economische krimp die veel commentatoren voorspelden, bleef namelijk uit, en de markten richtten zich weer op de toekomst.

Zo schoot de Duitse 10-jaarsrente bijvoorbeeld omhoog van -0,18% begin 2022 naar 2,98% eind oktober 2023, om het jaar vervolgens op 2,00% af te sluiten.[iv] Ook in andere eurolanden ontwikkelde de rente op staatsobligaties zich in een vergelijkbare richting en orde van grootte.[v] Aandelen uit de eurozone bereikten eind september 2022 een dieptepunt en stonden in december 2023 36,3% hoger op een nieuw hoogterecord.[vi] Uit de ervaringen van Fisher Investments Nederland met de Britse en Amerikaanse markten tekent zich een vergelijkbaar beeld af. Hoewel de Britse 10-jaarsrente van 0,97% opklom tot 4,74% in augustus 2023, bereikten Britse aandelen al hun dieptepunt in oktober 2022, om 2023 na een stijging van 19,0% af te sluiten op recordhoogte.[vii] De Amerikaanse 10-jaarsrente liep van 1,51% op naar het recente hoogtepunt van 4,99% in oktober 2023 – ook in dit geval was de S&P 500 al een jaar eerder over zijn dieptepunt heen en stond de index op de voorlaatste dag van 2023 36,5% in de plus.[viii] De Amerikaanse NASDAQ 100 – vol snelgroeiende bedrijven die het zogenaamd slecht zouden doen als de rente stijgt – deed het nog beter en piekte in december 2023 op 59,8% boven het dieptepunt van oktober 2022.[ix]

Toegegeven, de koersen schommelden fors in de tussentijd, en de rente en de aandelenkoersen bewogen af en toe inderdaad in tegengestelde richting. Soms vielen ook de keerpunten samen. We willen dat niet wegwuiven en het is niet vergezocht om te stellen dat renteschommelingen inderdaad gevolgen hadden voor het sentiment jegens aandelen in 2022 en 2023. Maar een door sentiment gedreven fenomeen, zoals Fisher Investments Nederland de laatste twee jaar ziet, verschilt wezenlijk van een blijvende, fundamentele relatie.

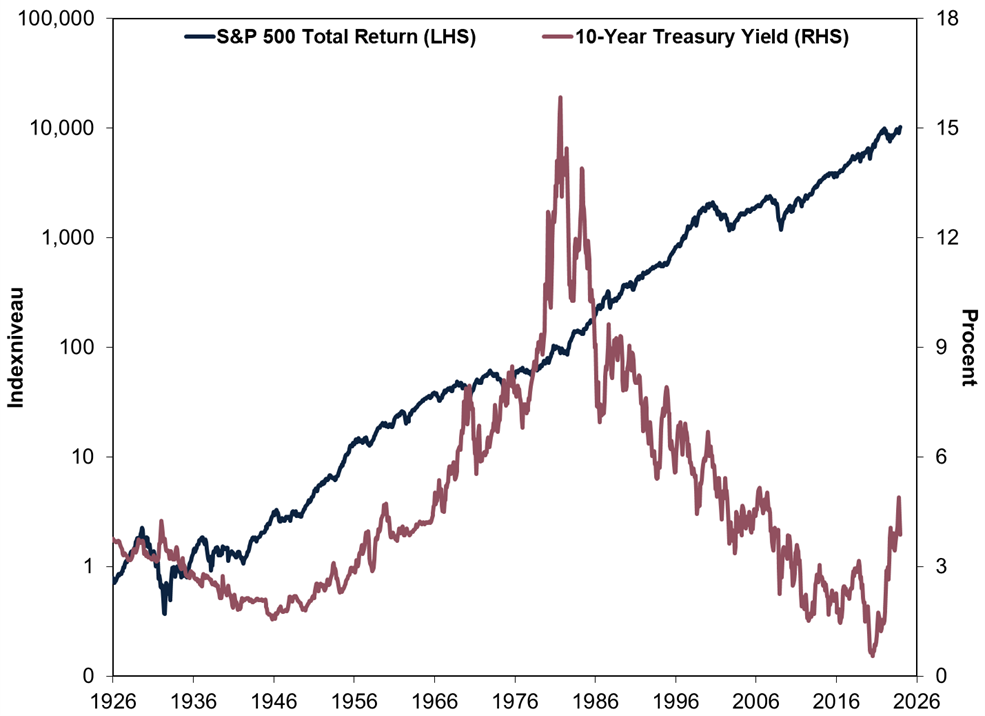

Daarbij helpt het om naar de lange termijn te kijken. Op basis van cijfers over de VS, die we gebruiken omdat ze bijna een eeuw teruggaan in de tijd, zien we in figuur 1 dat er geen duidelijke correlatie bestaat tussen het rendement van de S&P 500 (blauw) en de Amerikaanse 10-jaarsrente (bruin). Soms zakken de aandelenkoersen wanneer de obligatierente oploopt, zoals in 1931-32 gebeurde ten tijde van de Grote Depressie. Op andere momenten zitten aandelen in de lift terwijl de rente terugloopt. Dat was het geval in de jaren 90. En er zijn tijden waarin ze beide tegelijkertijd teruglopen (bijvoorbeeld in 2000 tot 2003) of samen stijgen (zoals in 2021). Uit ons onderzoek blijkt dat er geen sterke correlatie bestaat.

Figuur 1: Aandelen zijn over de lange termijn gestegen, ongeacht wat de rente heeft gedaan

Bron: FactSet, per 11-01-2024. Totaalrendement van de S&P 500 en Amerikaanse 10-jaarsrente, december 1925 t/m december 2023. Weergegeven in USD. Schommelingen in de wisselkoers tussen de dollar en de gulden kunnen leiden tot hogere of lagere beleggingsrendementen. De linker-as is in logaritmische schaal met basis 10, waarmee we procentuele veranderingen incrementeel weergegeven hebben.

Dit is wat ons betreft geen mysterie: aandelen en obligaties hebben nu eenmaal verschillende drijfveren. De ervaring van Fisher Investments Nederland met aandelen leert dat de rente veel minder belangrijk is dan de bedrijfswinsten over de komende drie tot dertig maanden ten opzichte van de verwachte cijfers. Renteschommelingen zijn slechts een van de vele factoren die de winstcijfers van beursgenoteerde ondernemingen beïnvloeden – en dan ook nog eens een marginale factor, wat ons betreft. Ze hebben met name gevolgen voor rentegevoelige sectoren als vastgoed, financiële instellingen en nutsbedrijven; maar deze segmenten beslaan ook niet de hele markt.[x] Aan de andere kant zijn de inflatie en de inflatieverwachtingen de belangrijkste drijfveren achter obligaties. Uit onze analyse blijkt dat obligaties, net als aandelen, gedreven worden door vraag en aanbod. En de vraag is erg afhankelijk van de ontwikkeling van het inflatiecijfer – beleggers verstrekken een lening aan een emittent in de vorm van een obligatie, en de rente die ze daar voor vragen, hangt ook af van de koopkracht die ze verwachten te verliezen over de looptijd van de obligatie in kwestie.

Volgens ons wordt het effect van de rente op aandelen over het algemeen schromelijk overdreven. In werkelijkheid zijn aandelen niet afhankelijk van renteschommelingen, zo blijkt uit de ervaringen van Fisher Investments Nederland met de markten.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] “Discounted Cash Flow (DCF) Explained With Formula and Examples,” Jason Fernando, Investopedia, 06-11-2023.

[ii] Bron: FactSet, per 11-01-2024. Gebaseerd op de rente op Amerikaanse, Britse, Franse, Italiaanse, Nederlandse en Spaanse staatsobligaties met een looptijd van 10 jaar.

[iii] Bron: FactSet, per 11-01-2024. Gebaseerd op het rendement van de MSCI World Index met netto-dividenden, 31-12-2021 t/m 31-12-2023. Weergegeven in euro

[iv] Bron: FactSet, per 11-01-2024. Duitse 10-jaarsrente, 31-12-2021 t/m 31-12-2023.

[v] Zie toelichting ii.

[vi] Bron: FactSet, per 11-01-2024. Rendement van de MSCI EMU Index met nettodividenden, 31/12/2021 t/m 31/12/2023. Weergegeven in euro.

[vii] Bron: FactSet, per 11-01-2024. De Britse 10-jaarsrente en het rendement van de MSCI UK Investable Market Index met bruto-dividenden, 31-12-2021 t/m 31-12-2023. Gepresenteerd in ponden. Schommelingen in de wisselkoers tussen het pond en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

[viii] Bron: FactSet 11-01-2024. Amerikaanse 10-jaarsrente en het totaalrendement van de S&P 500 Index, 31-12-2021 t/m 31-12-2023. Weergegeven in dollar. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

[ix] Bron: FactSet, per 11-01-2024. Totaalrendement NASDAQ 100 Index, 31-12-2021 t/m 31-12-2023. Weergegeven in dollar. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

[x] Bron: FactSet, per 11-01-2024. Gebaseerd op de sectorwegingen in de MSCI World Index.

- De ervaringen van Fisher Investments Nederland met de inkoop van eigen aandelen

- De ervaringen van Fisher Investments Nederland met seizoensinvloeden

- De ervaringen van Fisher Investments Nederland met marktvolatiliteit en hoe daarmee om te gaan

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland