Zet uzelf schrap voor een winter van onvrede en ongenoegen. Dat is een waarschuwing die de laatste weken wereldwijd in alle financiële commentaren naar voren komt, aangezien Europa en het Verenigd Koninkrijk (VK) dit najaar te maken hebben met hoger dan normale aardgas- en elektriciteitsprijzen, en kampen met lage reserves voor de winter, waarin de behoefte aan verwarming doorgaans leidt tot een hoger elektriciteitsverbruik.  Veel commentatoren waarschuwen dat dit niet alleen de financiën van huishoudens onder druk zal zetten, maar ook de economische productie zal schaden. Sommigen verwijzen naar de beruchte driedaagse werkweek in het VK in het midden van de jaren zeventig van de vorige eeuw, die voortvloeide uit de rantsoenering van elektriciteit en de negatieve economische gevolgen ervan. Anderen wijzen op de invloed van de hoge energieprijzen op de productiekosten en waarschuwen dat fabrieken in heel Europa en het VK daardoor de productie zouden moeten terugschroeven. Toen twee Britse meststoffabrieken in september tijdelijk sloten, waarschuwden veel commentatoren dat dit slechts het topje van de ijsberg was. Volgens Fisher Investments Nederland is het zeer aannemelijk dat de hoge elektriciteitsprijzen een economisch effect zullen hebben. Toch zijn er ook genoeg redenen om te denken dat de effecten waarschijnlijk niet zo groot zullen zijn als veel commentatoren die we volgen suggereren. In eenvoudige woorden gezegd: de Britse en Europese economieën hebben zich in de loop der jaren aanzienlijk ontwikkeld, waarbij meer groei is gegenereerd en tegelijkertijd minder elektriciteit is verbruikt. Dit maakt de landen volgens ons economisch weerbaarder tegen hoge prijzen, iets dat onvoldoende wordt ingezien.

Veel commentatoren waarschuwen dat dit niet alleen de financiën van huishoudens onder druk zal zetten, maar ook de economische productie zal schaden. Sommigen verwijzen naar de beruchte driedaagse werkweek in het VK in het midden van de jaren zeventig van de vorige eeuw, die voortvloeide uit de rantsoenering van elektriciteit en de negatieve economische gevolgen ervan. Anderen wijzen op de invloed van de hoge energieprijzen op de productiekosten en waarschuwen dat fabrieken in heel Europa en het VK daardoor de productie zouden moeten terugschroeven. Toen twee Britse meststoffabrieken in september tijdelijk sloten, waarschuwden veel commentatoren dat dit slechts het topje van de ijsberg was. Volgens Fisher Investments Nederland is het zeer aannemelijk dat de hoge elektriciteitsprijzen een economisch effect zullen hebben. Toch zijn er ook genoeg redenen om te denken dat de effecten waarschijnlijk niet zo groot zullen zijn als veel commentatoren die we volgen suggereren. In eenvoudige woorden gezegd: de Britse en Europese economieën hebben zich in de loop der jaren aanzienlijk ontwikkeld, waarbij meer groei is gegenereerd en tegelijkertijd minder elektriciteit is verbruikt. Dit maakt de landen volgens ons economisch weerbaarder tegen hoge prijzen, iets dat onvoldoende wordt ingezien.

Bij het bestuderen van de wereldwijde economische geschiedenis hebben wij – en veel andere onderzoekers – geconstateerd dat landen vaak een gelijksoortig ontwikkelingspatroon doormaken: eerst ontwikkelen ze zich van landbouw naar industrie, vervolgens naar diensten en uiteindelijk naar hoogwaardige technologische diensten. Het VK was de eerste economie die deze ontwikkeling doormaakte, dankzij de industriële revolutie in de 19e eeuw. Amerika volgde op de voet, en beide landen maakten in de eerste helft van de 20e eeuw een bloeiperiode door als industriële economieën, ook al werd deze onderbroken door twee wereldoorlogen. Uit de historische analyse van Fisher Investments Nederland blijkt dat noch de Suez-crisis, noch de aanvallen op het VK tijdens de Tweede Wereldoorlog ten koste zijn gegaan van de enorme industriële capaciteit van het VK.

In de tweede helft van de 20e eeuw begon het economisch belang van de dienstensector toe te nemen. Het bankwezen, de detailhandel, de reis- en vrijetijdsbranche en talrijke andere sectoren floreerden. Toch speelde in de jaren zeventig, toen de wereld een energiecrisis doormaakte als gevolg van het olie-embargo door de Arabische landen, de industrie nog steeds een grote rol in de Britse economie. Aan het begin van dat decennium vertegenwoordigde de industriële productie meer dan een vierde van de bruto toegevoegde waarde (BrTW), wat één manier is waarop overheden de nationale economische productie meten (het is nauw verwant aan het begrip bruto binnenlands product, ofwel het bbp).[i] In het algemeen is er veel meer energie nodig om een fabriek en haar vele assemblagelijnen te laten draaien dan om de lichten in een winkel aan te houden en de computers bij een bank te laten draaien. We zijn het daarom eens met degenen die van mening zijn dat de industrie gevoeliger is voor hoge elektriciteitsprijzen dan de dienstensector. En vanuit dat oogpunt was de Britse economie in de jaren zeventig van de vorige eeuw behoorlijk kwetsbaar.

Maar de tijden zijn sindsdien duidelijk veranderd. In 2019, vóór de COVID-lockdowns (om vertekening als gevolg van deze belangrijke gebeurtenis te voorkomen), vertegenwoordigde de industrie slechts 9,7% van de Britse BrTW.[ii] De dienstensector nam daarentegen 79,3% voor zijn rekening, een aanzienlijke stijging ten opzichte van de 59,1% in 1970.[iii] Opgemerkt zij dat hierbij gebruik is gemaakt van gegevens van de Verenigde Naties – de cijfers van de Wereldbank, die sinds halverwege de jaren negentig worden verzameld, zullen afwijken als gevolg van de verschillende methoden die de organisaties hanteren. Geen van beide organisaties is in onze ogen beter dan de andere. Fisher Investments Nederland gebruikt de cijfers van de Verenigde Naties eenvoudigweg omdat hun gegevens over de industriële productie voor alle grote landen het verst teruggaan in de tijd. Maar voor welke cijfers ook wordt gekozen, ze geven allemaal aan dat de dienstensector in de afgelopen 50 jaar de boventoon is gaan voeren, en ze zijn allemaal gebaseerd op vergelijkbare meetmethoden voor de totale BrTW en het bbp.

Pas vanaf 1990, toen het Internationale Energieagentschap gegevens begon te verzamelen, beschikken we over betrouwbare gegevens over het elektriciteitsverbruik. Op dat moment bestond de Britse economie nog steeds voor 18,4% uit industriële productie en voor 68,1% uit dienstverlening.[iv] Voor elk terawattuur (TWh) elektriciteit dat dat jaar werd verbruikt, genereerde het VK een bbp van $5,7 miljard, gemeten op basis van de dollarkoers in 2015 (die we gebruiken om de resultaten in de landen die we hebben onderzocht te normaliseren).[v] In 2019, het laatste jaar waarover we gegevens ter beschikking hebben, steeg dit fors tot $9,7 miljard aan voor inflatie gecorrigeerde productie per TWh verbruikte elektriciteit.[vi] In absolute cijfers is het elektriciteitsverbruik in het VK sinds 2005 gedaald, terwijl de economische productie is toegenomen.[vii] Volgens ons wijst dit alles er sterk op dat het VK meer ingebouwde veerkracht heeft tegen stroomtekorten dan veel commentatoren willen doen geloven.

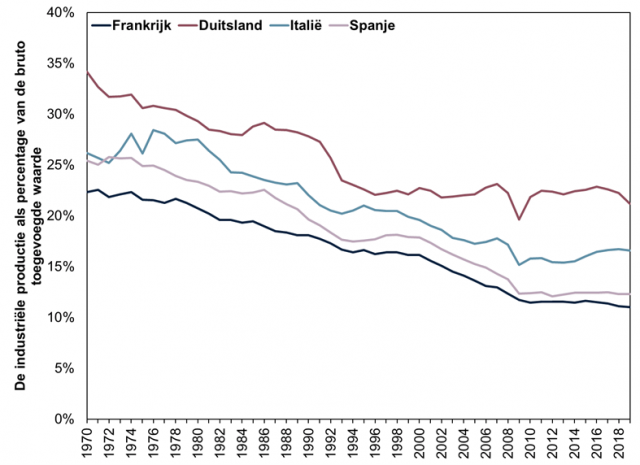

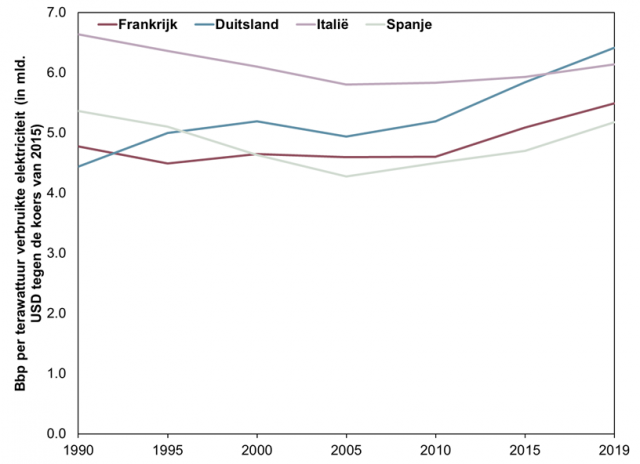

Soortgelijke trends zijn zichtbaar in de vier grootste economieën van de eurozone (Duitsland, Frankrijk, Italië en Spanje), zij het in verschillende mate. In Bijlage 1 wordt de ontwikkeling getoond van de rol die de industrie sinds 1970 heeft gespeeld in de economie van deze landen. In alle vier de landen is het economisch belang van de industrie sinds 1970 afgenomen, hoewel die langs verschillende wegen is verlopen. Met name sinds de mondiale financiële crisis van 2008–2009 en de schuldencrisis in de eurozone aan het begin van de jaren 2010, zijn de verschillen tussen deze landen groter geworden. Dat blijkt uit de verschillende maten waarin ze hun elektriciteitsefficiëntie hebben verbeterd, zoals blijkt uit Bijlage 2. Zo is die verhoogde efficiëntie in Italië en Spanje pas later op gang gekomen dan in Frankrijk en Duitsland. Volgens Fisher Investments Nederland komt dit waarschijnlijk doordat de industrie in Italië en Spanje aan zowel het begin als het einde van deze periode een groter deel van de nationale productie uitmaakte.

Figuur 1: Het afnemend economisch belang van de industrie

Bron: Afdeling Statistiek van de Verenigde Naties, 22/09/2021. De industrie als percentage van de bruto toegevoegde waarde in Frankrijk, Duitsland, Italië en Spanje, 1970–2019.

Figuur 2: Toename van de elektriciteitsefficiëntie

Bron: Internationaal Energieagentschap (IEA) en de afdeling Statistiek van de Verenigde Naties, 23-09-2021. De analyse is slechts een keer in de vijf jaar en in 2019 uitgevoerd vanwege de beperkte beschikbaarheid van IEA-gegevens.

Op basis van deze gegevens denken we dat de eurozone waarschijnlijk dezelfde ingebouwde veerkracht heeft als het VK. Dat geldt zelfs voor Duitsland, dat nog steeds de reputatie heeft van industriële grootmacht van Europa. Als de hoge elektriciteitsprijzen toch van invloed zijn op de productie van fabrieken, zou dat gecompenseerd moeten worden door het weerstandsvermogen van de dienstensector, dat over het algemeen sterker is dan men aanneemt. Daarom acht Fisher Investments Nederland de kans groot dat de economische resultaten de steeds pessimistischere verwachtingen opnieuw zullen overtreffen, wat tot positieve verrassingen op de aandelenmarkten kan leiden.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Nederland is geregistreerd in het handelsregister van de Nederlandse Kamer van Koophandel met het ondernemingsnummer 75045486. Als de Nederlandse tak van Fisher Investments Luxembourg, Sàrl, staat Fisher Investments Nederland onder het toezicht van de Commission de Surveillance du Secteur Financier (“CSSF”) en is geregistreerd bij de Nederlandse Autoriteit Financiële markten.

Dit document bevat de algemene visie van Fisher Investments Nederland en Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of als een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Nederland of Fisher Investments Europe deze visie zullen handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste markten. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document. Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: Afdeling Statistiek van de Verenigde Naties, 22/09/2021.

[ii] Ibid.

[iii] Ibid.

[iv] Ibid.

[v] Bron: Internationaal Energieagentschap en de afdeling Statistiek van de Verenigde Naties, 23-09-2021.

[vi] Ibid.

[vii] Ibid.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland