Hoewel sommige beleggers aandelen in basisconsumptiegoederen misschien niet als de meest spannende categorie van de markt beschouwen, beseffen slechts weinigen de complexiteit en de verscheidenheid van de bedrijven die deel uitmaken van deze sector. Nog minder mensen begrijpen wat de prestaties van aandelen in basisconsumptiegoederen bepaalt, of wanneer ze hun blootstelling aan deze sector moeten aanpassen. Nadat de sector basisconsumptiegoederen in 2022 het beter deed dan de bredere markt, meent Fisher Investments Nederland dat beleggers baat kunnen hebben bij dieper inzicht in de aandelenrendementen binnen deze categorie. En met name waarom ze het beter deden dan andere categorieën en wat we in de toekomst van deze sector kunnen verwachten.

Basisprincipes van de sector basisconsumptiegoederen

Om te begrijpen wat de prestaties van aandelen in de basisconsumptiegoederen drijft, is het volgens Fisher Investments Nederland het beste om bij de basis te beginnen. De meeste bedrijven in de sector basisconsumptiegoederen produceren wat economen inelastische goederen noemen. Dit zijn goederen waarvan de vraag doorgaans niet wezenlijk verandert door de toestand van de wereldeconomie. Een eenvoudig voorbeeld is een bedrijf dat alledaagse producten verkoopt, zoals tandpasta en shampoo. Zelfs als de wereldeconomie een grote recessie doormaakt, is het niet waarschijnlijk dat consumenten hun mondverzorgingsroutine of badgewoonten zullen veranderen.

Daarentegen worden elastische goederen – die doorgaans vaker worden verkocht door bedrijven in de sector Discretionaire consumptiegoederen – doorgaans meer beïnvloed door veranderingen in de economie, merkt Fisher Investments Nederland op. Als het goed gaat met de economie, hebben consumenten meestal meer vertrouwen in de toekomst en kopen ze bijvoorbeeld gemakkelijker een nieuwe tv of zelfs een auto. Omgekeerd kunnen consumenten de voorkeur geven aan andere uitgaven als de economie of de vooruitzichten als zwak worden ervaren.

Doordat de meeste bedrijven in de sector basisconsumptiegoederen grotendeels inelastische producten verkopen, ondervindt dit type bedrijf doorgaans niet dezelfde mate van schommelingen in zijn omzet en winsten als bedrijven in andere sectoren. Hoewel dit het groeitempo van een onderneming kan beperken, kan het ook de voorspelbaarheid van hun activiteiten vergroten. Wanneer ondernemingen een meer voorspelbare inkomstenstroom hebben, kunnen ze zich bijvoorbeeld met meer vertrouwen hogere schulden dragen of een hoger dividend uitkeren. Deze kenmerken kunnen voor beleggers aantrekkelijk zijn tijdens fases in de marktcyclus waarin er meer neerwaartse volatiliteit optreedt, waarop Fisher Investments Nederland verder in het artikel nader zal ingaan.

Basisconsumptiegoederen in context

Als u aan het overwegen bent of u meer of minder aandelen van een bepaalde sector in portefeuille wilt houden, vindt Fisher Investments Nederland het belangrijk om te begrijpen wat de relatieve prestaties van een sector zijn ten opzichte van de bredere markt. Als u uw portefeuille meer wilt blootstellen aan een bepaalde sector, betekent dit dat u minder belegd zal zijn in andere categorieën. Sommige beleggers kunnen zich te veel richten op slechts één deel van de markt, wat het risico kan verhogen en het rendement mogelijk kan drukken. Daarom denken wij dat een goed gediversifieerde portefeuille niet te veel mag afwijken van de sector- en landenwegingen van de bredere markt.

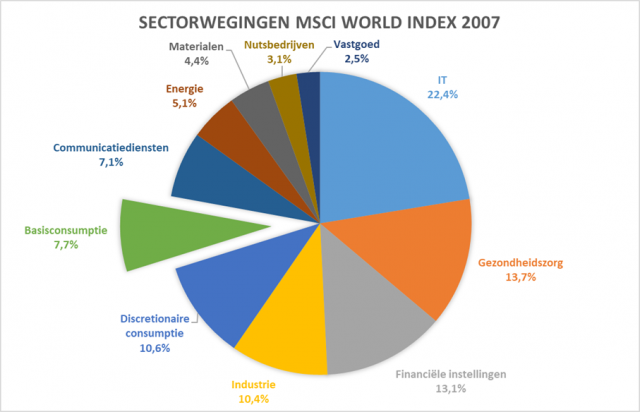

Zoals figuur 1 laat zien, bevindt de sector basisconsumptiegoederen zich in de middenmoot vergeleken met andere sectoren in de MSCI World Index – een veelgebruikte maatstaf van de prestaties van het wereldwijde aandelenuniversum. Maar wanneer we naar specifieke regio’s kijken, zien we enkele grote verschillen. Zo vertegenwoordigen basisconsumptiegoederen slechts ongeveer 5% van de Amerikaanse aandelenmarkt, terwijl ze in het Verenigd Koninkrijk goed zijn voor bijna 20% van de aandelenmarkt[i]. Inzicht in deze nuances kan ook helpen om te bepalen aan welke landen u meer of minder aandacht wilt besteden, afhankelijk van uw marktvooruitzichten.

Figuur 1: Basisconsumptiegoederen: een sector van middelgrote omvang

Bron: Factset. Sectorwegingen van de MSCI World Index per 10-04-2023.

Fisher Investments Nederland weet dat inzicht in de sector basisconsumptiegoederen op industrieniveau nog meer nuance toevoegt. Figuur 2 toont de verschillende bedrijfstakken in de sector, die zich allemaal enigszins verschillend gedragen. Hoewel de meeste bedrijven in de sector basisconsumptiegoederen een lagere groei vertonen, kunnen gebieden zoals persoonlijke verzorging en bepaalde delen van de detailhandel in levensmiddelen en basisproducten meer beleggingsmogelijkheden bieden die afhankelijk zijn van de conjunctuur.

Figuur 2: Industriecategorieën binnen basisconsumptie

| Sector | Weging |

| Dranken | 23,9% |

| Voedselproducten | 22,9% |

| Detailhandel voeding en basisconsumptiegoederen | 20,4% |

| Huishoudelijke producten | 15,0% |

| Persoonlijke verzorging | 9,3% |

| Tabak | 8,6% |

Bron: Factset. Wegingen van basisconsumentengoederen binnen de MSCI World Index, per 10-04-2023

Fisher Investments Nederland merkt op dat sommige bedrijven in de sector persoonlijke verzorging profiteren van een groeiende middenklasse in opkomende economieën aangezien deze landen steeds meer uitgeven aan zaken als schoonheidsproducten. Sommige ondernemingen in de levensmiddelendetailhandel verkopen alledaagse producten als kruidenierswaren en producten zoals huishoudmeubelen, elektronica en andere consumptiegoederen die als meer discretionair van aard kunnen worden beschouwd. De tabaksindustrie daarentegen kent al jaren een bescheiden slome daling, maar biedt zeer stabiele kasstromen en in veel gevallen hoge dividenduitkeringen aan beleggers. Deze verschillende industrieën vallen om verschillende redenen in en uit de gratie. U moet er alleen voor zorgen dat het soort basisconsumptiebedrijven dat u kiest in overeenstemming is met uw marktprognose.

Een uitleg van de performance van de sector basisconsumptiegoederen

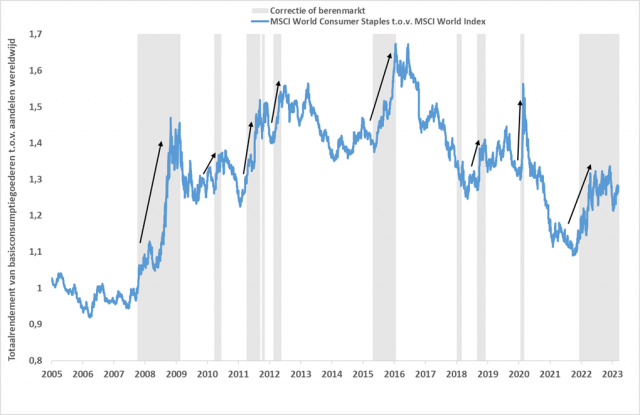

De sector basisconsumptiegoederen wordt doorgaans beschouwd als een ‘defensieve’ sector – wat betekent dat u daarin meer belegd moet zijn tijdens perioden van neerwaartse volatiliteit en minder gedurende perioden van over het algemeen stijgende markten. Fisher Investments Nederland illustreert in figuur 3 hoe dit zich de afgelopen decennia heeft ontwikkeld. Wanneer de blauwe lijn stijgt, presteren aandelen in basisconsumptiegoederen beter dan de bredere markt. Als de blauwe lijn daalt, doen ze het minder goed dan de markt. Hoewel er enkele perioden zijn waarin aandelen in basisconsumptiegoederen het goed doen zelfs met neerwaartse volatiliteit, doet de sector het bijzonder goed tijdens marktcorrecties (scherpe, door sentiment gedreven daling van 10% tot 20%) en tijdens berenmarkten (een langdurige, door fundamentals aangejaagde daling op de aandelenmarkt van 20% of meer).

Figuur 3: Aandelen van basisconsumptiegoederen doen het goed tijdens marktdalingen

Bron: Factset. Totaalrendement van de MSCI World Consumer Staples en MSCI World Index, in USD, 31-12-2014 tot en met 11-04-2023.

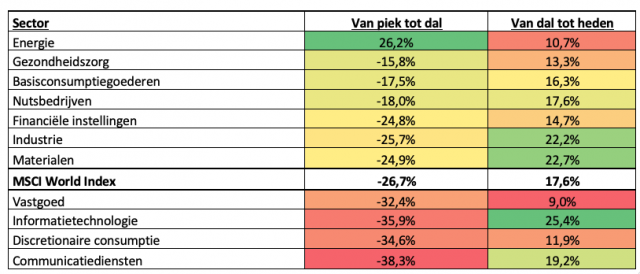

De grotendeels defensieve kenmerken van aandelen in basisconsumptiegoederen droegen bij aan hun prestaties tijdens de berenmarkt van vorig jaar. Figuur 4 toont de prestaties van de 11 sectoren in de MSCI World Index vanaf het hoogtepunt van de markt begin januari 2022 tot aan het dieptepunt van de wereldwijde markten in USD in oktober, en in de periode erna[ii]. Naarmate beleggers zich steeds meer zorgen begonnen te maken over de reeks angsten die vorig jaar de kop opstaken – zoals de tragische oorlog tussen Rusland en Oekraïne, de hoge inflatie, de bezorgdheid over de recessie en het agressieve beleid van de centrale banken – vluchtten ze naar categorieën als basisconsumptiegoederen en andere defensieve categorieën zoals gezondheidszorg en nutsbedrijven. Maar na het dieptepunt van de markten presteerden consumptiegoederen, en enkele andere sectoren die vorig jaar beter standhielden, voor het overgrote deel minder goed tijdens het herstel. Het is duidelijk dat er meer factoren zijn die de prestaties van al deze sectoren kunnen beïnvloeden, maar Fisher Investments Nederland meent dat de marktrichting waarschijnlijk een belangrijke beïnvloedende factor zal zijn wanneer zich een nieuwe stierenmarkt ontvouwt.

Figuur 4: Basisconsumptiegoederen hielden goed stand tijdens de berenmarkt van 2022

Bron: Factset. Prijsrendement van de MSCI World Sectors Price Return in USD, 03-01-2022 tot en met 11-10-2022 tot en met 11-10-2022 tot en met 12-04-2023.

Moeten beleggers hun blootstelling aan de sector basisconsumptiegoederen aanpassen?

Hoewel we slechts een handvol zaken onder de loep hebben genomen die de aandelenprestaties bepalen binnen de tak basisconsumptie, is Fisher Investments Nederland van mening dat de markt een weerspiegeling is van algemeen bekende informatie en de neiging heeft om toekomstige trends op voorhand in te schatten. Dus als u overweegt om aan dit deel van uw portefeuille te gaan sleutelen, willen we u op het hart drukken om de volgende vragen in het achterhoofd te houden die meer gericht zijn op toekomstige ontwikkelingen:

- Denkt u dat aandelen met een lagere groei en een hoog dividendrendement het beter zullen doen dan aandelen met een hoger groeipotentieel? Bedenk dat aandelen uit de niet-duurzame consumptiesector doorgaans een hoger dividend uitkeren dan de markt, maar een lager groeiprofiel hebben.

- Wat is uw marktvoorspelling? Probeer uzelf niet over te halen om op basis van recente marktschommelingen beslissingen te nemen over uw langetermijnbeleggingen. Probeer eens in te schatten of de markt over 12-18 maanden hoger of lager zal koersen. Vergeet niet dat basisconsumptiegoederen defensief zijn en beter presteren in perioden van dalende markten.

- Aangezien sommige sectoren binnen basisconsumptiegoederen economisch gevoeliger zijn dan andere, moet u nagaan welke sectorcomponenten binnen deze sector beter aansluiten bij uw prognose.

Door deze vragen te beantwoorden kan Fisher Investments Nederland u helpen de kans te vergroten om een weloverwogen beslissing te nemen over de positionering van uw portefeuille. Ondanks de outperformance tijdens de berenmarkt van vorig jaar, vertegenwoordigen niet-duurzame consumentengoederen nog steeds slechts een gemiddelde portie van de wereldwijde aandelenmarkt. Als u een goed gediversifieerde aandelenportefeuille wilt aanhouden, moet u er waarschijnlijk voor zorgen dat u niet te veel of te weinig belegd bent in basisconsumptiegoederen.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] Bron: FactSet. Sectorwegingen van de MSCI USA en de MSCI UK, per 09-04-2023.

[ii] Piek- en dalingsdata zijn gebaseerd op rendementen in USD. De piek- en dalingsdata verschillen per index en referentievaluta.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland