Markten zijn gewend aan regionale conflicten. Helaas zijn dergelijke conflicten vrijwel permanent tijdens zowel bull- als bearmarkten. De oorlog van de VS in Korea aan het begin van de jaren ’50 en de Cubacrisis in 1962—de 13 dagen dat dreiging van een kernoorlog tussen de VS en de Sovjet-Unie reëel was—vonden allemaal plaats in bullmarkten. De bullmarkt van de jaren ’90 omvatte de eerste Golfoorlog en de oorlog in Bosnië, burgeroorlogen in Georgië en Afghanistan en de eerste Tsjetsjeense Oorlog. De bullmarkt van 2003-2007 ging gepaard met aanhoudende gevechten in Irak en Afghanistan, het conflict tussen Israël en Hezbollah en andere conflicten. De huidige bullmarkt heeft de Arabische Lente, gevechten in het oosten van Oekraïne en de campagne tegen de Islamitische Staat in Syrië en Irak doorstaan. Andere conflicten, waaronder de Falklands-oorlog, het begin van de oorlog in Afghanistan, de oorlog tussen Iran en Irak en de tweede Tsjetsjeense Oorlog, begonnen tijdens bearmarkten.

Markten zijn gewend aan regionale conflicten. Helaas zijn dergelijke conflicten vrijwel permanent tijdens zowel bull- als bearmarkten. De oorlog van de VS in Korea aan het begin van de jaren ’50 en de Cubacrisis in 1962—de 13 dagen dat dreiging van een kernoorlog tussen de VS en de Sovjet-Unie reëel was—vonden allemaal plaats in bullmarkten. De bullmarkt van de jaren ’90 omvatte de eerste Golfoorlog en de oorlog in Bosnië, burgeroorlogen in Georgië en Afghanistan en de eerste Tsjetsjeense Oorlog. De bullmarkt van 2003-2007 ging gepaard met aanhoudende gevechten in Irak en Afghanistan, het conflict tussen Israël en Hezbollah en andere conflicten. De huidige bullmarkt heeft de Arabische Lente, gevechten in het oosten van Oekraïne en de campagne tegen de Islamitische Staat in Syrië en Irak doorstaan. Andere conflicten, waaronder de Falklands-oorlog, het begin van de oorlog in Afghanistan, de oorlog tussen Iran en Irak en de tweede Tsjetsjeense Oorlog, begonnen tijdens bearmarkten.

Oplopende spanningen en regionale conflicten veroorzaken vaak kortetermijnvolatiliteit op aandelenmarkten, maar onze analyse van gebeurtenissen uit het verleden laat zien dat ze niet verantwoordelijk zijn voor bearmarkten. Wij geloven dat de onzekerheid die voorafgaat aan regionale conflicten het aandelenrendement nadelig kan beïnvloeden. Maar zodra de gevechten eenmaal beginnen, herstelt het rendement zich vaak weer. Dat is echter niet omdat we denken dat gewapende conflicten positief zijn voor de markten. We denken eerder dat het komt doordat de daadwerkelijke uitbraak van een conflict een eind maakt aan de vraag of het al dan niet tot een gewapende strijd komt. Beleggers kunnen de situatie vervolgens rationeel beoordelen, zien dat deze slechts van invloed is op een klein deel van de wereldeconomie, en daarna de geringe impact op de bedrijfswinsten becijferen. We beseffen dat dit vrij kil klinkt, maar soms zitten markten nu eenmaal zo in elkaar, en om geopolitieke risico’s juist in te kunnen schatten is het belangrijk om deze tendens te accepteren.

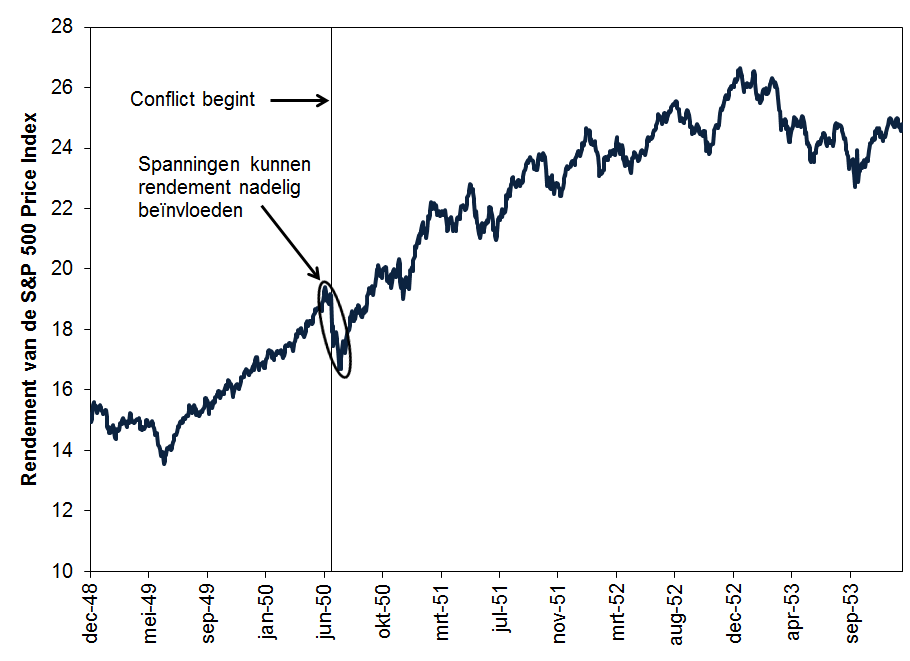

Deze tendens treedt aan het licht in de periode rondom het begin van de Koreaanse Oorlog, zoals blijkt uit Figuur 1.

Figuur 1: Spanningen rondom de Koreaanse Oorlog veroorzaakten geen bearmarkt.

Bron: FactSet, per 14/10/2019. Rendement van de S&P 500 Price Index in USD, 31/12/1948–31/12/1953. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

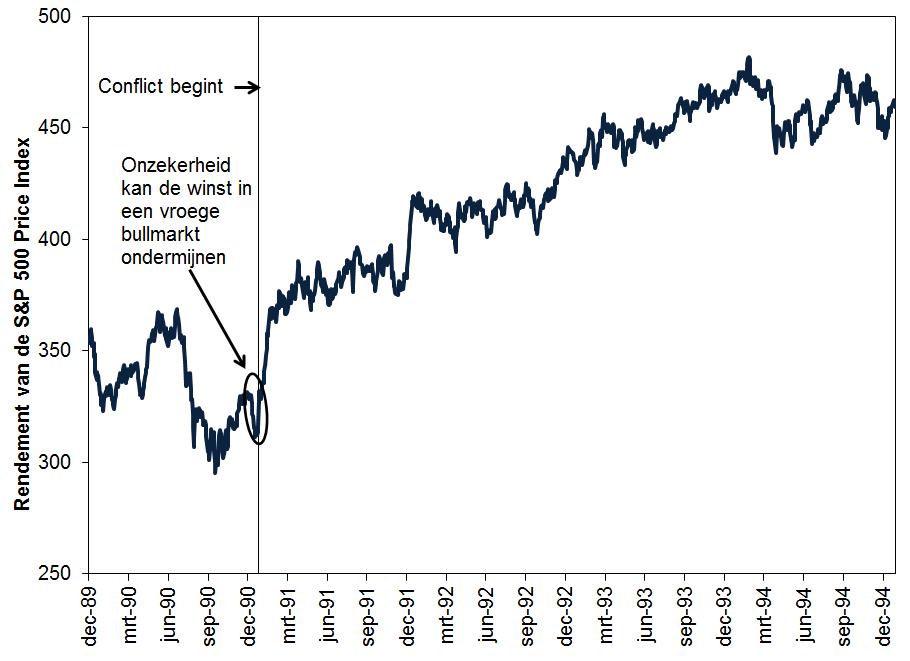

Amerikaanse aandelenmarkten waren ook volatiel in de aanloop naar de Golfoorlog in januari 1991. Wereldwijde aandelen waren toen herstellende van een bearmarkt, die duurde van 4 januari tot 28 september 1990.[i] Bearmarkten eindigen doorgaans met een snel herstel en al in een vroeg stadium was dat herstel kennelijk geen uitzondering. In december 1990 riep de toenemende onzekerheid over de mogelijke inmenging van Amerika in de oorlog tussen Irak en Koeweit het herstel echter tijdelijk een halt toe. Maar zelfs een regionaal conflict waarbij ‘s werelds grootste economie betrokken was, stond hervatting van het herstel niet in de weg nadat de gevechten uitbraken en er een eind aan de onzekerheid kwam.

Figuur 2: Onzekerheid rondom Golfoorlog deed markten niet ontsporen

Bron: Rendement van de S&P 500 Price Index (USD), 29/12/1989-29/12/1994. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

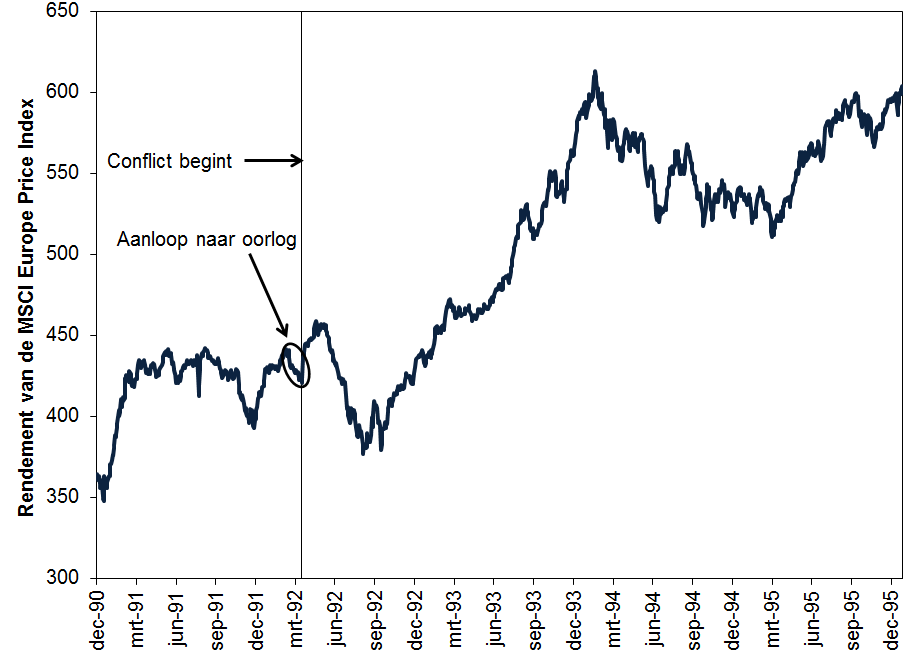

Je zou kunnen stellen dat de Golfoorlog en de Koreaanse Oorlog de markten niet hebben verstoord omdat ze niet in of in de buurt van grote economische centra speelden. Maar conflicten die dichter bij commerciële centra plaatsvonden hebben evenmin een einde gemaakt aan bullmarkten. Neem de oorlog in Bosnië, die jarenlang duurde en plaatsvond op Europese bodem, met vreselijke verwoestingen en groot verlies van mensenlevens. De aanloop naar de oorlog, officieel van februari 1992 tot december 1995, drukte op de Europese markten. Maar deze herstelden zich kort nadat de gevechten uitbraken. De stijging werd in 1992 onderbroken door de valutacrisis in Europa en de daaruit voortvloeiende regionale recessie. Maar deze economische problemen waren te wijten aan de uiteindelijk vergeefse pogingen van landen om het Europese wisselkoersmechanisme te beschermen. Aandelen gingen later dat jaar weer omhoog en bleven stijgen terwijl de tragische gebeurtenissen in het voormalige Joegoslavië aanhielden—waaronder het bloedbad in Srebrenica in 1995.

Figuur 3: Markten hielden stand tijdens de oorlog in Bosnië

Bron: FactSet, per 08/10/2019. Rendement van de MSCI Europe Price Index in lokale valuta’s, 31/12/1990–31/12/1995. Schommelingen in de wisselkoers tussen lokale valuta’s en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

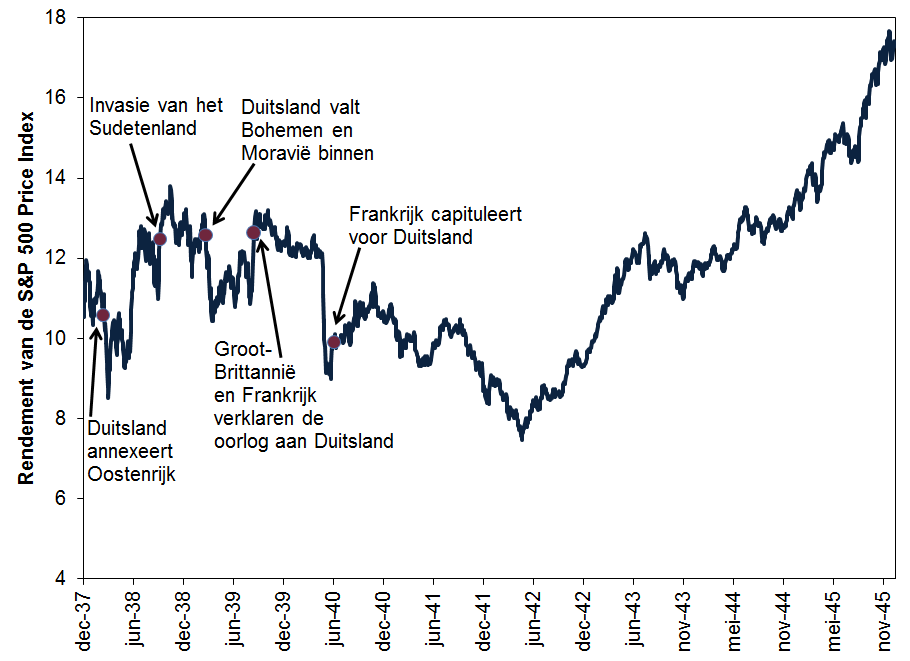

Sinds dat er vanaf eind 1925 betrouwbare data over aandelenmarkten is, is de Tweede Wereldoorlog in Europa het enige geopolitieke conflict dat het eind van een bullmarkt inluidde.

Figuur 4: Tweede Wereldoorlog en aandelenrendement

Bron: FactSet, per 15/10/2019. Rendement van de S&P 500 Price Index (USD), 31/12/1937–31/12/1945. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

Begin 1938 krabbelden Amerikaanse aandelen op van een bearmarkt die in maart 1937 inzette door fouten in het monetair beleid en de Amerikaanse economie herstelde zich langzaam van een recessie. Maar aan het herstel kwam in oktober 1938 een eind met de Duitse invasie en annexatie van het Sudetenland, waarmee Hitlers Europese expansiedrift in een klap bij iedereen bekend was. De markten kregen vervolgens te maken met de snel toenemende kans op een enorm conflict in heel Europa, waarbij veel mensenlevens, eigendommen en economische output verloren zouden gaan. De volledige omvang werd pas duidelijk toen Frankrijk in mei/juni 1940 capituleerde. Naarmate de oorlog om zich heen greep op het Europese vasteland, in Groot-Brittannië, Japan, Rusland en Amerika, kwamen aandelen in een jarenlange neerwaartse spiraal terecht. Maar zelfs toen begon er in 1942, drie jaar voor het eind van de oorlog, toch een nieuwe bullmarkt.

Hoewel gegevens over de periode van de Eerste Wereldoorlog minder betrouwbaar zijn, bevat het boek The Ascent of War van historicus Niall Ferguson sterke argumenten dat de Eerste Wereldoorlog soortgelijke gevolgen had.[ii] Gegevens over de Amerikaanse aandelenmarkt uit die tijd, waarbij weliswaar vraagtekens kunnen worden geplaatst, laten ook zien dat aandelen van Amerikaanse spoorwegmaatschappijen en andere bedrijven tijdens de Eerste Wereldoorlog in waarde daalden.[iii] Volgens ons brengt alleen een grootschalige oorlog, waarbij grootmachten het wereldwijd tegen elkaar opnemen, kapitaalmarkten dusdanig zware verliezen toe dat een bearmarkt het gevolg is.

Wanneer er regionale spanningen ontstaan, doen beleggers er dus goed aan zich af te vragen of het tot een wereldwijd conflict uit kan groeien. Tenzij de gevechten zelf naar veel grote spelers van de wereldeconomie overslaan en handel en productie in belangrijke mate ontwrichten zal een conflict, zelfs wanneer hierbij grootmachten betrokken zijn, waarschijnlijk niet de kracht hebben om aandelen langdurig onderuit te halen.

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Nederland is geregistreerd in het handelsregister van de Nederlandse Kamer van Koophandel met het ondernemingsnummer 75045486. Als de Nederlandse tak van Fisher Investments Luxembourg, Sàrl, staat Fisher Investments Nederland onder het toezicht van de Commission de Surveillance du Secteur Financier (“CSSF”) en is geregistreerd bij de Nederlandse Autoriteit Financiële markten. Fisher Investments Luxembourg, Sàrl is een besloten vennootschap met beperkte aansprakelijkheid in Luxemburg (onder het nummer: B228486) die ook handelt onder de naam Fisher Investments Europe (“Fisher Investments Europe”). Fisher Investments Europe is gereguleerd door de CSSF. Het geregistreerde adres van Fisher Investments Europe is: K2 Building, Troisième étage, Forte 1, 2a rue Albert Borschette, L-1246 Luxembourg.

Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen. Meer specifiek zal de voorbereiding van rapporten met betrekking tot de geschiktheid van de beleggingen gedeeltelijk uitgevoerd worden door Fisher Investments Europe Limited, handelend onder de naam Fisher Investments UK (“Fisher Investments UK”), en zal de dagelijkse besluitvorming over de portefeuillestrategie uitgevoerd worden door Fisher Asset Management, LLC, handelend onder de naam Fisher Investments (“Fisher Investments”). Portefeuillehandelingen kunnen worden verricht door Fisher Investments Europe, Fisher Investments UK of andere gelieerde ondernemingen.

Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: FactSet, per 14/10/2019. Rendement van de MSCI World Price Index (USD), 04/01/1990–28/09/1990. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

[ii] Bron: Ferguson, Niall (2008). The Ascent of Money. New York, NY, The Penguin Press.

[iii] Bron: FactSet, per 15/10/2019. Gebaseerd op koersrendement in USD van Dow Jones Industrial Average in 1913 en 1914. Wisselkoersschommelingen tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland