De wereldwijde aandelenmarkten zijn in 2017 7,5% gestegen. Dat is niet slecht, vinden wij.[i] Maar we vermoeden dat Nederlandse beleggers hier anders over denken, aangezien Nederlandse aandelen 16,6% zijn gestegen. Het wereldwijde rendement steekt hierbij schril af.[ii] Franse, Italiaanse en Spaanse beleggers denken hier waarschijnlijk ook zo over, aangezien hun plaatselijke markten met respectievelijk 14,1%, 13,8% en 12,2% zijn gestegen.[iii] Oostenrijkse beleggers zullen waarschijnlijk in hun vuistje lachen, omdat de stijging daar maar liefst 39,6% bedroeg.[iv] Het is dus begrijpelijk dat deze beleggers denken: waarom zou ik wereldwijd beleggen als de aandelen in mijn land beter presteren dan de rest?  Om deze vraag te beantwoorden, nemen we België als voorbeeld. Hier zijn het afgelopen jaar de aandelen met slechts 5,2% gestegen en bleven achter bij de rest van de wereld.[v] Hoewel individuele Europese landen over het algemeen een brede en gespreide economische basis hebben, hebben hun kapitaalmarkten dat vaak niet. In de meeste landen wordt het jaarrendement bepaald door slechts een handvol bedrijven. Om een zekere mate van spreiding te behouden en het risico te beheren, is het volgens ons belangrijk om verder te kijken dan het plaatselijke rendement en wereldwijd te beleggen.

Om deze vraag te beantwoorden, nemen we België als voorbeeld. Hier zijn het afgelopen jaar de aandelen met slechts 5,2% gestegen en bleven achter bij de rest van de wereld.[v] Hoewel individuele Europese landen over het algemeen een brede en gespreide economische basis hebben, hebben hun kapitaalmarkten dat vaak niet. In de meeste landen wordt het jaarrendement bepaald door slechts een handvol bedrijven. Om een zekere mate van spreiding te behouden en het risico te beheren, is het volgens ons belangrijk om verder te kijken dan het plaatselijke rendement en wereldwijd te beleggen.

Hoewel er veel manieren zijn om de spreiding van een aandelenmarkt te beoordelen, doen Europese beleggers er volgens ons goed aan om na te gaan hoeveel van de marktkapitalisatie door de vijf grootste bedrijven wordt bepaald. In de MSCI World Investible Market Index (IMI), die alle toegankelijke bedrijven in de ontwikkelde wereld omvat, vormen de vijf grootste bedrijven op basis van marktkapitalisatie slechts 6,4% van de totale marktkapitalisatie van de index.[vi] Maar in Frankrijk is dit aanzienlijk groter: daar maken de vijf grootste bedrijven 27,5% van de MSCI France IMI uit.[vii] De vijf grootste Italiaanse bedrijven zijn goed voor 44,0% van de MSCI Italy IMI.[viii] In Nederland en Spanje zijn de vijf grootste bedrijven goed voor 51,0% en 51,4% van de lokale MSCI IMI indexen.[ix] De vijf grootste Belgische bedrijven zijn goed voor 62,6% van de MSCI Belgium IMI.[x] Het grootste bedrijf, AB InBev, is zelfs goed voor 37,5% van deze index![xi] Daarom is het volgens ons logisch dat Belgische aandelen het erg moeilijk hebben om de wereldwijde markten bij te benen in jaren dat producenten van basisconsumentengoederen, en met name grote brouwers, het niet goed doen. Zelfs in Nederland, waar de vijf grootste bedrijven een minder groot aandeel uitmaken, is Unilever nog steeds goed voor 14,9% van de lokale markt.[xii] Hoewel Fisher Investments Nederland geen individuele effecten aanbeveelt, zijn we van mening dat het grote marktaandeel van deze bedrijven een belangrijk punt aantoont, evenals het grote aandeel van een ander bedrijf, zoals hieronder wordt besproken.

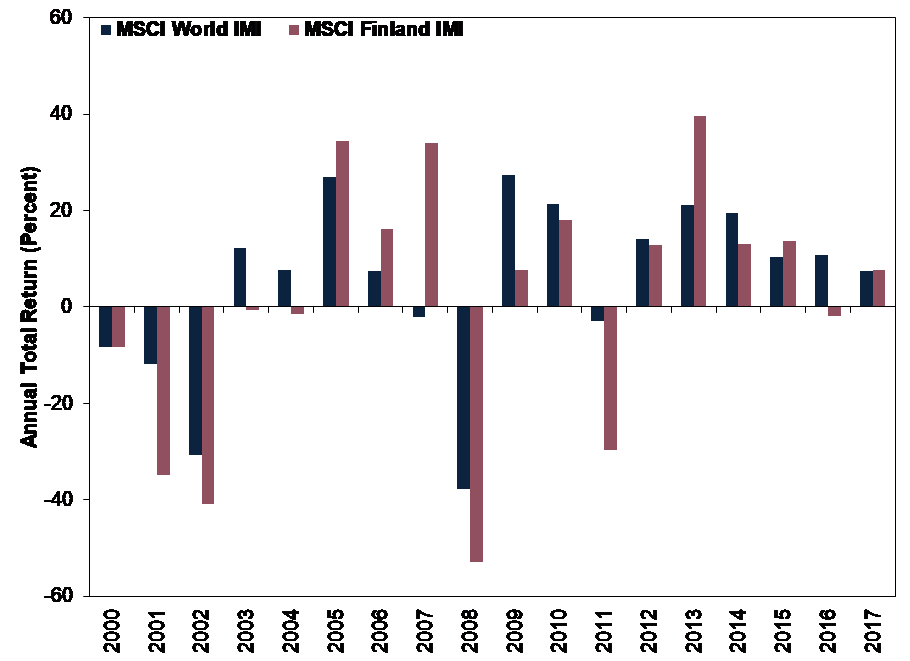

Uitsluitend beleggen in een land waarvan het rendement afhankelijk is van een klein aantal aandelen pakt goed uit wanneer deze bedrijven sterk presteren, maar volgens ons kan dit tot aanzienlijke opportuniteitskosten leiden wanneer ze achterblijven. Om te zien hoe dit over een langere periode werkt, moeten we naar Finland kijken, waar één bedrijf —Nokia— jarenlang het lokale rendement bepaalde. Tot 2011 was Nokia goed voor tenminste 25% van de MSCI Finland IMI— en maakte van tijd tot tijd zelfs meer dan 50% van de index uit.[xiii] Hierdoor week het Finse rendement in deze periode vaak enorm af van het wereldwijde rendement, zoals afbeelding 1 aantoont. Het land leverde soms een enorme outperformance. Maar in sommige jaren had het een achterstand die in de dubbele cijfers liep. Doordat het aandeel van Nokia in de Finse index de laatste jaren is gedaald, was het verschil tussen het Finse en het wereldwijde rendement vaak kleiner.

Figuur 1: Jaarrendement van de MSCI Finland IMI en de MSCI World IMI

Bron: FactSet, per 8/5/2018. Jaarrendement van de MSCI World en MSCI Finland IMI met nettodividend, 31/12/1999 – 31/12/2017. Rendement uit het verleden biedt geen garantie voor toekomstig rendement en is daar geen betrouwbare indicatie van.

Wij zijn van mening dat wanneer een belegger een hoge concentratie van hetzelfde aandeel in portefeuille heeft, het rendement ervan in hoge mate blootgesteld is aan bedrijfsspecifieke factoren. Wat als het managementteam van het bedrijf slechte beslissingen neemt? Wat als een gewaardeerde topfunctionaris plotseling vertrekt? Wat als de lancering van een product tegenvalt? Wat als nieuwe regels, belastingen of importheffingen het moeilijk maken voor het bedrijf om te concurreren? Of wat als een nieuwe concurrent een groot deel van het marktaandeel afsnoept, zoals met Nokia gebeurde toen de smartphone opkwam en wat zijn weerslag had op de teleurstellende Finse rendementen van 2008 tot 2011.

We zijn van mening dat een belangrijk aspect van risicobeheer ligt in het beperken van het bedrijfsspecifieke risico. Hier is een algemene richtlijn die u in overweging kunt nemen: beperk het aandeel van een bedrijf tot grofweg 5% van de totale waarde van uw portefeuille, ongeacht hoezeer u ervan onder de indruk bent. Voor veel Europese beleggers is dit vrij moeilijk te doen, met alleen maar plaatselijke bedrijven. Door eenvoudigweg een plaatselijk naar marktkapitalisatie gewogen indexfonds te kopen, zou u een relatief grote weging van enkele bedrijven kopen. Een belegger die dit probeert te vermijden door individuele aandelen te kopen, waarbij hij besluit om de grootste bedrijven minder zwaar te laten wegen en meer van de kleinere bedrijven te kopen, heeft uiteindelijk een hoge concentratie van smallcapaandelen in zijn portefeuille. Dit kan goed uitpakken wanneer smallcaps een outperformance leveren, maar wanneer de largecaps de dienst uitmaken, denken we dat een hoge weging van smallcaps nadelig kan zijn voor het rendement van de belegger.

Daarom denken we dat een betere manier voor veel Europese beleggers bestaat uit een goede spreiding, door buiten het eigen land te beleggen in een wereldwijde portefeuille. Bij wereldwijd beleggen wordt niet alleen het bedrijfsspecifieke risico verlaagd, maar wordt ook de toegang verbeterd tot trends, kansen en sectoren die in eigen land mogelijk beperkt zijn. Wereldwijd beleggen biedt ook kansen om het politieke risico te verlagen. Wij zijn van mening dat de voordelen van een gespreide, wereldwijde benadering groter zijn dan de periodieke boost die een beleggingsportefeuille zou kunnen krijgen door alleen in het thuisland te beleggen.

Fisher Investments Nederland is de Nederlandse vestiging van Fisher Investments Europe Limited. Fisher Investments Nederland is ingeschreven bij de Nederlandse Kamer van Koophandel onder nummer 57731446. Als Nederlandse vestiging van Fisher Investments Europe Limited staat Fisher Investments Nederland onder toezicht van de Britse toezichthouder FCA en, op basis van kennisgeving, van de Autoriteit Financiële Markten (AFM). Fisher Investments Europe Limited is geautoriseerd en gereguleerd door de Britse toezichthouder Financial Conduct Authority (FCA-nummer 191609). Het is geregistreerd in Engeland (ondernemingsnummer 3850593). Fisher Investments Europe Limited heeft als maatschappelijke zetel: 2nd Floor, 6-10 Whitfield Street, London, W1T 2RE, Verenigd Koninkrijk.

Fisher Investments Europe Limited besteedt het portefeuillebeheer uit aan haar moedermaatschappij, Fisher Asset Management, LLC, dat opereert onder de naam Fisher Investments, gevestigd is in de VS en onder toezicht van de Amerikaanse Securities and Exchange Commission staat. Beleggen op de beurs brengt het risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. In het verleden behaalde resultaten bieden geen garantie of betrouwbare indicatie van toekomstig rendement. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: FactSet, per 18/4/2018. Rendement van de MSCI World-index met nettodividenden, 31/12/2016 – 31/12/2017.

[ii] Ibid. Rendement MSCI Netherlands-index met brutodividend, 31/12/2016 – 31/12/2017.

[iii] Ibid. Rendement MSCI France, MSCI Italy en MSCI Spain met brutodividend, 31/12/2016 – 31/12/2017.

[iv] Ibid. Rendement MSCI Austria-index met brutodividend, 31/12/2016 – 31/12/2017.

[v] Ibid. Rendement MSCI Belgium-index met brutodividend, 31/12/2016 – 31/12/2017.

[vi] Ibid. Gebaseerd op de MSCI World IMI en zijn vijf grootste marktkapitalisaties op 17/4/2018.

[vii] Ibid. Gebaseerd op de MSCI France IMI en zijn vijf grootste marktkapitalisaties op 17/4/2018.

[viii] Ibid. Gebaseerd op de MSCI Italy IMI en zijn vijf grootste marktkapitalisaties op 17/4/2018.

[ix] Ibid. Gebaseerd op de MSCI Netherlands IMI, MSCI Spain IMI en de vijf grootste marktkapitalisaties van elke index op 17/4/2018.

[x] Ibid. Gebaseerd op de MSCI Belgium IMI en zijn vijf grootste marktkapitalisaties op 17/4/2018.

[xi] Ibid. Gebaseerd op de MSCI Belgium IMI en de marktkapitalisatie van Anheuser-Busch InBev SA/NV op 17/4/2018.

[xii] Ibid. Gebaseerd op de MSCI Netherlands IMI en de marktkapitalisatie van Unilever NV op 17/4/2018.

[xiii] Ibid. Gebaseerd op de MSCI Finland IMI en de marktkapitalisatie van Nokia Oyj, 31/12/1998 – 31/12/2011.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland