Fisher Investments Nederland weet dat veel beleggers wel eens van de volgende marktmythes gehoord hebben “Verkoop in mei en ga ervandoor” en “Zoals januari gaat, gaat de rest van het jaar”. Maar heeft u zich ooit afgevraagd of deze beursmythes enige vorm van substantie bevatten? Sommige seizoensgebonden beursprincipes doen al enige tijd de ronde, en ondanks dat er bewijzen bestaan die deze mythes duidelijk weerleggen, raken veel beleggers nog steeds verstrikt in de mystieke roes van deze beleggingsprincipes.

Fisher Investments Nederland heeft een aantal van deze seizoensgebonden beursmythes uitvoerig bestudeerd en is van mening dat ze geen enkele verdienste opleveren. Als u uw beleggingsbeslissingen laat afhangen van de kalender kan dat uw langetermijndoelen in gevaar brengen.

“Verkoop in mei” – een achterhaalde mythe die u veel geld kan kosten

Een van de meest bekende seizoensgebonden marktmythes is “Verkoop in mei” – deze wijsheid is afgeleid van de oorspronkelijke uitdrukking “Verkoop in mei, ga weg en kom pas terug met St. Leger Day”. In feite worden beleggers hiermee geadviseerd om vanaf mei tot

effectenbeurs tot aan de paardenraces van september op St. Leger Day op een laag pitje werden gezet. Maar is deze wijsheid in het hedendaagse tijdperk nog steeds van toepassing waarin handel en liquiditeit het gehele jaar door relatief stabiel zijn?

en met oktober uit de aandelenmarkt te stappen. Deze mythe is ontstaan in de 19e eeuw, toen brokers de neiging hadden om lange zomervakanties te nemen, waardoor de handel en de liquiditeit op de Londense

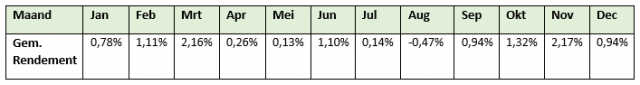

De rendementen in de zomermaanden zijn voor het overgrote deel van de tijd positief. Volgens de MSCI World index zijn de prestaties van aandelen sinds de jaren 70 tussen 30 april en 31 oktober 68,6% van de tijd positief geweest met een gemiddeld rendement van +2,1%. [i] Met name juni heeft met een rendement van +1,1% een van de hoogste gemiddelde maandelijkse rendementen ten opzichte van de overige maanden (figuur 1).[ii]

Figuur 1. Gemiddeld maandelijks rendement van de MSCI World (1970 tot en met 2021)

Er is weinig bewijs dat de mythe “Verkoop in mei” ooit positief heeft uitgepakt. Zo blijkt uit nieuwe gegevens dat deze beurswijsheid eerder gebruikt wordt als een timing-strategie – die per definitie verbonden is aan risico’s – en nauwelijks waarde oplevert. Het mislopen van positieve rendementen kan in een hoog tempo verergeren en resulteren in teleurstellende rendementen die uw financiële doelen in gevaar brengen.

“Zoals januari gaat” – Zijn de prestaties van een specifieke maand leidend voor de resultaten in de rest van het jaar?

Een ander klassiek voorbeeld van een seizoensgebonden beleggingsmythe is “Zoals januari gaat”. Volgens deze populaire mythe is het zo dat als de eerste dagen van januari tegenvallen, de gehele maand ook slecht zal verlopen – inclusief de rest van het jaar! Deze mythe suggereert dat slechts een klein deel van marktrendementen een voorspellend karakter heeft en de resultaten in het resterende deel van het jaar voorspelt. Zowel data als Fisher Investments Nederland weerleggen de substantiële waarde ervan.

Hoewel deze mythe vooral populair is onder beleggers die sterk leunen op bearish marktvooruitzichten, wijzen de gegevens op een heel andere uitkomst. Sinds 1969 (over een periode van 52 jaar) is de markt in de maand januari 39 maal gestegen (75% van alle jaren), waarbij de marktprestaties in het volledige kalenderjaar 32 keer positief zijn geweest.[iii] Tijdens ongeveer de helft van de tijd (52%) waren de rendementen zowel in januari als over het gehele jaar positief terwijl de resultaten in de andere helft van de jaren uiteenlopend waren.[iv] In de 13 maal dat er in januari negatieve resultaten werden behaald, boekte de markt vaker negatieve jaarrendementen dan positieve. Hierbij moet wel gezegd worden dat het om een kleine marge gaat (8 negatieve jaarrendementen ten opzichte van 5 positieve jaarrendementen) en dat dit niet overtuigend aantoont dat we kunnen spreken van een causaal verband.[v]

Fisher Investments Nederland is van mening dat langetermijnbeleggers beter af zijn als zij de maandprestaties van januari laten voor wat ze zijn – simpelweg een maand uit een twaalfmaandelijkse periode, niet meer en niet minder. In tegenstelling tot mensen, denken markten niet in kalenderjaren.

De kerstrally – een aangenaam toeval

De laatste seizoensgebonden beleggingsmythe die vaak onder beleggers wordt besproken is de vrolijk klinkende “Kerstrally”. Deze mythe suggereert dat de markt in de laatste weken van december tot aan de eerste dagen van het nieuwe jaar doorgaans in een rally vervalt. De term “Kerstrally” is in 1972 bedacht en richt zich specifiek op de gerealiseerde rendementen in de laatste vijf handelsdagen tot aan de eerste twee dagen van januari.

Zoals met vele oude beleggingsmythes, zijn de argumenten voor deze rally nogal bedenkelijk. Deze zijn onder andere de kerstvreugde, toenemende uitgaven tijdens de feestdagen en een lichter handelsvolume – allemaal factoren die het schijnbaar makkelijker maken om de markt omhoog te tillen, maar geen ervan is echter bewezen. Het kan gebeuren dat de markten aan het einde van het jaar een opleving meemaken, maar het is belangrijk om te onthouden dat historisch gezien aandelen vaker stijgen dan dalen! [vi]

Terwijl december met +0,94% een solide gemiddeld rendement boekt, worden in de maanden februari, maart, juni, oktober en november (volgens de gegevens van MSCI World Index) over het algemeen hogere gemiddelde rendementen gerealiseerd.[vii] Toch zijn er geen mythische wijsheden aan deze maanden verbonden.

In plaats van het herhaaldelijk in- en uitstappen van de markt op basis van oude seizoensgebonden marktmythes, is Fisher Investments Nederland van mening dat beleggers zich moeten focussen op hun financiële doelen. Dat vereist tijd in de markt in plaats van het timen van marktschommelingen. Door belegd te blijven, kunt u profiteren van de cumulatieve voordelen die doorgaans gerealiseerd worden door een langetermijngroei. Als u afwijkt van uw langetermijnplan voor uw beleggingen, loopt u het risico dat u zichzelf belemmert in het bereiken van uw doelen. Dus als u de volgende keer een seizoensgebonden beleggingsmythe tegenkomt in de krantenkoppen, neem dan een stap terug en evalueer deze op een logische wijze.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Nederland is geregistreerd in het handelsregister van de Nederlandse Kamer van Koophandel met het ondernemingsnummer 75045486. Als de Nederlandse tak van Fisher Investments Luxembourg, Sàrl, staat Fisher Investments Nederland onder het toezicht van de Commission de Surveillance du Secteur Financier (“CSSF”) en is geregistreerd bij de Nederlandse Autoriteit Financiële markten.

Dit document bevat de algemene visie van Fisher Investments Nederland en Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of als een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Nederland of Fisher Investments Europe deze visie zullen handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste markten. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document. Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: FactSet, per 29-04-2022. Totaalrendement van de MSCI World-index, 31-12-1968 tot en met 31-12-2021. Gemiddeld rendement tussen 30 april en 31 oktober van elk jaar. Alle rendementen zijn berekend op basis van USD.

[ii] Bron: FactSet, per 29-04-2022. Totaalrendement van de MSCI World-index, 31-12-1969 tot en met 31-12-2021. Alle rendementen zijn berekend op basis van USD.

[iii] Bron: FactSet, per 4-26-2022. Totaalrendement van de MSCI World-index, 31-12-1969 tot en met 31-12-2021.

[iv] Ibid.

[v] Ibid.

[vi] Bron: FactSet, per 29-04-2022. Totaalrendement van de MSCI World-index, 31-12-1969 tot en met 31-12-2021. Alle rendementen zijn berekend op basis van USD.

[vii] Ibid.

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland