Kwalitatief hoog dividend is zeer schaars

Met de Amerikaanse beurzen niet ver verwijderd van historische records, is het gemiddelde dividendrendement teruggevallen tot net iets meer dan 2% voor de S&P500-index, die in 2016 per 9 augustus goed is voor 6,7% winst. Ondertussen heeft ook de tienjaarsrente in veel landen het laagste niveau in tientallen jaren bereikt, met bijvoorbeeld een laagste niveau ooit van minder dan 1,4% voor de Amerikaanse tienjaarsstaatsleningen. De zoektocht naar rendement door beleggers resulteert er dit jaar in dat vooral de aandelen met een gemiddeld hoger dividendrendement het opvallend goed doen. Zo is de nutssector in de Verenigde Staten dit jaar goed voor een gemiddelde plus van 15,5% per 9 augustus. Ondanks deze stijging is het gemiddelde dividendrendement met 3,2% nog altijd zeer behoorlijk; alleen aandelen uit de sectoren Telecom (3,6%) en Energy (3,5%) bieden gemiddeld genomen een hogere yield. Vooral vastgoed (REIT’s) en aandelen van nutsbedrijven presteren dit jaar uitstekend met hoogste koersen ooit voor veel bekende aandelen, waaronder het van de dividendportefeuille bekende Realty Income en Simon Property. In Europa verliest de Stoxx600 in 2016 per 9 augustus 6,4% en is het gemiddelde dividendrendement met 3,7% veel hoger dan in de Verenigde Staten. Het zijn financials die de Europese index dit jaar naar beneden sleuren met koersverliezen van 50 tot 80% voor veel bankaandelen.

Een hoog dividendrendement is vaak een slecht uitgangspunt voor het selecteren van aandelen

Hoog dividend als waarschuwing

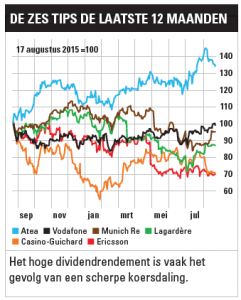

Waar beleggers de afgelopen jaren vooral voor het thema dividendgroei kozen, precies zoals ik met de dividendportefeuille van Beleggers Belangen doe, is er met name in 2016 een duidelijke draai naar de vooral in de Verenigde Staten uitblinkende hoogdividendaandelen. Kijken we echter verder terug, dan zien we een geheel ander beeld: Bij de vijf slechtst presterende sectoren op vijfjaarsbasis zitten juist de grote uitblinkers van 2016: Utilities (nutsbedrijven), Telecom en Energy. De laatstgenoemde sector leverde gemiddeld zelfs 22% in sinds 2011, maar biedt nog steeds een van de hoogste  dividendrendementen, wat nog maar eens dubbel en dwars onderstreept dat een hoog dividendrendement vaak een zeer slecht uitgangspunt is voor het selecteren van aandelen. Uiteraard geldt hier dat een (te) hoog dividendrendement in eerste instantie zou moeten fungeren als een duidelijk waarschuwingssignaal voor beleggers. Wie investeert voor een op het oog aantrekkelijk dividendrendement van soms wel 10%, moet altijd in het achterhoofd houden dat er waarschijnlijk een goede reden is voor die hoge yield. De kans is groot dat het desbetreffende bedrijf in problemen verkeert en/of dat het hoge dividendrendement het gevolg is van een scherpe koersdaling. Dat laatste zagen we de afgelopen jaren overduidelijk bij veel olie- en gasgerelateerde beleggingen, waarvan er veel in de Verenigde Staten inmiddels hun dividend hebben verlaagd of zelfs volledig hebben geschrapt, met in de eerste week van augustus bijvoorbeeld nog zwaargewicht Williams Companies (-69%) en Murphy Oil (-29%). Eerder dit jaar gebeurde dat al met bekende namen als ConocoPhillips (-66%), Anadarko (-82%) en Diamond Offshore (-100%). Ook in Europa zijn veel oliemajors, waaronder Shell, goed voor een zeer hoog dividendrendement. Het dividend kan in stand gehouden geworden door het uitgeven van nieuwe aandelen (stockdividend) en het lenen van geld, wat natuurlijk vragen is om problemen op langere termijn als de markt niet verbetert. Ook de financiële sector springt er met name in Europa uit qua hoogte van dividendrendement als gevolg van scherpe koersdalingen. De vraag hier is natuurlijk ook of het dividend wel houdbaar is op langere termijn vanwege de vele onzekerheden, waarbij vooral niet vergeten mag worden wat er tijdens de kredietcrisis gebeurde met de voorheen als zeer solide dividendbetalers bekendstaande aandelen van banken en verzekeraars.

dividendrendementen, wat nog maar eens dubbel en dwars onderstreept dat een hoog dividendrendement vaak een zeer slecht uitgangspunt is voor het selecteren van aandelen. Uiteraard geldt hier dat een (te) hoog dividendrendement in eerste instantie zou moeten fungeren als een duidelijk waarschuwingssignaal voor beleggers. Wie investeert voor een op het oog aantrekkelijk dividendrendement van soms wel 10%, moet altijd in het achterhoofd houden dat er waarschijnlijk een goede reden is voor die hoge yield. De kans is groot dat het desbetreffende bedrijf in problemen verkeert en/of dat het hoge dividendrendement het gevolg is van een scherpe koersdaling. Dat laatste zagen we de afgelopen jaren overduidelijk bij veel olie- en gasgerelateerde beleggingen, waarvan er veel in de Verenigde Staten inmiddels hun dividend hebben verlaagd of zelfs volledig hebben geschrapt, met in de eerste week van augustus bijvoorbeeld nog zwaargewicht Williams Companies (-69%) en Murphy Oil (-29%). Eerder dit jaar gebeurde dat al met bekende namen als ConocoPhillips (-66%), Anadarko (-82%) en Diamond Offshore (-100%). Ook in Europa zijn veel oliemajors, waaronder Shell, goed voor een zeer hoog dividendrendement. Het dividend kan in stand gehouden geworden door het uitgeven van nieuwe aandelen (stockdividend) en het lenen van geld, wat natuurlijk vragen is om problemen op langere termijn als de markt niet verbetert. Ook de financiële sector springt er met name in Europa uit qua hoogte van dividendrendement als gevolg van scherpe koersdalingen. De vraag hier is natuurlijk ook of het dividend wel houdbaar is op langere termijn vanwege de vele onzekerheden, waarbij vooral niet vergeten mag worden wat er tijdens de kredietcrisis gebeurde met de voorheen als zeer solide dividendbetalers bekendstaande aandelen van banken en verzekeraars.

Lees ook: Aankopen dragen bij aan succes dividendportefeuille

Zes sterke Europese aandelen

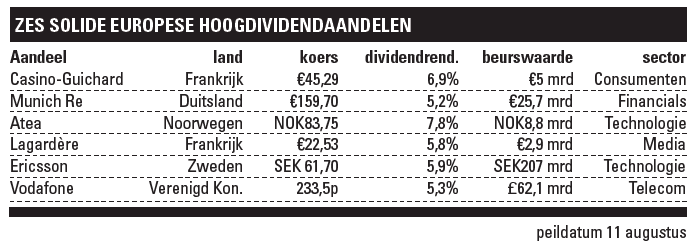

Toch zijn er ook voldoende kwalitatief sterke Europese aandelen met een bovengemiddeld dividendrendement, die naast een sterke historie ook gekenmerkt worden door goede vooruitzichten. Wellicht ten overvloede wil ik daarbij nogmaals benadrukken dat dividendgroei de voorkeur geniet boven een hoog dividend, zeker als er belegd wordt voor de lange termijn, zoals ik zelf met de dividendportefeuille doe. Het relatief hoge dividendrendement voor de zes navolgende aandelen is er natuurlijk niet zonder reden. In sommige gevallen is dat sectorspecifiek, vanwege het cyclische karakter of de op langere termijn matige vooruitzichten, terwijl er in andere gevallen juist sprake is van een tijdelijke tegenslag en/of moeilijke marktomstandigheden. Centraal staat een minimaal houdbaar dividend dat de afgelopen jaren in ieder geval niet verlaagd is.

Twee aandelen behoeven weinig verdere toelichting. Casino-Guichard zat lange tijd in de dividendportefeuille van Beleggers Belangen en maakt nog steeds deel uit van onze offensieve portefeuille. De Franse supermarktketen, die vooral gebukt gaat onder de grote exposure naar Brazilië, begon het jaar 2016 ijzersterk, maar zakte recent weer wat terug na zwakke kwartaalcijfers. Op lange termijn zal Brazilië echter zeer belangrijk zijn voor Casino, dat dit jaar zijn schuldenlast flink reduceerde. Bij een koers van ruim €45 is het dividendrendement 6,8%. Casino keert een stabiel dividend uit, dat ook de komende jaren normaal gesproken minimaal gehandhaafd moet kunnen worden.

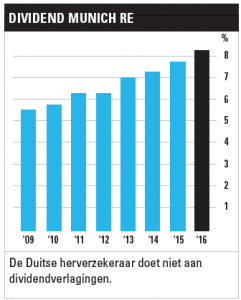

Dat laatste geldt zeker ook voor het Duitse Münchener Rückversicherungs Gesellschaft. Munich Re, dat sinds juni 2015 in de dividendportefeuille zit, staat bekend om zijn zeer conservatieve management, wat voor een belangrijk deel ook de reden is dat het dividend de afgelopen 47 jaar nog nooit werd verlaagd. Dat is uniek binnen de sector, die met name sinds de kredietcrisis werd geplaagd door forse dividendverlagingen door de meeste banken en verzekeraars. Net als de hele sector heeft ook Munich Re te lijden onder de lage rentestand die het aandeel in combinatie met een slecht ‘schadejaar’ door de vele natuurrampen naar een dieptepunt van €140,90 begin juli drukte, om vervolgens weer te herstellen tot bijna €160 na sterke kwartaalcijfers deze maand. Munich Re verhoogde dit jaar zijn dividend nog maar eens met 6,5% tot €8,25 per aandeel, goed voor een geschat dividendrendement van 5,2%.

Het Noorse IT-service bedrijf Atea was eind mei nog kooptip in het Dividend E-magazine op een koers van NOK75,50 met een dividendrendement van liefst 8,6%. Na sterke kwartaalcijfers staat het aandeel van het in Scandinavië en Oost-Europa actieve bedrijf inmiddels op NOK83,75, waardoor het dividendrendement nog steeds zeer aantrekkelijk is met 7,8%.

Mediaconglomeraat Lagardère kent tot dusverre een moeizaam beursjaar met een koersverlies van bijna 20%. Het bedrijf, dat behalve als uitgever (boeken, kranten en tijdschriften), en radio- en televisiemaker ook wereldwijd actief is als onder meer uitbater van kiosken en bij het management van evenementen en atleten, liet zich eerder voorzichtig uit over 2016 en stuurde onverwachts de financiële topman de laan uit. De halfjaarcijfers eind juli waren, ondanks de blijvende druk op de advertentiemarkt, geruststellend, met een omzetgroei van 3,8%. Voor heel 2016 rekenen analisten gemiddeld op een omzet van €7,3 mrd tegen €7,2 mrd in 2015. De winst per aandeel wordt getaxeerd op €1,81 (+19%), wat resulteert in een zeer acceptabele k/w van 12. Goldman Sachs, dat een koopadvies geeft, voorziet voor de periode tot 2019 een jaarlijkse organische groei van 2,6% voor Lagardère, volgend op een krimp van 1% tussen 2010 en 2014. Ook Kepler en Société Générale herhaalden recent nog hun koopadvies. Lagardère biedt momenteel een zeer aantrekkelijk dividendrendement van 5,8%.

Gezien de sterke cashflow moet dat dividend (€1,30 per aandeel) ook de komende jaren minimaal gehandhaafd kunnen worden door Lagardère, dat bovenop het reguliere jaarlijkse dividend in 2014 (€4) en 2013 (€9) zijn aandeelhouders verwende met forse extra uitkeringen.

Shell kan het dividend in stand houden door het uitgeven van nieuwe aandelen en het lenen van geld, wat vragen is om problemen als de markt niet verbetert

Een ander aandeel dat flink onder vuur ligt dit jaar is Ericsson. Op de beurs daalt de Zweedse bouwer van draadloze netwerken 25% tot SEK62, tegen SEK91,50 een jaar geleden. Hevige concurrentie van Nokia en Huawei (samen met Ericsson goed voor 90% van de totale markt) in combinatie met lagere investeringsbudgetten bij grote klanten in Europa en opkomende markten, drukken de omzet van Ericsson. Eind juli werd topman Hans Vestberg, die volgens critici te vroeg inzette op 5G netwerken, aan de kant gezet. De jongste cijfers bleven voor het vierde kwartaal op rij achter bij de gemiddelde analistenconsensus en Ericsson gaat nog dieper in de kosten snijden. De brutomarge van het bedrijf, dat de familie Wallenberg middels Investor AB als grootste aandeelhouder heeft, blijft ver achter bij die van de twee grootste concurrenten. Analisten (tien keer ‘kopen’, achttien keer ‘houden’, drie keer ‘verkopen’) rekenen voor de rest van dit jaar op weinig verbetering bij Ericsson, dat met een getaxeerde wpa van SEK4,05 (2015: SEK6,06) tegen een k/w van 15 noteert. Voor 2017 wordt gemiddeld gerekend op een wpa van SEK4,96 (+22%) bij een gelijkblijvende omzet. De zwakke laatste kwartaalcijfers (omzet -11%) drukten het aandeel nog verder omlaag. Bij de huidige koers van SEK62 is inmiddels wel heel veel slecht nieuws ingeprijsd en komt het dividendrendement uit op 5,9%. Dat dividend verhoogde Ericsson sinds 2010 jaarlijks, met als laatste wapenfeit een verhoging van bijna 9% in april. Mede gezien de sterke financiële positie is het dividend normaal gesproken ook de komende jaren veilig.

Het Britse Vodafone tot slot doet het in 2016 redelijk op de beurs met een plusje van 5,7%. Qua dividend is het aandeel te vergelijken met het Amerikaanse AT&T (één van de Amerikaanse hoogdividendtips), een Dividend Aristocrat die al jarenlang stapsgewijs zijn dividend verder verhoogt. Wat dat betreft blinkt ook Vodafone, dat zijn dividend nu al ruim twintig jaar op rij heeft opgeschroefd, uit. Qua dividendgroei hoeven beleggers (het slotdividend werd in juni met 2% verhoogd) de komende jaren dan ook geen spectaculaire percentages te verwachten. Ook is Vodafone geen aandeel voor enorme koerswinsten. Wel staat het wereldwijd opererende telecombedrijf garant voor een hoog dividend dat met het oog op de sterke cashflow ook de komende jaren met kleine stapjes verder verhoogd zal worden. Analisten zijn ook redelijk positief met vijftien keer ‘kopen’, dertien keer ‘houden’ en drie verkoopadviezen. Het gemiddelde koersdoel van 244p ligt niet ver boven het huidige niveau van 233p. Maar een hoogdividendaandeel koop je in de eerste plaats dan ook niet voor de koerswinsten.

Lees ook: Amerikaanse hoog-dividendtips +9,8%