Het dividendkanaal van betrouwbare Nederlandse aandelen

Het is dividendrendement is het percentage van het jaarlijkse dividend. Het klinkt misschien ietwat ingewikkeld, maar de berekening is oersimpel. Hiertoe deelt u het uitgekeerde dividend door de actuele koers en vervolgens wordt het quotiënt met 100 vermenigvuldigd. Meer is het is niet. Houd er wel rekening mee dat niet alle bedrijven het jaarlijkse dividend in één keer uitkeren. Sommige bedrijven betalen interim- en slotdividenden en een enkeling houdt het op kwartaaldividenden.

Voor sommige beleggers is het dividend heilig, maar daarmee is het nog niet veilig. Het feit dat een bedrijf jarenlang dividend uitkeert, wil nog niet zeggen dat het dit tot in lengte der jaren kan blijven doen. Of dat de onderneming het progressieve dividendpolitiek zal kunnen voortzetten.

Geen garantie

Historische dividenden bieden geen garantie voor de toekomst, maar bieden wel houvast. Een onderneming kan te allen tijde het dividend korten of (versneld) verhogen. Dividendtaxaties bieden ten tijde van de calculatie de beste informatie, maar het blijven verwachtingen. Hierbij worden historische resultaten vaak doorgetrokken naar de toekomst.

Het is echter alom bekend dat bedrijven met een progressief dividendbeleid beducht zijn voor concessies. Een onderneming dat jaar in jaar uit het jaarlijkse dividend verhoogt, denkt wel twee keer na vooraleer het te verlagen. Dat heeft namelijk meestal grote koersdalingen tot gevolg, zeker als de jobstijding onverwacht komt.

Het dividendkanaal

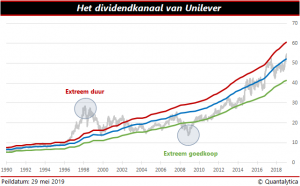

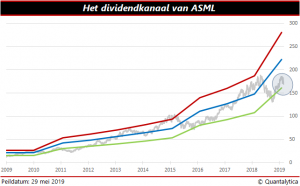

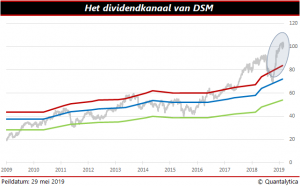

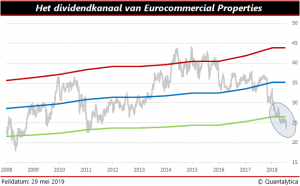

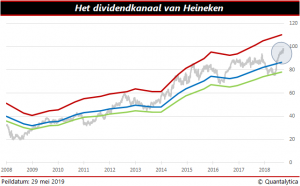

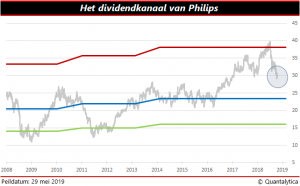

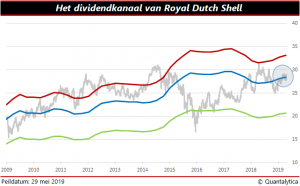

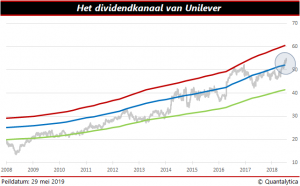

Het dividendkanaal visualiseert op ludieke wijze het koerskanaal van het dividendrendement. Het historische dividendrendement leent zich bijzonder goed om de intrinsieke waarde te bepalen. Anderzijds kun je eraan ook zien of aandelen over- of ondergewaardeerd zijn. De boven- en ondergrenzen zijn voor elk aandeel verschillend. Bij de Koninklijke A-aandelen van Shell liggen ze op 5% respectievelijk 8%, bij de certificaten van Unilever op 2,6% en 3,8%.

De blauwe lijn visualiseert de intrinsieke waarde. Als de koers boven deze lijn ligt, is het aandeel duur. Dobbert de koers onder deze lijn, dan is het goedkoop en onder de groene lijn zijn is het te koop voor een spotprijs. Boven de rode lijn is een aandeel peperduur.

Tien om te zien

Het toeval wil dat de AEX en de AMX-index samen tien aandelen tellen die in de afgelopen tien jaar nimmer het dividend hebben verlaagd. De opsomming is in alfabetische volgorde. De naam van Royal Dutch Shell komt twee keer voor in onderstaande lijst. De oliemaatschappij betaalt het dividend in dollars. Als je de bedragen naar euro’s omrekent, dan zorgt het valutaeffect ervoor dat de stroom aan dividenden minder stabiel is dan menigeen denkt.

De kleurencode is analoog aan die van het artikel Het Nederlandse dividend in kaart gebracht. De rode kleur signaleert dat het jaarlijkse dividend lager is dan in het jaar ervoor. De licht groene kleur geeft aan dat het dividend gelijk is gebleven en donkergroen betekent dat het dividend verhoogd is.

Eén voor één

Het spreekt voor zich dat de grafieken de volgorde van bovenstaande tabel respecteren. Met andere woorden, de aftrap is voor ASML. Het technologiebedrijf voert sinds 2010 een progressief dividendbeleid.

Daarna is de beurt aan DSM. Het chemiebedrijf laste in 2014 en in 2015 een pauze in, maar verhoogt sedertdien het jaarlijkse dividend opnieuw.

De volgende in de rij is ECP, voluit Eurocommercial Properties geheten. De vastgoedmaatschappij verzaakte enkel in 2014 om het dividend te verhogen.

Ook Heineken verzaakte één keer in de afgelopen tien jaar. In 2013 hield de bierbrouwer vast aan de hoogte van het dividend van 2012.

Philips voert een gematigd progressief dividendbeleid. Dat wil zeggen: het elektronicabedrijf is uiterst terughoudend met het verhogen van het dividend.

Royal Dutch Shell heeft een ijzersterke reputatie als dividendaandeel. Het feit dat de oliemaatschappij zijn dividend in dollars uitkeert, komt ook tot uitdrukking in het dividendkanaal. De omzetting van het dividend in euro’s resulteert in een hobbelig parcours.

Ook Unilever is een eersteklas dividendaandeel. Sinds het voorjaar van 2010 doet de producent van levensmiddelen en reinigingsproducten aan kwartaaldividenden. Daarvoor waren interim- en slotdividenden gangbaar.

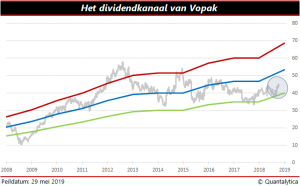

Opslagbedrijf Vopak verhoogde in de afgelopen tien jaar enkel in 2014 en 2017 het jaarlijkse dividend niet.

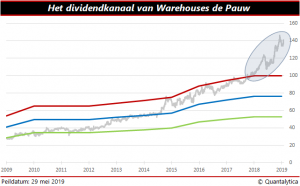

Warehouses de Pauw, kortweg WDP geheten, voert sinds 2012 een progressief dividendbeleid. Het Belgische vastgoedbedrijf maakt net als ECP deel uit van de Amsterdamse midkapindex.

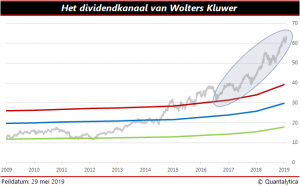

Wolters Kluwer verhoogt sinds 2007 het jaarlijkse dividend minutieus. Sterker nog, de uitgever kortte het dividend in de twintig jaar daarvoor nooit.

Conclusie

Op basis van bovenstaande grafieken gaat de voorkeur uit naar ASML, ECP en Vopak. En lijkt het verstandig om de aandelen van DSM, WDP en Wolters Kluwer links te laten liggen. Maar ja, op de beurs loopt het altijd anders dan je denkt: 2 x 2 is er niet 4, maar 5 – 1. Met andere woorden: zelfs het tegenovergestelde is er mogelijk. Wat zou moeten stijgen, blijkt te dalen en omgekeerd.