Zes redenen om weer in China te beleggen

Vorig jaar was een bijzonder jaar voor Chinese aandelen. De eerste zes weken van 2021 stegen de meeste indices nog zo’n 20%, om vanaf de toppen vervolgens weer met zo’n 30% te zakken. Relatief gezien, dus in vergelijking met de prestaties van de ontwikkelde landen als de Verenigde Staten en Europa, was er sprake van een enorme ‘underperformance’. Grofweg zijn er drie redenen voor deze slechte prestatie, die ik eerst kort zal toelichten. Vervolgens beschrijf ik zes redenen om weer in te stappen, om vervolgens af te sluiten met enkele overwegingen bij de vraag hoe en hoeveel in de beleggingsportefeuille naar China te alloceren.

Onderpresterende aandelen

Men zegt dat door de globalisering en de verder voortschrijdende technologie de wereldwijde aandelenmarkten steeds meer geïntegreerd raken. Sommige beleggers hebben daarom de van oudsher regionale focus in de beleggingsportefeuille zelfs verruild voor een sectorale. Maar toen kwam ineens 2021, waarin opkomende markten, met China als dominante allocatie het slecht deden, de VS een buitengewoon positieve prestatie neerzetten en Europese aandelen een saaie middenweg bewandelden. Terwijl de MSCI USA Index met ruim 26% steeg, daalde de MSCI China ongeveer 15%.

Er zijn grofweg drie oorzaken voor deze underperformance van ruim 40 procentpunten te geven. Ten eerste de enorme monetaire verruiming die in de VS plaatsvond. De Fed vergrootte de geldhoeveelheid (M2) in een jaar met 15%, een ongekend jaarrecord. Daarnaast heeft de Amerikaanse overheid ook nog eens fiscaal verruimd. Een groot gedeelte van al dat extra geld is niet besteed in de reële economie, maar vooral op de beurzen (en cryptomarkten) terechtgekomen.

Het Chinese monetaire en fiscale beleid is vorig jaar veel minder uitbundig geweest dan dat van de VS. Sterker nog, en dat is de tweede reden voor de underperformance, de Chinese overheid is een strijd aangegaan met de grote technologiebedrijven die de macht van de communistische partij zouden uitdagen. Daarnaast heeft de Chinese overheid een aantal subsectoren aan banden gelegd, zoals gaming en online scholing. Peking vindt dat de jeugd maar een maximaal aantal uren mag gamen en dat online bijscholing gratis moet zijn.

Ten derde kreeg de Chinese vastgoedmarkt het zwaar te verduren. Zo kwam de grootste projectontwikkelaar van het land, Evergrande, in financiële problemen en dat sleepte diverse andere vastgoedaandelen mee in de val. De urbanisatiedrang heeft in China hier en daar tot excessen geleid. Er is in bepaalde steden te veel gebouwd en er heeft op te grote schaal vastgoedspeculatie plaatsgevonden. De lucht moest een keer uit de Chinese vastgoedballon ontsnappen.

Het tij keert in China

Er zijn grofweg zes oorzaken om aan te nemen dat het ergste in China nu achter de rug is.

- Het Chinese monetaire beleid. Er is eind vorig jaar een kredietimpuls aangekondigd. De Chinese centrale bank is begonnen met het monetair stimuleren van de economie. In het verleden is de Chinese beurs bijna altijd positief gecorreleerd geweest met monetaire stimulering: een ruimer beleid heeft tot betere beursprestaties geleid en vice versa.

- De Chinese overheid houdt zich wat betreft nieuwe maatregelen tegen diverse (technologie)sectoren momenteel stil. Diverse beleidsmakers hebben de afgelopen maanden de nadruk willen leggen op economische groei en daarbij past eigenlijk niet meer, maar bij voorkeur juist minder regulering . Dat laatste wordt nu niet verwacht, maar met een ‘stilte’ houden de meeste analisten nadrukkelijk rekening.

- De fundamentele waarderingen. Door de sterk gedaalde koersen in de tweede helft van vorig jaar zijn Chinese aandelen bepaald niet duur meer. De gemiddelde koers-winstverhouding (k/w-ratio) van de aandelen uit de MSCI China Index bedraagt nu 13,7, en de twaalfmaands vooruitkijkende k/w-ratio bedraagt slecht 11,7 (bron MSCI, per 31 januari 2022). Dit is ronduit goedkoop in vergelijking met Amerikaanse en zelfs Europese aandelen. De MSCI USA Index heeft een k/w van 24,5 (en een twaalfmaands vooruitkijkend k/w van 20,8). Voor de MSCI Europe Index bedragen deze ratio’s respectievelijk 17,4 en 14,7. De relatief lage waarderingen van Chinese aandelen weerspiegelen het negatieve sentiment jegens China. Maar de geschiedenis leert dat sentiment voor de langere termijn vaak een contraire indicator is. Wie een lange beleggingshorizon heeft, kan beter beginnen met beleggen als de beurs relatief minder goed presteert.

- De allocatie die de meeste beleggers naar China hebben, zowel institutionele als (lokale) particuliere investeerders. Dit jaar staat opnieuw een verhoging van de allocatie naar China in de wereldindices gepland, omdat het nu mogelijk is om in A-aandelen short te gaan, wat een van de regels van indexbouwers is. Maar ook Chinese particulieren zullen meer naar aandelen kijken. President Xi Jinping heeft na de problemen op de vastgoedmarkt laten weten dat huizen er zijn om in te wonen. Chinezen zullen wat anders met hun geld moeten doen. Aandelen zijn dan een mogelijk alternatief. Overigens geldt dat voor defensievere beleggers ook voor Chinese obligaties. De Chinese tienjaarsrente bedraagt 2,75%. Dat is relatief hoog, zeker in vergelijking met de Europese rentes die zwaar door de ECB onderdrukt worden.

- De handelsoorlog tussen de VS en China. Aanvankelijk gingen de Democraten opvallend genoeg wat betreft handelsbeperkingen tegen China op dezelfde voet verder als de Republikeinen. Maar Biden heeft met de steeds hoger oplopende inflatie andere zorgen gekregen. China zou met zijn goedkopere producten weleens een gedeeltelijke oplossing kunnen zijn voor de koopkrachtontwaarding die steeds meer Amerikanen treft. Hoewel het nu nog stil is, lijkt een soepelere Amerikaanse houding jegens China eerder voor de hand te liggen dan het nog verder opschroeven van de maatregelen.

- Het diversificatie-argument. De wereld is geopolitiek gezien sterk aan het veranderen. De dominantie van de VS neemt langzaam af en die van Europa en vooral China toe. Wat betreft China is dat ook logisch, er wonen meer dan een miljard mensen en op basis van koopkrachtpariteit (vergelijking van koopkracht van huishoudens, red.) is de Chinese economie zelfs 20% groter dan die van de VS. Chinese A-aandelen – genoteerd in Shanghai en Shenzen – zijn wat betreft beurswaarde nu de tweede aandelenmarkt ter wereld.

De renmibi en de dollar

China wil ook minder afhankelijk worden van de dollar. De (digitale) renminbi wordt door China in toenemende mate als reservemunt gepositioneerd. We weten geopolitiek niet precies wat er in de wereld gaat gebeuren, maar drie gelijkwaardigere machtsblokken is voor veel neutrale analisten een ideaalbeeld. Daarom kan de belegger ook beter zijn portefeuille op de toekomst inrichten, door te alloceren naar alle drie de blokken.

In de MSCI All Country World Index hebben de VS nu een gewicht van 59,5% en China 3,5%. Die verhouding lijkt totaal geen recht te doen aan zowel de huidige geopolitieke als aan de economische krachten van de drie blokken. Door relatief meer naar China (en Europa) te alloceren verkrijgen beleggers niet alleen spreiding over unieke aandelenmarkten, maar ook over drie totaal verschillende valuta’s.

Welke aandelen kopen in China?

Bij de vraag hoeveel nu naar China te alloceren zijn er vier vraagstukken van belang: het ‘ideale’ gewicht, de verschillende soorten aandelen, duurzaamheid en de timing.

Om met het laatste te beginnen: van duidelijke bodemvorming, na de grote daling van de tweede helft van vorig jaar, is nog geen sprake, dus haast is nog niet geboden. Hoewel Chinese aandelen in januari minder hard daalden dan die uit de VS en Europa, is er weer sprake van een (kleine) min. De ontwikkelingen van de Chinese vastgoedmarkt lijken nog altijd als een molensteen om de nek van beleggers te hangen. Daarom is het een overweging om de allocatie naar China in stappen te verhogen.

Duurzame beleggers hebben mogelijk een probleem met het thema. De Chinese overheid heeft een eigen, soms onvoorspelbare agenda en onderdrukt sommige bevolkingsgroepen. China loopt ook nog flink achter op het gebeid van verduurzaming van de industrie, hoewel het land grote stappen zet en flink in het klimaat investeert. De vraag is ook of beleggers het zich uit oogpunt van risicospreiding kunnen permitteren om China uit te sluiten.

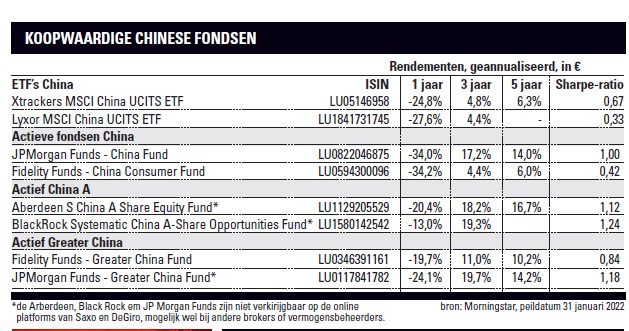

Vervolgens kijken we naar de verschillende soorten aandelen: lokale A- en H-aandelen (genoteerd in Hongkong) zijn de meest voorkomende. Dan is er ook nog ‘Greater China’ dat additioneel Macau en Taiwan omvat. Het is uit oogpunt van spreiding het beste het thema zo breed mogelijk te bespelen. Dus als de grootte van de beleggingsportefeuille het toestaat adviseer ik uit alle drie de subthema’s een fonds te kiezen (zie de tabel), met als toevoeging dat actieve fondsen in het verleden door de nog altijd inefficiënte Chinese markten waarde hebben toegevoegd.

Tot slot het ideale gewicht. Dat is natuurlijk hoger dan de huidige 3,5% van de MSCI All Country World Index, omdat de China-gewichten langzaam toenemen en daar kan de belegger maar beter op vooruitlopen. 5% lijkt een goed startpunt. Op termijn, in stappen dus, lijkt 20% van de aandelenportefeuille weliswaar een gedurfde, maar politiek-economisch en fundamenteel goed verdedigbare allocatie.